Si l’inflation n’est pas visible dans les prix à la consommation, le sera-t-elle dans les prix des matières premières ? En tout cas, les autorités font de leur mieux…

L’inflation est le grand pari du moment, disions-nous hier, et les autorités font tout pour cela. Certains observateurs pensent que la Fed prouve le mouvement en marchant – c’est-à-dire qu’elle traficote les cours des véhicules boursiers qui servent à mesurer les anticipations inflationnistes. Les breakevens seraient manipulés pour pointer dans le sens de l’accélération des prix au-dessus des 2% fatidiques.

Cette volonté affichée de la Fed modifie les perceptions et les anticipations, surtout lorsqu’elle est crédibilisée par la hausse des cours des matières premières et des prix des denrées alimentaires, oléagineux et céréales.

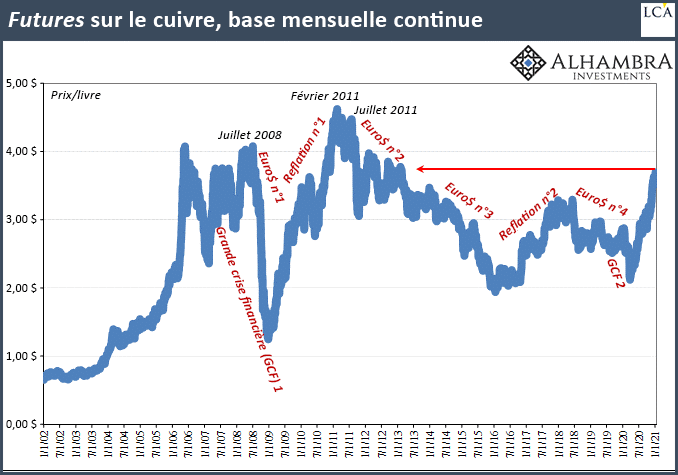

Le cuivre est considéré comme un précurseur – on l’appelle d’ailleurs « Dr Cuivre » en raison de ses capacités à prédire l’état futur de l’économie –, c’est un indicateur de reflation. Les cours du cuivre ont fourni un signal haussier.

L’indice Bloomberg Commodity a rebondi de plus de 2% au cours de la première semaine de janvier.

Les produits de base s’envolent…

La hausse des prix de la plupart des produits de base dépasse largement les estimations de croissance du PIB mondial.

Le réapprovisionnement en Chine, la constitution des stocks et la reprise économique ajoutés à un hiver froid ont fait grimper le minerai de fer et les matières premières énergétiques, même après un fort rebond au second semestre 2020.

Le pétrole a grimpé de 7% depuis le début de l’année en raison de l’action de l’OPEP et de l’augmentation de la demande de chauffage; le gaz naturel a augmenté de 6% à 8% dans la plupart des régions en raison de la vague de froid qui touche de nombreux pays développés.

Le minerai de fer progresse de plus de 6%, le cuivre de plus de 4%, l’aluminium de 2% aux côtés du soja, du maïs, du sucre ou du coton.

… Mais la croissance stagne

En revanche, les estimations de la croissance du PIB mondial sont maintenues inchangées au cours des deux dernières semaines, malgré le déploiement du vaccin et malgré les nouvelles positives concernant les accords commerciaux et l’accord sur le Brexit. Les estimations de la zone euro et du Canada ont été considérablement réduites.

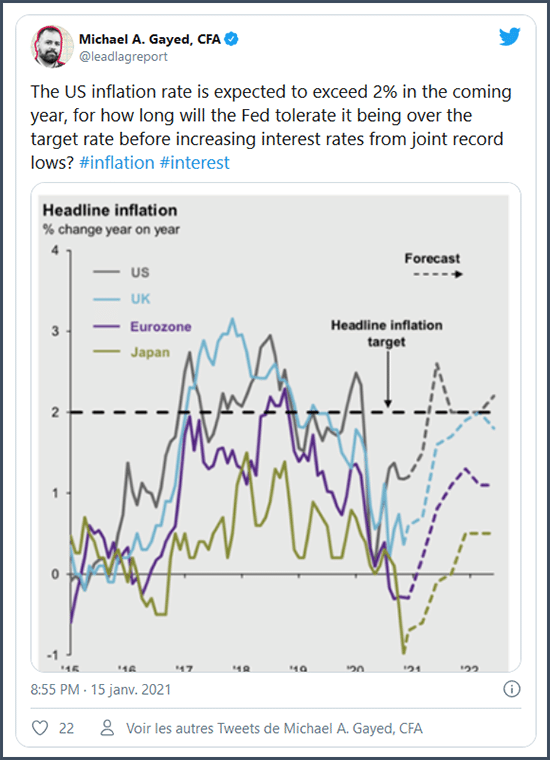

Le sentiment dominant des marchés est bien résumé par le tweet ci-dessous : non seulement ils croient à l’accélération de la hausse des prix mais ils anticipent déjà la question de la future réaction de la Fed !

On prévoit un taux d’inflation US à plus de 2% sur l’année qui vient, pendant combien de temps la Fed tolérera-t-elle qu’il dépasse le taux cible avant d’augmenter les taux d’intérêts depuis leurs planchers records communs ?

On prévoit un taux d’inflation US à plus de 2% sur l’année qui vient, pendant combien de temps la Fed tolérera-t-elle qu’il dépasse le taux cible avant d’augmenter les taux d’intérêts depuis leurs planchers records communs ?

Le fait qu’il n’y a pas d’inflation évidente dans les prix à la consommation est contre-intuitif. C’est en fait un gros problème étant donné le déluge d’« impression monétaire » cette année.

Des milliards de réserves bancaires ont été créées, bien sûr, mais l’argent réel, actif catalyseur d’activité économique, continue à manquer.

L’évolution des prix de gros confirme l’absence de pressions inflationnistes hors certains secteurs très localisés.

Flambée à venir

L’IPP (Indice des prix à la production) du BLS (Bureau US des statistiques de l’emploi) rebondit et monte avec le cuivre et les métaux, mais même après neuf mois de débauche monétaire, l’augmentation n’est pas celle que vous associeriez à un retour de l’inflation même modeste entraîné par un excès monétaire colossal.

En fait, comme les prix à la consommation dans l’IPC (Indice des prix à la consommation) et le déflateur PCE (Indice des prix des dépenses de consommation personnelle de base), les prix des produits finis dans l’IPP ont décéléré à 0,2% sur l’ensemble du quatrième trimestre.

La majeure partie de la hausse des prix globaux à la production en décembre était attribuable à l’essence.

Le fait que les prix des métaux industriels ont continué d’augmenter – le cuivre ayant récemment atteint un autre sommet depuis plusieurs années – suggère davantage une situation particulière et un problème d’offre face à la demande de la Chine, plutôt que n’importe quelle incidence monétaire.

Les prochains mois permettront certainement d’y voir plus clair mais le plus probable est à notre avis l’apparition de poches d’inflation liées à des problèmes d’offre plutôt qu’à une véritable flambée de hausse des prix généralisée.

L’inflation, ce n’est pas quand quelques prix montent, c’est quand le reste du système s’enflamme, à la fois à l’intérieur et à l’extérieur. C’est quand tout, ou presque tout, monte en même temps et de façon soutenue.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]