La dette des entreprises n’a jamais été aussi élevée, pour une utilisation douteuse et des résultats effrayants. La prochaine crise fera mal…

La semaine financière passée a été placée sous le signe de la peur. Peur de nombreux évènements divers comme les nouvelles foucades de Trump, mais aussi et surtout peur de la qualité du crédit et des valeurs financières de qualité douteuse comme les obligations des entreprises.

Les craintes de récession et diverses mises en garde par des gourous crédibles ont rendu le sujet sensible.

Bien sûr, le crédit aux entreprises est pourri en partie et il y aura de gros problèmes. Je considère toutefois que cela est gérable : il suffira de transformer les problèmes de solvabilité en problèmes de liquidité et/ou de faire quelques restructurations pour faire face.

Et puis si le secteur des entreprises ne peut plus créer de dettes, rassurez-vous… le gouvernement et la Fed, les producteurs de dette de dernier ressort, s’en chargeront.

Nous maintenons notre opinion de longue date : la vraie crise systémique ne viendra pas du crédit entreprise mais du crédit souverain, car c’est là que la bulle aura été la plus colossale lorsque les problèmes, les vrais, surgiront.

On est toujours puni par où l’on pèche, c’est du bon sens

La politique monétaire de la Réserve fédérale a retiré, par ses rachats de titres à long terme, plus de 4 000 Mds$ de valeurs sûres, sans risque. Ceci a bien sûr créé un vide dans ce que l’on appelle le portefeuille mondial.

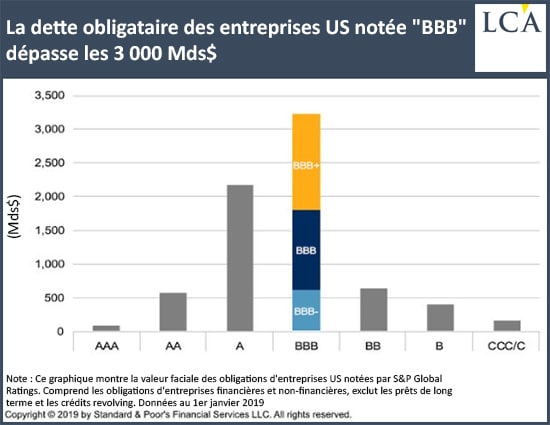

Il a été rempli par les entreprises ; elles ont émis pour 4 000 Mds$ de dettes de qualité plus ou moins douteuse.

Le problème n’est pas seulement dans la qualité des dettes qui ont été émises, non – le problème, c’est l’usage qui en a été fait !

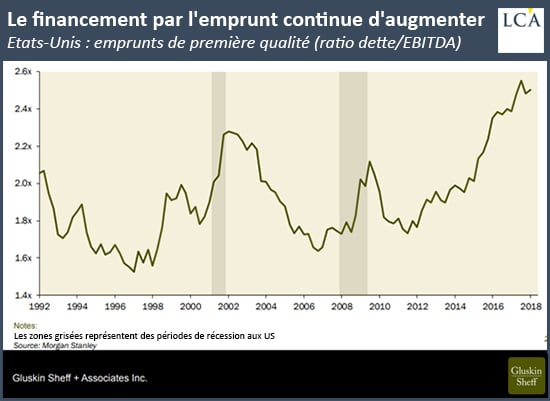

Ces 4 000 Mds$ ont été utilisés pour financer les 4 000 Mds$ de rachats d’actions. Ceci non pas pour servir l’économie ou investir, mais pour réduire le nombre d’actions en circulation, pour décapitaliser et par ce biais faire monter les bénéfices par action.

En clair, la dette a été utilisée pour améliorer fictivement, par l’ingénierie, la profitabilité apparente du capital et ainsi doper les cours boursiers.

La politique de la Fed a provoqué un gigantesque swap, un échange d’actions contre des obligations dans les bilans. Le capital restant est affaibli, usé.

Le facteur risque a considérablement augmenté car le capital est biodégradable : il se déprécie quand les affaires sont mauvaises et on peut supprimer la rémunération de ce capital, tandis que les dettes ne sont biodégradables que par la faillite ou le sinistre.

On a mis du fixe sur du variable.

Les sociétés sont ainsi décapitalisées, le facteur risque est augmenté, la fragilité devient extrême.

La prochaine crise sera différente

Vous imaginez ce qu’il adviendra des bilans des entreprises lorsque le marché boursier deviendra marché baissier, ou lorsque nous entrerons en récession.

La prochaine crise sera différente de la dernière crise en ceci qu’elle touchera directement le système productif, pas seulement le pouvoir d’achat des consommateurs.

La bulle de la dette est différente, cette fois-ci. Elle ne concerne pas directement les banques. Elle les concerne indirectement, par leurs actifs qui seront dépréciés.

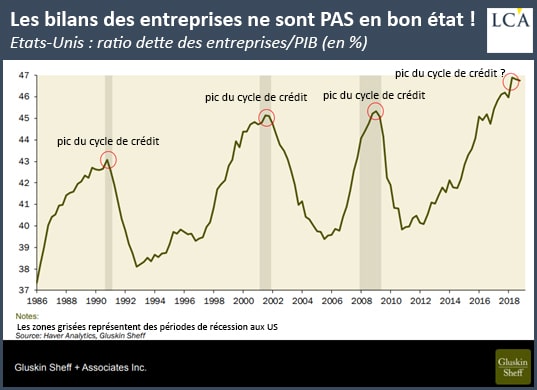

Dans le graphique suivant, regardez la taille de la dette des entreprises par rapport au PIB.

Notez qu’elle atteint son maximum en fin de cycle.

Ce sont les bilans les plus surendettés de l’Histoire.

Les profits apparents sont considérés comme en progression, mais la qualité de ces profits est effrayante en raison du levier qui est utilisé pour les fabriquer !

Selon le Wall Street Journal, il n’y a jamais eu autant d’obligations sur le point de basculer dans la catégorie junk, « poubelle » !

La Fed s’en émeut, mais c’est elle qui a incité, par ses taux ultra-bas, les entreprises à se surendetter. Comme d’habitude, les pyromanes se déguisent en pompiers…