Le stock de dette US est sur la trajectoire du désastre.

Le « Livre beige » – la synthèse économique de la Fed – publié à 15 jours du prochain FOMC des 2 et 3 mai indique que les récentes turbulences du système bancaire n’avaient eu que peu d’effet sur l’activité US.

La croissance américaine au sens large a « peu varié » au cours des six semaines du 28 février au 10 avril, malgré la faillite de SVB.

Le coup de stress de la mi-mars, vite enrayé par une injection massive de liquidités dans l’interbancaire, couplé à un changement des règles du jeu du Trésor et de la FDIC sur la garantie des dépôts – a cependant laissé des traces : la pression sur le système financier américain.

La Fed reconnaît que le volume de la demande de prêts émanant des consommateurs et des entreprises « a généralement diminué ».

Mais on ne peut se contenter de « généralités » quand des tendances fortes émergent dans des régions économiques clé pour la croissance US : « l’activité de prêt a considérablement diminué en Californie », note le Beige Book.

Et toutes les banques à travers le pays ont resserré les conditions d’emprunt, une tendance qui pourrait s’installer dans la durée.

Beaucoup de petites banques qui font face à une vague de retraits sans précédent depuis 30 ans (la crise des caisses d’épargne) sont confrontées à des problèmes de liquidité.

Le phénomène est soudain devenu critique mais il ne date pas de la mi-mars : pas moins de 1 000 milliards de dollars de dépôts ont déjà été retirés des banques américaines depuis le début du cycle de hausse des taux, parce que la rémunération des liquidités est demeurée nulle, tandis que les fonds monétaires voyaient leur rendement passer de 0 à 4,50%.

Apple propose de son côté 4,15% au clients de son premier compte d’épargne, ouvert aux propriétaires de cartes de crédit Apple Card.

Le siphonnage des dépôts bancaires par le « monétaire » n’est pas prêt de s’arrêter si l’on en croit les dernières déclarations de membres de la Fed puisqu’ils démentent le scénario d’une désescalade du loyer de l’argent dès le début du second semestre, voire même la fin de l’année.

Wall Street au contraire mise à fond sur un retournement de veste de Jerome Powell dès qu’il se trouvera confronté aux premiers signes d’une récession avec un bond du taux de chômage résultant d’un coup d’arrêt de l’activité dans le secteur immobilier, d’une brutalité qui dépasse déjà ce qui fut observé en 2006/2007.

Selon les derniers chiffres de la Federal Reserve, l’encours des prêts hypothécaires atteint le montant sidéral de 11 920 Mds$ (30% de plus qu’au sommet de la bulle immobilière en 2006, avant la désintégration des « subprime »).

Et ce n’est qu’une partie des 16 900 Mds$ de l’encours des dettes privées… mais cela représente juste la moitié de l’endettement fédéral qui se monte 31 500 Mds$… sans oublier les dettes municipales.

Tout ceci représente un montant dépassant allègrement les 50 000 Mds$, soit l’équivalent de la moitié du PIB planétaire… une dette qu’une cinquantaine de pays refusent désormais de refinancer.

La défiance vis-à-vis du dollar s’est exacerbée suite aux sanctions antirusses qui ont démontré la portée punitive et confiscatoire des lois extra-territoriales attachées au billet vert.

Cela vient d’être reconnu de la façon la plus explicite par Janet Yellen, invitée sur CNN qui déclare que les sanctions US pénalisent le dollar, au point de mettre à terme en péril son hégémonie : « Bien sûr, cela incite la Chine, la Russie et l’Iran à trouver une alternative. »

Mais elle tempère le risque d’une perte de leadership, faute d’une alternative crédible : « Nous n’avons vu aucun autre pays se doter de l’infrastructure institutionnelle de base permettant à sa monnaie de jouer un rôle mondial comparable. »

En réalité, la Chine, les pays d’Asie et certains pays constitutifs des « BRICS » (comme l’Inde) sont plus avancés que les États-Unis sur la future devise commerciale numérique appelée à devenir universelle, incluant plus de 4 Mds d’utilisateur si l’on s’en tient aux seuls pays impliqués dans le projet « routes de la soie ».

Tout étant une affaire de « confiance », à partir du moment ou un système d’une efficacité comparable à Swift se met en place, la vrai question devient la crédibilité de la devise numérique sous-jacente dans laquelle se libellent les échanges : le dollar est juste un Himalaya de dettes adossé très partiellement à un stock d’or – 15 000 tonnes officiellement – dont personne n’a plus réussi à faire l’inventaire depuis 40 ans.

Les stocks déclarés par la Chine et la Russie sont en revanche probablement sous-estimés de moitié, et les tonnages de métaux précieux ne sont que l’écume des choses en regard de stocks de métaux industriels : la Chine à elle seule en détiendrait 50%, non parce que cela correspond à sa propre consommation mais parce qu’elle en raffine une part considérable pour l’ensemble des pays de la planète.

De quels stocks stratégiques les États-Unis peuvent-ils se prévaloir ?

Même leurs stocks de pétrole sont au plus bas niveau depuis près de 40 ans (novembre 1983).

Il leur reste donc un stock de dettes, le plus important de la planète et qui va devenir de plus en plus compliqué à refinancer, tandis que la Chine et ses partenaires économiques détiennent les plus gros stocks de métaux précieux et industriels… qui ne sont la dette de personne et la clé des richesses de demain.

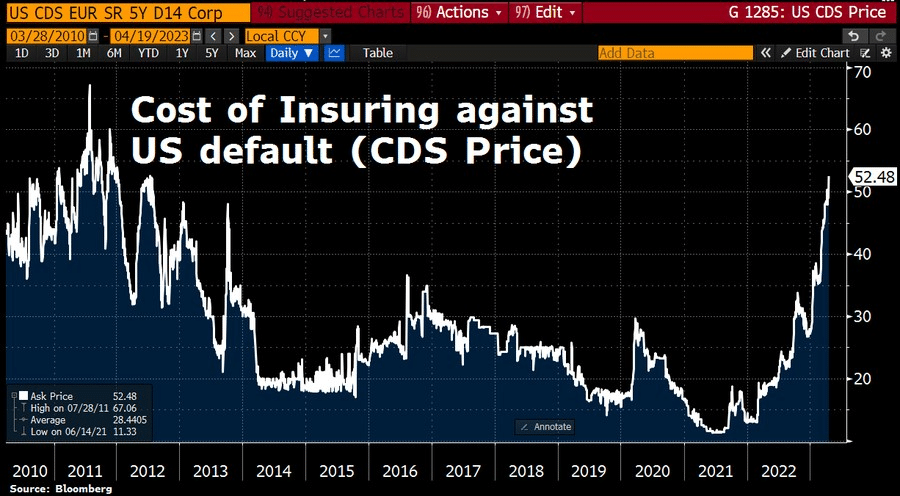

La Fed, dans son « Livre Beige » et Janet Yellen sur CNN se sont bien abstenues d’évoquer cette donnée cruciale qui est la seule qui importe aux yeux des créanciers de l’Amérique : le CDS sur la dette US affiche son pire niveau depuis le fin du 1er semestre 2012.