Les risques sont ce qu’ils sont – peu importe où ils se trouvent. En revanche, lorsqu’ils sont de plus en plus concentrés, comme en ce moment, leur dangerosité augmente.

Une montagne de risques se concentre.

Suivez-moi bien. Ce n’est pas parce que les risques atterrissent dans des endroits différents qu’ils changent de nature, de qualité ou de gravité. Non, les risques sont ce qu’ils sont.

La nature d’un risque s’origine lors de sa création. Un débiteur qui s’effondre, s’effondre pour tous les porteurs. J’ajouterais même qu’il s’effondre pour tous les porteurs… y compris ceux qui truquent leur comptabilité et présentent des faux bilans.

Le fait qu’ils soient logés ailleurs, en revanche, modifie le risque systémique. Le risque systémique dépend de la concentration des risques.

Le contraire de la diversification

En effet, plus les masses de risques sont concentrées, plus elles sont dangereuses. La concentration est le contraire de la diversification, le contraire de la répartition des risques.

Des répartitions disséminées constituent une sorte de tampon contre les risques. Il y a amortissement des chocs par la multiplication des porteurs de risques. Chacun en absorbe un peu.

Lors de la crise de 2008, Alan Greenspan avait déploré – comme nous l’avions fait nous-même – que les banques commerciales gourmandes et sujettes à l’appât du gain aient stocké les risques. Il a déclaré que ce fut son erreur que de croire/espérer qu’elles allaient les disséminer sur les particuliers – les faire ruisseler, selon l’image qu’il a utilisée lors d’une conférence en 2010.

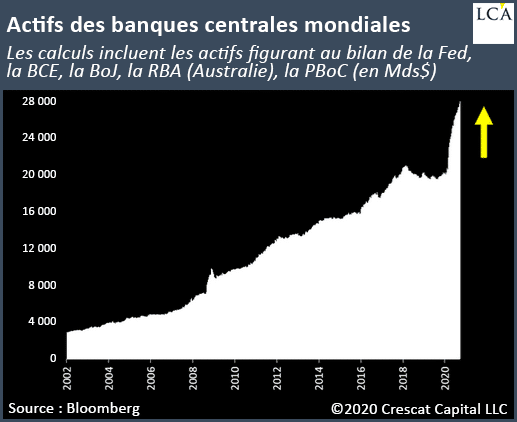

Vous avez ci-dessous un graphique qui exprime la concentration des risques dans les bilans des banques centrales. Le gonflement du bilan d’une banque centrale exprime la remontée des risques vers cette même banque centrale.

Les banques centrales sont des banques comme les autres…

… La seule différence, c’est qu’elles sont adossées aux contribuables.

A l’actif de leurs bilans, elles portent des crédits et donc des risques. Ces risques sont la fois de plus en plus gros – c’est le cas des risques des pays souverains qui sont maintenant surendettés –, et de qualité de plus en plus mauvaise : en effet, les banques centrales achètent désormais tout et n’importe quoi, y compris la pourriture, le junk.

Les bilans des banques centrales gonflent ; ils font bulle et ils se remplissent de pourriture. Bien souvent – souvenez-vous de la Grèce ou de la crise de l’Italie –, la vraie « qualité », si on peut dire, des risques ne se manifeste que lorsqu’il est trop tard.

Jetez un nouveau coup d’œil sur la montagne ci-dessus et surtout n’oubliez pas que :

– la croissance mondiale ne cesse de ralentir ;

– sa qualité est de plus en plus douteuse car elle repose sur la dette et sur le maintien en vie des zombies ;

– la globalisation et la coopération sont finies ;

– l’épidémie sape en profondeur nos systèmes et incite le couple maudit que constituent les gouvernements et les banques centrales à jouer « le tout pour le tout » ;

– dans le cadre « du tout pour le tout », on en est à 28 000 Mds$ !

Les banques centrales ne font pas faillite car elles ont le pouvoir d‘émettre et d’imposer la monnaie, mais cela ne change rien : les faillites des banques centrales se manifestent autrement, sous la forme d‘une destruction de la monnaie.

Cela vous étonne si elles saisissent l’opportunité des cryptomonnaies pour réfléchir à des nouveaux systèmes qui masqueraient leur déconfiture ?

Ah, les braves gens !

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]