Les investisseurs sont euphoriques à l’idée d’un proche assouplissement quantitatif de la part de la Fed ; ils semblent ignorer une chose cruciale…

L’examen des divergences entre les indicateurs économiques réels et les indices boursiers donne la mesure du jeu des anticipations : on monte non pas sur la situation réelle mais sur l’espoir.

Les records actuels du marché financier sont soutenus par une seule chose : l’espoir que la Réserve fédérale va passer à un mode d’assouplissement au cours des prochains mois, probablement lors de sa réunion des 30 et 31 juillet.

Les marchés sont soutenus par l’espoir et solvabilisés par l’effet de levier, les dettes, c’est-à-dire le goût du risque/appétit pour le jeu.

Je ne doute pas un instant de cette perspective d’assouplissement monétaire. Powell a été clair et la détente des conditions monétaires et financières a déjà commencé car en Bourse, il suffit de promettre pour que cela marche. On ne combat pas la Fed.

Le problème, c’est que si cela marche au niveau financier et au niveau des marchés, rien ne dit que cela va marcher au niveau de la sphère économique. L’inertie du réel n’a aucune commune mesure avec la volatilité des anticipations, et la fable de Perrette et de son pot au lait doit toujours être gardée à l’esprit.

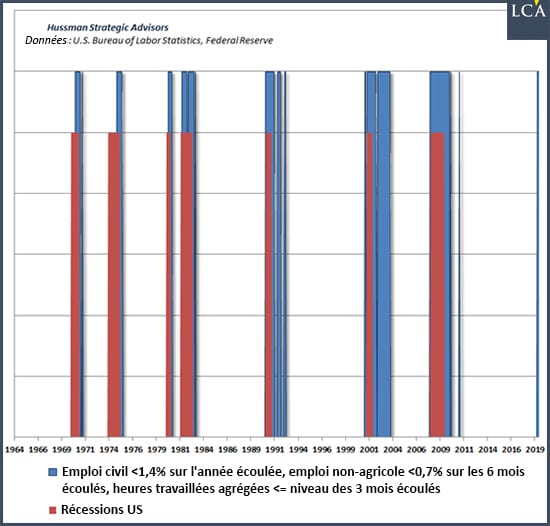

Comme le fait remarquer l’analyste et gestionnaire de hedge fund John Hussman, à l’exception de 1967 et 1996, chaque assouplissement initial de la Fed (s’élevant finalement à une réduction cumulée de 0,5% ou plus, après une période de resserrement supérieure à 0,5%) a été associé à une récession économique américaine.

Cela s’annonce mal

Ce qui, traduit, veut dire ceci : si on baisse les taux, c’est parce que cela s’annonce mal… et les baisses de taux ne garantissent absolument pas que cela va aller mieux.

La réaction initiale des marchés financiers est souvent positive mais de courte durée et, quelques temps plus tard, c’est le poids, la pesanteur de l’économie qui reprend le dessus dans les appréciations.

Quand la situation économique se dégrade, les détenteurs de capitaux préfèrent avoir de l’argent, des liquidités – et non seulement ils n’emploient pas ces liquidités dans l’économie réelle, mais ils fuient le risque, donc les actions et le crédit risqué, et ils considèrent que les placements quasi-monétaires type fonds d’Etat sont plus désirables.

Le pessimisme se manifeste par la baisse des taux des fonds d’Etat, ce qui vient de se manifester clairement ces dernières semaines. A l’inverse, l’espoir – s’il prend le dessus – devrait se traduire par une hausse des taux longs, en anticipation du succès des stimulations.

C’est un point que je tenais à souligner car beaucoup s’étonnent qu’en période de baisse de taux courts, les taux longs, eux, puissent monter. Il faut pour comprendre les marchés toujours décortiquer les articulations et les liaisons entre les variables.

Si elle intervenait, une hausse des taux longs serait le signe que les opérateurs croient au succès de la manoeuvre monétaire ; une baisse au contraire serait le signe qu’ils jouent l’échec.

Pour le moment, on ne peut rien trancher. Nous avons ces derniers jours insisté pour montrer que l’érosion des profits était un indicateur avancé de ralentissement économique – mais c’est un indicateur, pas une preuve.

Une prochaine dégradation de l’emploi ?

Nous sommes dans une phase d’incertitude conjoncturelle, comme l’a fait remarquer à juste titre Jerome Powell. Le ralentissement mondial est net, on flirte avec la récession, mais les Etats-Unis sont encore en situation privilégiée : ils souffrent de la contagion mais pas au point de plonger dans la récession.

Les principales mesures de l’activité économique, les enquêtes nationales et régionales de la Réserve fédérale et des directeurs des achats, pointent vers le bas. Aucun doute. Nous constatons la tendance claire à la dégradation. Par le passé, un pareil mouvement tendait à peser sur les données sur l’emploi avec un décalage d’environ deux mois.

Ecoutons Hussman :

« Plus précisément, une variation sur 10 mois de la mesure composite est bien corrélée à la variation de la masse salariale non-agricole au cours des deux mois suivants, par rapport à la croissance moyenne de l’emploi au cours des 10 derniers mois. »

En clair, les investisseurs devraient s’attendre à ce que les données sur l’emploi US prennent une tournure plutôt sinistre sous peu. Cela enclencherait une mécanique négative.

« En quelques chiffres, au cours des 10 derniers mois, l’emploi non-agricole a augmenté d’environ 185 000 postes par mois. Pourtant, la chute observée dans les principales mesures économiques composites implique un déficit de plus de 250 000 par rapport à cette moyenne, ceci suggère que nous pourrions observer une correction et voir des chiffres négatifs sur l’emploi dans les mois à venir. »

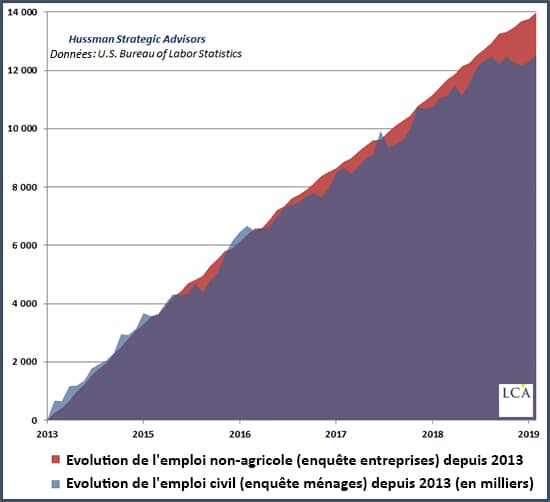

Il convient également de noter que nous observons une très grande dispersion entre l’emploi civil (reflétant l’enquête auprès des ménages utilisée pour calculer le taux de chômage) et les emplois non-agricoles (reflétant l’enquête auprès des entreprises qui fait généralement la une des journaux).

Au cours des six premiers mois de 2019, l’emploi civil n’a augmenté que de 60 000 emplois.

Le graphique ci-dessous donne une idée de cette dispersion ; on voit clairement la divergence se creuser et elle mérite toute notre attention.

Notamment, si on examine les exemples historiques analogues à ceux du présent, on constate que toutes les instances précédentes ont été associées à des récessions aux Etats-Unis.

Une boucle dangereuse

Nous ne tranchons pas, car l’avenir est incertain et personne ne peut le prévoir. On a déjà beaucoup de mal à comprendre et interpréter le présent.

Nous ne tranchons pas… mais une boucle tend à se mettre en place depuis la mi-2018 :

– Ralentissement des profits

– Baisse des profits

– Ralentissement de l’investissement

– Ralentissement des créations d’emploi

Cela pourrait se traduire par un ralentissement de la distribution de revenus puis un affaiblissement de la demande, conduisant à la récession.

En termes simples, alors que les investisseurs semblent exubérants face à la perspective d’un assouplissement de la politique de la Fed, ils paraissent en grande partie ignorants du fait que les mesures d’assouplissement initiales de la Fed ont presque toujours été associées aux récessions américaines.

« Ils courent vers le feu. »

Ce que je traduis par : ils risquent de se faire brûler !