L’exclusion de banques russes du système SWIFT et le blocage d’une partie des réserves du pays n’est pas le premier pas vers la fin du « roi dollar »… Mais ce n’est pas non plus la dernière.

A partir de la fin des années 1990 et jusqu’en 2014, le système monétaire international basé sur le dollar a reposé sur le financement du déficit extérieur des Etats-Unis en grande partie par la Chine. C’est-à-dire que les Etats-Unis ont financé leur train de vie par leur dette extérieure, avec des taux d’intérêt bas, tandis que, dans le même temps, les autres pays – et en particulier la Chine – stimulaient leur production en vendant des biens aux Etats-Unis.

La banque centrale de Chine a donc été durant cette période structurellement acheteuse d’actifs libellés surtout en dollars. Cela a entraîné une période de hausse du yuan, donc d’interventions sur le marché des changes pour ralentir l’appréciation de la monnaie chinoise, ce qui correspond à des périodes d’augmentation des réserves de change du pays.

Une rupture en 2014…

A partir de 2014, la dette des Etats-Unis continue bien sûr à être financée par le reste du monde, mais moins par la Chine et plutôt d’autres pays émergents, par les pays exportateurs de pétrole et par des pays européens. Tout du moins, suite à la crise des dettes souveraines périphériques, par des pays comme l’Allemagne et les Pays-Bas, qui ont des excédents d’épargne qu’ils refusent de prêter aux pays de la zone Euro les plus déficitaires.

Cette rupture s’explique cependant essentiellement par le fait que la Chine a des excédents commerciaux qui s’amenuisent. Cela entraîne deux conséquences négatives pour l’empire du Milieu : des sorties de capitaux de plus en plus fortes, et une accélération de la baisse du yuan. Dans les deux cas, cela signifie une baisse des réserves de change de la Banque de Chine, c’est-à-dire des flux nets vendeurs de titres d’Etat américains.

Rappelons que, lorsque la Chine rentre dans l’Organisation mondiale du commerce (OMC) en 2001, il a fallu qu’elle rende sa monnaie convertible progressivement.

Cela signifie que, dans certains contextes économiques et financiers, les Chinois qui ont de l’épargne peuvent la convertir et la placer à l’étranger. Résultat : l’économie chinoise, autrefois collectivisée, a découvert les joies de la fuite des capitaux ! C’est ainsi qu’en 2016, près de 750 Mds$ sont sortis de Chine.

Le régulateur de la monnaie chinoise, la State Administration of Foreign Exchange (SAFE) a donc dû renforcer les contrôles de capitaux afin de limiter la fuite de liquidités. D’ailleurs, la SAFE alertait régulièrement, à l’époque, les épargnants chinois sur les risques des placements en devises et soulignait à quel point les taux d’intérêt sur les comptes d’épargne chinois étaient attractifs.

Quoi qu’il en soit, retenons que le risque ultime serait que l’on assiste à une rupture radicale du système monétaire international avec un abandon du dollar en tant que monnaie de réserve internationale et donc une crise sévère sur la dette publique des Etats-Unis et un effondrement historique du dollar contre bon nombre de devises.

Cette situation se produirait s’il n’y avait plus aucun acheteur non résident de dette publique des Etats-Unis.

… et une nouvelle rupture en 2022 ?

Parallèlement à ces évolutions purement monétaires, des évolutions géopolitiques peuvent renforcer l’idée que nous approchons de la fin du « privilège exorbitant » du dollar.

Tout d’abord il y a cette actualité dramatique avec la guerre en Ukraine. Une des conséquences économiques observables de cette guerre est la risque d’une contraction généralisée des échanges entre un bloc OCDE et un bloc Chine-Russie. De fait, ceci signifierait la fin de l’accumulation de réserves de change dans les devises principales (USD, euro, GBP, CHF, JPY, etc.).

C’est – par la force des événements – le cas aujourd’hui pour la Russie, et pourrait l’être dans un avenir proche pour la Chinen si l’alliance entre les deux pays devient de plus en plus explicite. De quoi réduire à néant l’organisation actuelle du système monétaire international qui repose encore, on l’a vu précédemment, sur la détention d’actifs libellés dans les « grandes » monnaies fiduciaires par la planète entière.

Pire, le gel des avoirs en devises de la banque centrale de Russie peut inciter nombre de puissances émergentes à repenser leur stratégie en matière de gestion de leurs réserves de change en se « dédollarisant » ou en se « déseuroisant » (excusez pour les néologismes), donc en vidant leurs réserves détenues dans ces deux monnaies.

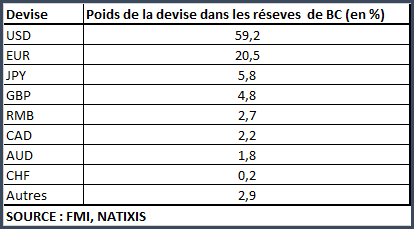

Le tableau ci-dessous représente la répartition par devise des réserves de change des banques centrales à fin 2021 :

Ce risque de démondialisation par la géopolitique serait, à n’en pas douter, aggravé si la Chine mettait en œuvre son projet politique d’une seule Chine et considérait que la question de Taiwan n’est pas négociable.

Et puis n’oublions pas qu’au-delà d’une invasion/annexion de Taïwan, la Chine reste toujours très complaisante vis-à-vis d’un bien encombrant (pour ne pas dire plus) voisin, au nord-est. Déjà, en septembre 2017, le secrétaire américain au Trésor Steven Mnuchin menaçait de couper l’accès de la Chine au système de paiement en dollars américains (… ce qui nous rappelle une actualité récente) si elle n’appliquait pas rigoureusement les nouvelles sanctions de l’ONU contre la Corée du Nord, afin de dissuader cette dernière de poursuivre la mise au point de missiles et d’armes nucléaires.

Mais voilà, la Chine ne souhaite nullement faire pression sur la Corée du Nord afin que celle-ci renonce au développement de son programme nucléaire. Elle risquerait en effet que les Nord-Coréens ripostent en ouvrant leur frontière avec la Chine, laissant des millions de réfugiés débarquer en Mandchourie, ce qui déstabiliserait certainement l’empire du Milieu.

Faut-il alors croire à la dédollarisation ?

Nous savons que, par exemple pour la Chine, mettre un terme à l’hégémonie du dollar nécessiterait de convaincre l’Arabie saoudite d’exporter une fraction de sa production en yuans, et d’inciter ainsi les autres pays producteurs de pétrole à suivre le mouvement. Devenue depuis quelques années le premier importateur mondial de pétrole brut devant les États-Unis, la Chine pense avoir les moyens de peser sur le cours du pétrole.

C’est la raison pour laquelle la Chine avait lancé fin 2015 un contrat à terme sur le pétrole sur le Shanghai Futures Exchange. Ce contrat avait surtout pour objet de réaliser des transactions via des swaps en yuan entre la Russie et la Chine ou entre l’Iran et la Chine, et il devient donc particulièrement stratégique dans la configuration géopolitique actuelle.

Mais, soyons réalistes : si la dédollarisation est une thèse fort à la mode et constitue sans doute une tendance forte, elle ne l’est pas depuis les bouleversements provoqués par la guerre en Ukraine et les sanctions sans précédent vis-à-vis de la Russie. C’est une thèse qui est mise en avant depuis plus de 10 ans et qui est souvent assise sur l’idée d’un effondrement de la domination américaine. Sauf qu’il ne sert à rien d’avoir raison trop tôt, surtout si le délai se compte en années – pour ne pas dire en décennies.

En réalité, s’il nous semble conceptuellement nécessaire d’intégrer cette rupture, il ne nous semble pas opportun d’un point de vue opérationnel de parier sur la réalisation de ce scénario sur un horizon de 5 ans a minima. Evidemment en tant que trader, mais aussi en tant qu’investisseur, trésorier ou gestionnaire de risques de marché. Pour les raisons suivantes :

- Tout d’abord, quoique l’on pense des déséquilibres de l’économie américaine, les bons du Trésor américains n’ont pas de substitut crédible à court terme quant à la liquidité (à tort ou à raison, le flight to liquidity ou flight to safety ont encore de « beaux jours » devant eux pour les T-Bonds)

- Ensuite, il faudra beaucoup de temps pour que la banque centrale de Chine, si tant est qu’elle ait cette stratégie en tête, se débarrasse de ses réserves de change principalement investies en emprunts d’Etat américains.

- Mais encore, la part du RMB dans les réserves officielles mondiales reste faible et progresse à doses homéopathiques (de 2,3% fin 2020 à 2,7% aujourd’hui).

- Enfin, l’internationalisation du RMB est trop lente. Le RMB est certes devenu la quatrième monnaie sur le plan des transactions transfrontalières privées, selon SWIFT. Mais son poids dans les paiements mondiaux n’est que de 3,2%, ce qui est extrêmement faible au regard du PIB chinois.

2 commentaires

Enfin un article intéressant diffusé par Agora et pouvant être classé dans « géostratégie «

Je ne partage pas ce point de vue. En 2007, paraissait le livre « Currencies War » ecrit par Hongbing Song et traduit en français en 2012 sous le titre « la guerre des monnaies » (eds le retour aux sources)

Non seulement la Chine, mais toute l’Asie oeuvrent depuis la fin des années 80 pour se débarrasser du dollar, du FMI et de la Banque Mondiale.

Le Japon n’a pas digéré la destruction de sa monnaie par éclatement de la bulle immobilière par les banquiers internationaux, et la Malaisie, la Thaïlande, l’Indonésie et la Corée du Sud ont de la mémoire.

La « guerre en Ukraine » probablement anticipé par l’axe Russie-Chine montre la naïveté occidentale qui a une foi indestructible dans son système qui ne tient pourtant que sur de la « fausse monnaie » et la confiance que les pays mettent en elle tient plus de la peur des armes américaines que de l’adhésion réelle.