Malgré la dette des Etats-Unis à un niveau record d’un côté et l’inflation de l’autre, le pays continue de vivre à crédit sur le dos du reste du monde, grâce au statut de monnaie de réserve du dollar. Cette situation ne pourra pas se maintenir éternellement.

Récapitulons-nous. Début 2022, la dette fédérale américaine a franchi la barre des 30 000 Mds$ (soit 125% du PIB). Par ailleurs, les Etats-Unis sont confrontés à des déficits jumeaux chroniques et massifs, ainsi qu’à une dette extérieure nette colossale et en augmentation rapide depuis 2007.

Pourquoi des déséquilibres menacent le dollar ?

Dès août 2020, Natixis prévenait de la situation qui pend au nez des Américains.

Un peu plus tôt, le 29 janvier, la banque apportait un éclairage assez précis au sujet du cocktail macroéconomique américain :

« Une politique budgétaire durablement expansionniste, avec de fortes hausses des dépenses publiques ; en conséquence, avec la faiblesse du taux d’épargne de la Nation, un déficit extérieur très important et une forte accumulation de dette extérieure ; cette forte accumulation de dette extérieure va conduire à la fois à l’ouverture de l’écart de taux d’intérêt à long terme entre les États-Unis et la zone euro et à la dépréciation du dollar par rapport à l’ensemble des devises ; l’évolution de la politique monétaire déterminera la répartition entre hausse des taux d’intérêt et dépréciation du change. »

La conclusion de Natixis était tout ce qu’il y a de plus logique :

« Plus la politique monétaire restera durablement expansionniste aux États-Unis, plus l’ajustement se fera par la dépréciation du dollar et non par la hausse des taux d’intérêt à long terme. »

Janet Yellen, secrétaire au Trésor des Etats-Unis depuis janvier 2021, a indiqué à de multiples reprises qu’elle ne verrait pas une baisse du dollar d’un mauvais œil.

22 janvier 2021 : « Janet Yellen est ouverte à un dollar plus faible et veut être ferme avec la Chine. »

Traduisons-les : « Nous ne cherchons pas un dollar plus faible… mais nous sommes ouverts à cette éventualité. 😉😉. »

Si vous pensez que Jerome Powell ne suivra pas Janet Yellen dans ses extrémités budgétaires et parviendra à mettre en œuvre la grande « normalisation » de la politique monétaire américaine, alors je me permets de vous rappeler un constat. Jusqu’à présent, à la question « les banques centrales absorberont-elles le surplus de dette créé sous l’administration [renseigner la mention de votre choix] ? », la réponse apportée a toujours été « oui ». Les rares tentatives de normalisation, comme en 2013 ou en 2018, ont fait long feu.

Une hausse courte et superficielle

En ce qui me concerne, je partage l’avis de Ronald Stöferle pour qui nous allons assister à « la campagne de hausse des taux la plus courte et la plus superficielle de l’histoire de la Réserve fédérale ».

A moins bien sûr que la NASA ne découvre une forme de vie intelligente (mais pas trop) extraterrestre pour que le département du Trésor lui vende son papier, la Fed continuera de financer le déficit budgétaire américain.

D’où la question suivante : qu’est-ce qui pourrait empêcher la Fed de mener une politique monétaire encore plus expansionniste ?

Pour que cette situation actuelle soit durable, on en revient toujours à la même question. Cette fois-ci, ce n’est pas Nicolas Perrin qui vous le dit, mais Robert Kaplan, le président de la Fed de Dallas, lui-même : « Les Etats-Unis pourront financer leur dette aussi longtemps que le dollar sera la monnaie de réserve mondiale. » Cela a le mérite d’être clair.

« Le dollar est notre monnaie, mais c’est votre problème », disait en son temps John Connally, secrétaire au Trésor sous Nixon. Cinquante ans plus tard, ce constat reste vrai mais les rapports de force au plan international ont beaucoup évolué depuis.

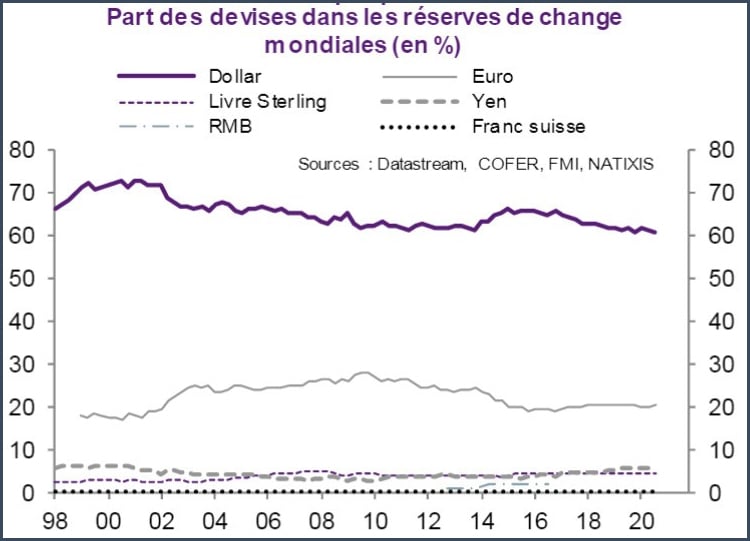

Pour le moment, les Etats-Unis peuvent encore se permettre de vivre à crédit sur le dos du reste du monde, car le dollar est toujours ultra prédominent dans les réserves de changes des banques centrales.

D’ailleurs, autant en profiter pendant qu’il est encore temps, n’est-ce pas ?

22 février 2021 : « Janet Yellen déclare que l’appétit du marché pour des obligations du Trésor à 100 ans serait probablement minime, tout en n’excluant pas pour autant cette possibilité. » [NDLR : la plus longue maturité sur les titres de dette publique US est actuellement de 30 ans.]

In fine, on en revient toujours à la même chose : l’édifice de la dette ne repose que sur la confiance que les intervenants octroient aux banques centrales.

Vers la fin de la domination du dollar

Or comme l’écrivait Bruno Bertez fin 2019 : « La Fed ne pourra pas toujours boucher les trous sans perdre le peu de crédibilité qui subsiste. »

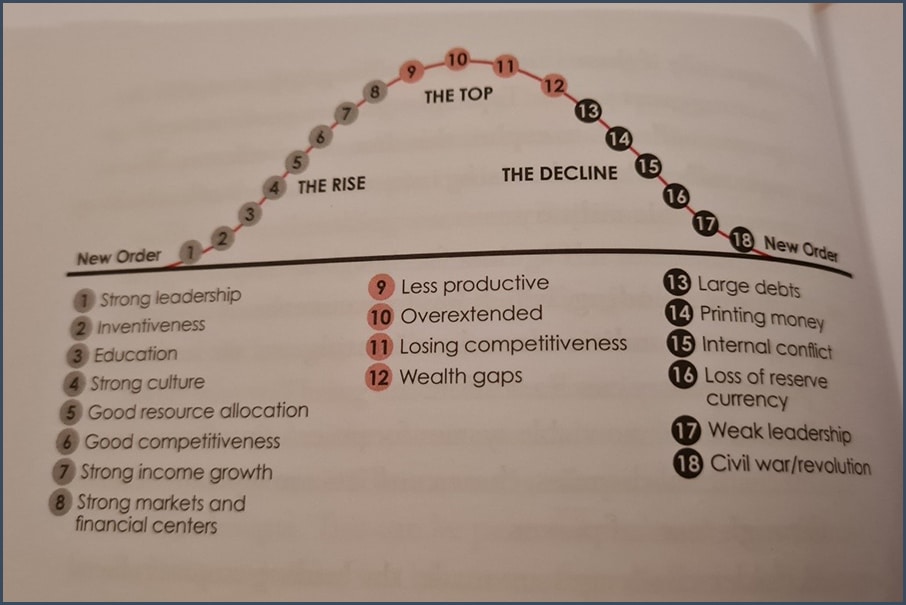

Dans son livre intitulé Principles for Dealing with the Changing World Order et publié à la même époque, l’investisseur milliardaire Ray Dalio a rappelé que les Etats-Unis ont jusqu’à présent validé toutes les étapes tracées par les empires hollandais et britanniques sur la voie de la perte de leur domination monétaire (de 9 à 15, sur le schéma ci-dessous).

Fin janvier, Charles Gave écrivait quant à lui que « la crise qui commence sera – peut-être – celle ou les USA perdront non seulement ce privilège [de l’accès à une énergie abondante et bon marché] mais aussi la capacité de forcer les autres pays à payer pour leur énergie dans la monnaie américaine (disparition du privilège impérial) ».

En son temps, le président Herbert Hoover (1929-1933) s’amusait : « Heureux soient les jeunes, car ils hériteront de la dette publique. »

Presque un siècle plus tard, les montants en jeu sont tels que l’heure n’est plus aux plaisanteries.