Le gouvernement a sauvé les banques de la faillite en 2008, et s’est installé en prêteur de dernier recours : maintenant qu’il a accumulé des dettes historiques, qui viendra à son secours pour l’empêcher de finir sur la paille ?

En 1998, Wall Street sauva un fonds spéculatif de la faillite.

En 2008-2009, le gouvernement sauva Wall Street de la faillite.

En 2020-2021, qui sauvera le gouvernement de la faillite ?

C’est le moyen le plus simple de comprendre ce qui est en train de se dérouler…

En 1998, un grand fonds spéculatif nommé LTCM s’est effondré. Il avait emprunté des sommes considérables auprès d’une multitude de banques, à tel point qu’il menaçait d’entraîner tout le système bancaire dans sa chute.

Plusieurs banques de Wall Street se sont donc regroupées pour renflouer LTCM. C’est ainsi que l’on réussit à éviter la crise.

Lorsque leurs paris sur les crédits subprime ont mal tourné, Bear Stearns, Lehman Brothers et une myriade d’autres grandes banques ont fait faillite, menaçant elles aussi d’entraîner l’ensemble du système bancaire avec elles.

Le gouvernement est donc intervenu. Agissant de concert avec la Réserve Fédérale, les autorités ont sauvé Wall Street dans sa globalité. Cela mit fin à la crise.

La dette aujourd’hui…

Au début de l’année 2020, la dette accumulée par le gouvernement américain atteignait 23 000 Mds$ et le déficit budgétaire annuel était proche de 1 000 Mds$. De plus, le gouvernement avait déjà une montagne de factures qu’il allait devoir payer à l’avenir (des engagements hors bilan sous la forme de pensions de retraites et autres prestations sociales) estimées à 100 000 Mds$.

Une récession frappa (déclenchée par la pandémie de Covid-19), affaiblissant les recettes fiscales tout en déclenchant une série de nouveaux plans de sauvetage dont le coût global se chiffre en milliers de milliards de dollars…

Le Trésor US se trouve maintenant dans la situation financière la plus précaire jamais connue par toute autre institution dans l’Histoire… et la phase d’accélération exponentielle du processus de faillite, lorsque le service de la dette déjà existante ne peut être assuré qu’en empruntant encore davantage, est sur le point de s’enclencher.

Alors qui sauvera de la faillite le Trésor américain ?

La seule issue possible

Il n’y a qu’une seule façon de sauver le gouvernement américain : une dévaluation du dollar.

La dévaluation est un moyen de réduire la valeur réelle de la dette publique (ainsi que les dettes de l’ensemble des agents économiques). C’est la seule solution restante pour sauver le système de la faillite.

La dévaluation ou la mort.

Je sais que les dévaluations monétaires ne se produisent normalement que dans les pays économiquement sous-développés et que personne ne croit qu’une telle chose puisse arriver ici.

Je sais que les taux d’intérêt sur les bons du Trésor américain sont encore proches de leurs plus bas historiques et que personne n’envisage sérieusement l’idée que le gouvernement fédéral américain puisse se trouver à court de liquidités.

Je sais que tout le monde est focalisé actuellement sur les mesures de confinement, l’explosion du nombre de petites entreprises en dépôt de bilan et la détérioration de la situation du marché du travail.

Donc je sais que cela peut paraître fou. Mais j’en suis certain…

La dévaluation est la SEULE solution restante pour sauver le gouvernement de la faillite. Et les autorités ont déjà choisi de suivre cette voie…

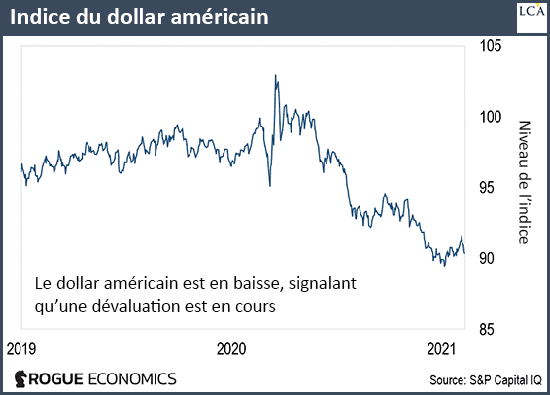

Vous pouvez le voir dans l’évolution du taux de change du dollar américain au cours des neuf derniers mois.

On peut également déjà voir les premiers signes annonciateurs sur le marché boursier, le marché des matières premières, le marché de l’immobilier et le marché des cryptomonnaies, avec des cours qui « explosent » comme du popcorn.

Protégez votre patrimoine contre la dévaluation

Ce n’est que le début.

Lorsque le marché aura pleinement intégré ce qui est en train de se dérouler, je prédis une fuite massive des capitaux en dehors du marché des devises et des obligations, pour se ruer vers les marchés boursiers et d’autres actifs réels.

Le prochain indicateur qui se mettra à clignoter sera du côté de la hausse des prix à la consommation. Il ne clignote pas encore, mais il le fera bientôt…

Nous allons traverser une période de stagflation étant donné que la dévaluation monétaire ne produira pas de croissance économique réelle. Cela aura pour seule conséquence de réduire la valeur du dollar, des autres devises et des titres de créances en devises (les dettes) par rapport à tout ce qui est adossé à des actifs réels.

Que faire dans cette situation ?

Le dollar américain et les obligations constituent les pires actifs que vous puissiez détenir. Ils sont assurés de perdre en pouvoir d’achat.

L’évolution des actions est plus difficile à prévoir. Certaines actions devraient bien résister, car elles représentent des titres de propriété sur des actifs réels et tangibles.

Je préfère les entreprises industrielles ou dans le secteur des matières premières et j’aime les actions internationales. Elles tendent en effet à être beaucoup moins chères que les actions américaines et rapportent un rendement du dividende plus élevé. Je reste à l’écart des actions américaines… en particulier celles qui sont les plus populaires.

Enfin, j’apprécie également détenir de l’or et de l’argent pour protéger le pouvoir d’achat de notre épargne pendant cette dévaluation…