Une correction ou un krach ? Selon The Wall Street Journal, les investisseurs professionnels sortent du marché.

Les marchés sont toujours en mode décrochage et, hier, c’était le livre beige de la Fed qui inquiétait. Les barrières douanières sont mauvaises pour les marges des entreprises, y apprend-on. Quelle surprise…

En réalité, quand un marché est baissier tous les prétextes sont bons, et quand il est haussier aussi.

Cette bulle est la quatrième bulle que je vis. J’ai connu les krachs de 1987, 2000 et 2008.

Pour 2008, la Fed avait commencé à monter ses taux dès 2004. Elle a fait une pause en 2006 à 5,25% lorsque les premiers défauts sont apparus. Ensuite, elle les a baissés en catastrophe durant toute l’année 2007 sans parvenir à enrayer la situation.

Aujourd’hui, en 2018, nous n’en sommes qu’à deux années de hausses de taux. Mais évidemment, l’endettement mondial est beaucoup plus important que ce qu’il était en 2008. Les banquiers centraux ont consciencieusement rajouté de la dette à la dette.

- La dette mondiale atteignait 178 000 milliards de dollars en 2008.

- Elle atteint 247 000 milliards de dollars en 2018.

Par conséquent, il devrait y avoir plus de défauts et plus tôt qu’en 2008.

Mais il nous reste quelques péripéties à vivre. Un bon banquier central omniscient et omnipotent ne peut rester inerte. Jerome Powell ou un autre à la tête de la Fed devrait bientôt tourner dans l’autre sens son gros bouton « Taux directeur » et baisser les taux. La bulle peut encore durer un peu de temps… mais pas éternellement car l’économie ralentit.

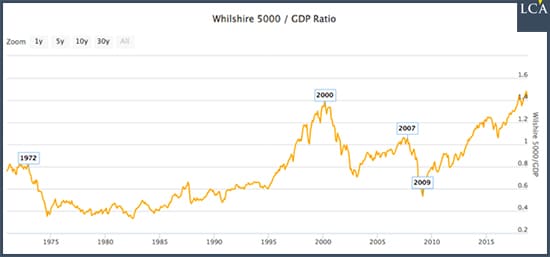

Voici la représentation d’un des indicateurs préférés de Warren Buffett : la capitalisation des entreprises américaines cotées (représentée par l’indice Wilshire 2000) rapportée au PIB des Etats-Unis. Ce graphique démarre en 1971, date de la rupture du dollar avec l’or et l’avènement du créditisme (création de crédit sans contrepartie d’épargne).

En attendant la suite des évènements, l’or joue pour le moment son rôle de protection contre la déflation. Depuis le mois d’octobre, son cours progresse de 5,96% en euro et de 2,44% en dollar.

Comme le disait Bill Bonner, il n’y a pas d’argent à gagner avec l’or. Il est seulement censé protéger de la déflation et aussi de l’inflation. C’est tout ce qu’on lui demande. L’or, c’est du cash, sans intermédiaire.

Pour conclure, je vous livre le titre du Daily Shot de ce matin. C’est une lettre électronique quotidienne envoyée aux abonnés du Wall Street Journal :

Que va faire « l’argent intelligent » ?

En principe, dans un premier temps, il se réfugie dans les bons du Trésor. Pas dans l’or. L’or, ce sera pour l’effondrement final et la crise monétaire.

1 commentaire

Le montant nominal de la dette est peu significatif. Si vous êtes dans une économie saine, les gens épargnent, cette épargne est réinvestie de façon productive via les crédits émis par les banques, entraînant une augmentation proportionnelle du PIB. Donc la dette augmente mais ce n’est pas un problème car dans le même temps l’épargne et la richesse produite augmente également.

Le problème c’est l’augmentation de la dette en % du PIB, ce qui indique qu’une large part du crédit émis n’est pas utilisé pour réaliser des investissements productifs mais des dépenses improductives (crédits à la consommation, dette publique, immobilier résidentiel…) et dépasse largement l’épargne accumulée.

C’est ce que l’on obtient quand la banque centrale réduit les taux en dessous du taux naturel du marché, incitant la dépense plutôt que l’épargne et l’investissement.