L’économie américaine vient de renouveler son record de croissance : les banques centrales ont-elles trouvé la recette miracle, celle qui supprime toutes les crises et les incertitudes ?

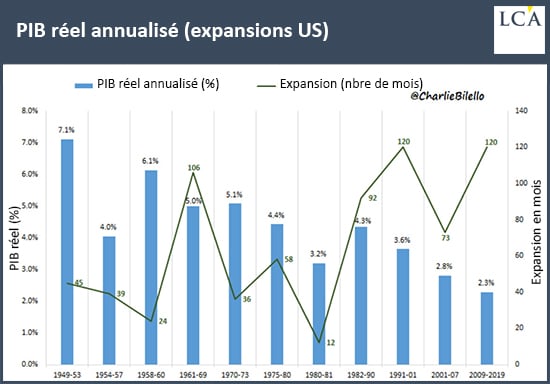

Ça y est, nous y sommes : le 30 juin, l’économie américaine a officiellement renouvelé son record de la période mars 1991-mars 2001 en enregistrant à nouveau 120 mois d’expansion économique d’affilée. A la fin du mois de juillet, elle entrera dans le plus grand cycle de son histoire.

Rappel d’Olivier Myard :

« Avant, l’économie, c’était simple. Il y avait des cycles, avec une alternance de périodes d’expansion et de récession. En jouant habilement des outils budgétaires et monétaires, les autorités prétendaient amortir les chocs et relancer la machine. »

Cependant, après des années de politiques monétaire et budgétaire toujours plus accommodantes au niveau mondial, des commentateurs prétendent que cette période est révolue.

Vers la disparition des cycles économiques ?

Prenez par exemple le CBO, le bureau du budget du Congrès américain. L’agence fédérale pronostique que les Etats-Unis sont partis pour rien de moins que 20 ans de croissance à 3% par an.

Certains en viennent donc à se demander très sérieusement si nous ne serions pas en route pour la croissance… éternelle.

Les cycles économiques auraient-ils disparu ? C’est la question que se posait Natixis le 1er mars.

Le raisonnement de l’équipe de Patrick Artus était le suivant :

« On envisage aujourd’hui un scénario de soft landing, aux Etats-Unis et dans la Zone euro, puisque les mécanismes qui pourraient déclencher une récession ne sont pas présents.

Il y aurait alors durablement croissance égale à la croissance potentielle, inflation stable et chômage stable égal au chômage structurel. Dans ce scénario il n’y a plus de cycles, puisque la croissance reste identique à la croissance de long terme.

La disparition durable des cycles est peu crédible, mais il reste à imaginer quel mécanisme nouveau déclencherait une récession. »

Douze jours plus tard, la banque développait sa réflexion dans une nouvelle note :

« On n’observe plus aujourd’hui dans les pays de l’OCDE de hausse de l’inflation en fin de période d’expansion, ce qui vient de la faiblesse de la réaction des coûts salariaux à la baisse du chômage, de la faiblesse de la réaction des prix à la hausse des coûts salariaux, et de la réaction de la production de pétrole de schiste aux Etats-Unis à la hausse du prix du pétrole.

L’absence de hausse de l’inflation en fin de période d’expansion permet le maintien de taux d’intérêt très bas, et doit faire prendre au sérieux l’hypothèse de ‘disparition’ des cycles de l’économie réelle : la croissance se poserait (soft landing) sur la croissance de long terme et y resterait, il n’y aurait plus de récessions, donc plus de reprises, puisque le maintien de taux d’intérêt bas ferait disparaître les causes essentielles des récessions du passé (recul de l’investissement, crises de la dette, chute des prix des actifs). »

L’enseigne française n’est pas la seule à afficher de telles opinions : JP Morgan cité par le site ZeroHedge affirme la même chose.

« JP Morgan : le cycle économique n’existe plus, les banques centrales ayant pris le dessus »

Alors, est-ce que « cette fois-ci, c’est différent » ? Je vous avoue être tenté de répondre qu’il devrait suffire à tout être doté d’un peu de bon sens d’ouvrir un livre d’histoire économique pour se faire une idée sur le sujet. Mais un banquier central qui passerait par là pourrait être tenté de me rétorquer qu’il n’y a pas de limites aux réalisations de l’intelligence humaine.

Très juste remarque, mais peut-on considérer que les banques centrales mènent une politique « intelligente » qui permettra à tous les arbres de la forêt de monter éternellement plus haut dans le ciel ? C’est là que le débat commence.

Pour bien cerner de quoi l’on parle, commençons par prendre un peu de recul.

Pourquoi les cycles économiques sont-ils de plus en plus longs ?

Si l’on jette un œil dans le rétroviseur, on s’aperçoit que les cycles américains ont tendance à durer de plus en plus longtemps.

Le 1er juillet, ZeroHedge (ZH) s’est penché sur une analyse de Jim Reid de la Deutsche Bank. En voici la synthèse :

« Depuis 1854, il y a eu 34 expansions. Les quatre dernières ont toutes été longues par rapport au passé et figurent parmi le top six en termes de durée. Les deux autres cycles de ce top six étaient le cycle de juin 1938, qui a été renforcé par l’effort de réarmement dans le cadre de la Seconde guerre mondiale, et le cycle de février 1961, lors duquel la Fed a tardé à faire face à une inflation galopante, ce qui a conduit à une politique monétaire trop accommodante et à une prolongation du cycle économique ».

Pour expliquer ce phénomène des super-cycles économiques, il faut évoquer au moins huit facteurs.

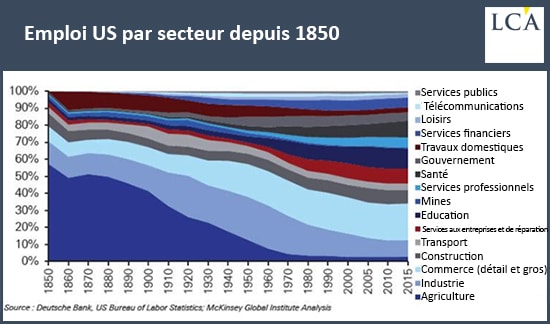

Tout d’abord, il faut relever que la contribution des différents secteurs d’activité à la croissance économique s’est métamorphosée entre le milieu du XIXe siècle et la période actuelle. Comme toutes les économies développées, les Etats-Unis sont en effet passés d’une économie principalement agricole à une économie industrielle qui s’est peu à peu tertiarisée.

Lorsque l’agriculture était prédominante au niveau de l’emploi (elle en représentait près de 30% en 1920, et encore 10% en 1960), la croissance était davantage exposée aux aléas des récoltes, d’où des récessions fréquentes. La diversification sectorielle étant synonyme de réduction du risque, elle a favorisé la stabilité de l’activité économique.

Deuxième différence de taille : « Avant 1913, il n’y avait pas de banque centrale et les bank runs étaient une caractéristique assez régulière du paysage économique », rappelle ZH. Un objet de la politique monétaire étant d’éviter les crises bancaires et financières, les cycles économiques s’en sont trouvés d’autant plus rallongés.

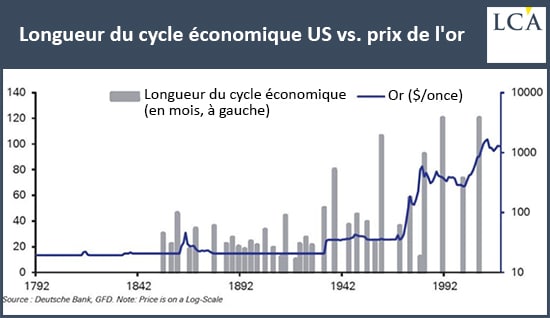

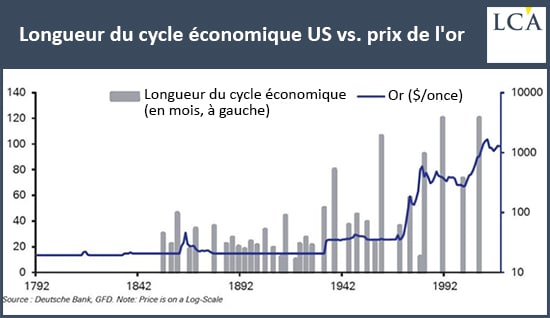

L’abandon de l’étalon-or quelques années après la Première guerre mondiale, puis du système de Breton Woods en 1971, qui restreignaient les politiques monétaires et budgétaires expansionnistes (sans quoi l’or domestique aurait quitté le pays pour rejoindre l’étranger), a également joué dans le sens d’un allongement de la durée des cycles.

D’une époque où les cycles économiques étaient courts et ponctués de crises certes fréquentes mais d’ampleur modeste, et où les épargnants pouvaient compter sur une monnaie saine avec aux Etats-Unis un « dollar convertible en or à un prix fixe », le monde a basculé, au fur et à mesure que le système monétaire se détachait de l’or, dans une ère de cycles économiques longs stoppés par des crises d’ampleur bien plus importante, avec des devises fiduciaires dont la valeur n’a cessé de se détériorer, comme en atteste par exemple l’évolution du cours de l’or en dollar US.

Enfin, d’autres facteurs comme la mondialisation, la démographie, les pressions à la baisse sur les salaires et la désinflation à l’échelle mondiale ont joué dans le sens de l’extension de la durée des cycles.

La question de la soutenabilité du super-cycle en cours dépendra donc de la durabilité de chacune de ces tendances.

Après 120 mois de croissance, l’expérience peut en théorie se poursuivre jusqu’au retour de l’inflation

Comme le relève ZH, la mondialisation et la démographie (sur lesquelles nous reviendront dans un prochain billet) sont des « mouvements tectoniques » assez lents en comparaison des autres facteurs.

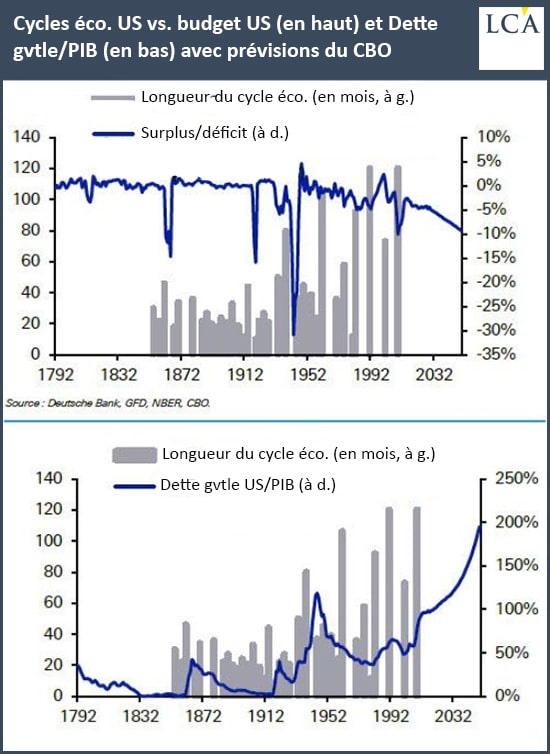

Bien plus versatiles sont en effet les questions budgétaires. A ce sujet, Deutsche Bank considère que « les Etats-Unis sont entrés dans une ère de déficits structurels et de dette publique plus élevés ». Difficile de prétendre le contraire…

Sur les graphiques ci-dessous, qui font apparaître les dernières prévisions du CBO en matière de balance budgétaire (à gauche) et de dette publique (à droite), on constate que pour rester en croissance pendant 30 ans, il faudrait que les USA soient en mesure non seulement de maintenir leur déficit budgétaire mais également de le porter in fine à 10% (contre 3,9% en 2018), faisant ainsi exploser la dette publique à près de 200% du PIB…

En théorie, c’est possible, explique ZH :

« La plupart des acteurs du marché diront probablement qu’une telle augmentation de la dette n’est pas soutenable à long terme, mais qu’elle pourrait bien l’être pour le cycle actuel et pour le prochain. De la même manière, l’ère de la monnaie fiduciaire ne sera menacée que par le retour d’une inflation durable – et pas seulement par l’hyperinflation enregistrée au niveau des prix des actifs […].

Nos banques centrales auront toujours la possibilité de recourir à l’impression monétaire et à l’extension de la taille de leur bilan. […] un futur QE pourrait être utilisé pour financer des dépenses publiques spécifiques plus importantes qu’au cours de la dernière décennie, alors que le QE n’a été jusqu’à présent été utilisé que pour acheter des actifs financiers, en particulier des obligations d’Etat. »

Sauf que nous ne vivons pas en théorie, comme nous le verrons demain.