Les marchés montent-ils vraiment « sans raison » ? N’y aurait-il pas au moins une bonne raison, jugée bien suffisante pour contrer tous les krachs ?

Le mois d’octobre 2022 va s’achever par un gain de près de 10% sur le CAC 40 et le S&P 500. Si un tel rally boursier peut surprendre – vu le contexte inflationniste (nous y reviendrons), le surendettement mondial et la contraction des bénéfices attendus en 2023 –, des hausses indicielles au moins aussi importantes ont été observées à de nombreuses reprises au cours des 25 dernières années.

Le mois d’octobre est même celui qui a connu le plus de hausses de 9% à 14% en un quart de siècle (les 14%, c’était en 2011), avec de multiples occurrences en 1998 puis 1999, 2003, 2011 et 2015. Ces hausses spectaculaires ont souvent succédé à un mois de septembre calamiteux.

Mais octobre 2022 sera également le meilleur mois de l’année en cours, et même le meilleur depuis 2020.

De moins en moins d’investisseurs

Il y a longtemps que les initiés ont renoncé à entretenir l’illusion que les marchés reflétaient une conjoncture et que leurs rebonds inattendus constituaient la préfiguration de lendemains radieux : ils savent que tout n’est que flux de liquidités et interventions des banques centrales.

En ce mois d’octobre 2022, les flux ont cessé d’expliquer les mouvements du marché : ils sont négatifs et les actions américaines, européennes, et françaises, ont subi chaque semaine des retraits, au point d’atteindre leur 36ème semaine consécutive de décollecte !

Il ne reste donc que l’intervention des banques centrales au travers de leurs alliés/obligés que sont BlackRock, Vanguard ou JPMorgan. Et même désormais le Credit Suisse, que la Fed vient de sauver en lui accordant des avances qui renforcent temporairement ses fonds propres. Cela lui permettra de demeurer opérationnelle, et en fera un partenaire fiable pour ses principales contreparties sur les marchés dérivés (le financement du tissu économique réel, c’est de la bricole, pour le Credit Suisse).

La hausse artificielle des marchés depuis l’intervention musclée – et pour le moins voyante – du 13 octobre est « rationalisée » par un narratif qui martèle le concept de « pivot ». L’inflation devrait « bientôt s’inverser » et les banques centrales s’empresseraient alors de calmer le jeu sur les taux d’intérêt, saisissant la moindre occasion de les réduire.

Bien que Christine Lagarde n’ait rien affirmé de tel lors de la conférence de presse de ce 27 octobre (c’est comme cela que tous les « faiseurs d’opinion » nous ont invité à l’interpréter), elle concède simplement que ce sera peut-être 50 points et non pas 75 points lors de la prochaine hausse de taux prévue.

Tout comme Wall Street, Francfort ou Paris, les marchés obligataires ont joué – ou surjoué – l’espoir d’une porte qui s’entrouvre vers un « pivot » de la BCE le 27 octobre. Sur l’ensemble de la semaine, du 23 au 28, le rendement de nos OAT s’est détendu de 28 points vers 2,61%, et celui des BTP italiens de 63 points à 4,15%. Pour se donner une base de comparaison, le rendement des T-Bonds a baissé de 20points, vers 4,01%.

Incandescente inflation

De quelle réalité économique s’inspire cette détente ?

En Italie, c’est le « politique » qui prend le dessus avec une Giorgia Meloni qui se montre tout miel avec Bruxelles et la BCE… et clame sa dévotion à l’Otan.

Pour l’électeur italien qui a cru à un vrai changement par rapport aux principaux axes suivis par Draghi, c’est une nouvelle désillusion : sa réalité, c’est une inflation qui passe la barre des 11%.

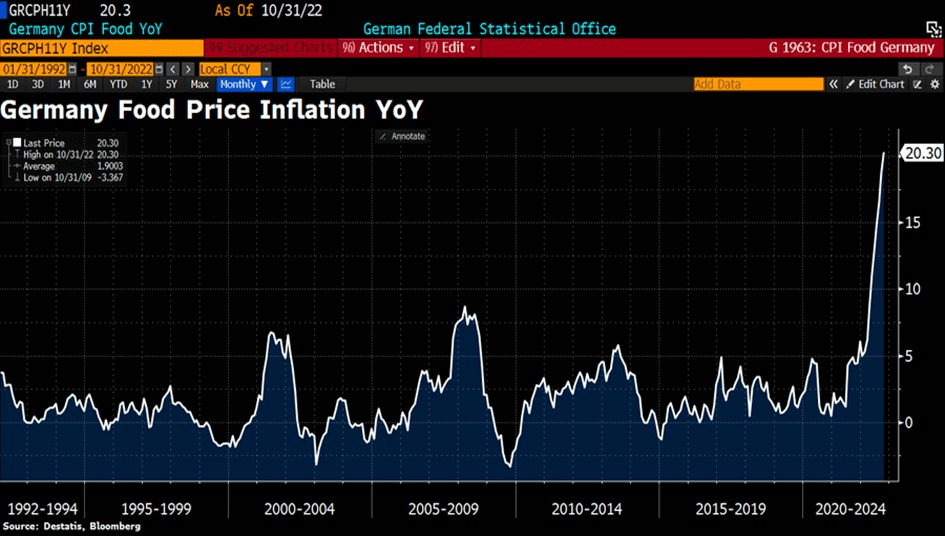

Un niveau très comparable aux chiffres de l’inflation en Europe (10,7%, soit 0,5% de plus que prévu). Ceux pour l’Allemagne sont ressortis à 10,4% (du jamais vu depuis 1951). Outre-Rhin, les prix de l’énergie ont flambé de 43% sur 12 mois, ceux de l’alimentaire de 20,3%.

L’inflation apparaît carrément incandescente dans les pays baltes, avec une barre des 20% allègrement franchie depuis des mois (et plus de 25% en Estonie).

La France fait donc figure de bon élève, mais au prix de déficits budgétaires abyssaux. Les prix à la consommation en France n’ont augmenté – officiellement – que de 6,2% en octobre 2022, après 5,6% le mois précédent.

Un autre taux a été recalculé en se basant sur les revenus des plus modestes, et leur « panier pondéré » se renchérit plutôt de 7,1% avec l’accélération des prix de l’énergie, de l’alimentation et des produits manufacturés. L’impact négatif de ces composants sur le pouvoir d’achat décline en effet à mesure que l’on progresse dans l’échelle des salaires.

Il est donc permis de nourrir de sérieux doutes sur la reprise de contrôle imminente de l’inflation par la BCE, même si la conférence de presse de Christine Lagarde a entretenu la joie et la bonne humeur des marchés…

Et que penser de sa déclaration du week-end, « l’inflation a surgi de nulle part » ?

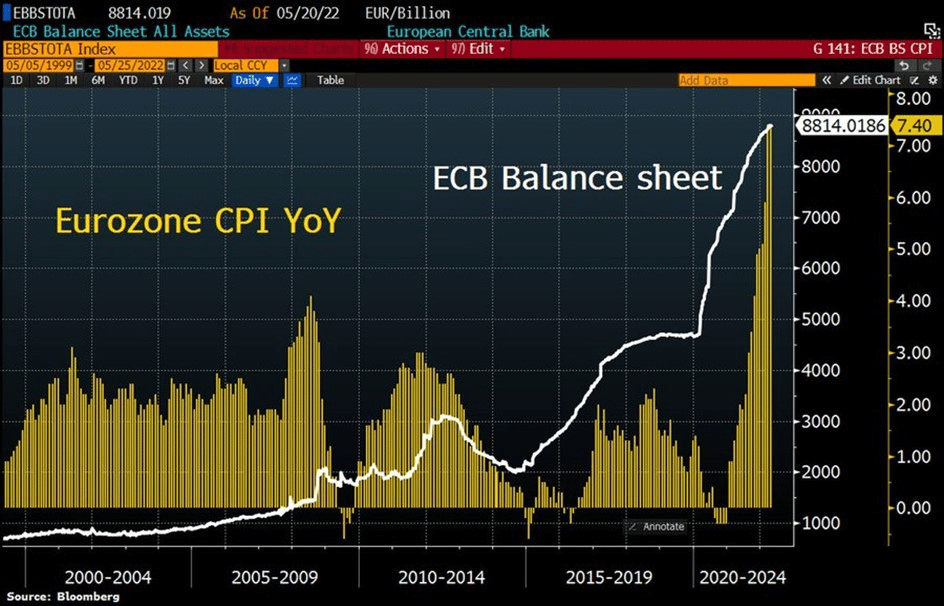

Et donc, que pense-t-elle de ce graphique ?

Ne serait-ce pas plutôt les liquidités de la BCE qui ont « surgi de nulle part », avec un tel débit que cet argent 100% virtuel a fini par déborder de la sphère ultra-inflationniste des actifs financiers, alimentant une flambée incontrôlable des actifs réels ?