La déconnexion entre les perspectives économiques et les marchés s’accentue ; la Fed va devoir intervenir massivement… mais les intervenants ont besoin d’une pause pour digérer.

La Banque des règlements internationaux (BRI) est certainement l’institution la plus compétente en matière financière, monétaire et bancaire.

Malgré le fait qu’elle utilise des théories idéologiques, elle pense généralement bien et de façon adaptée. Ses chercheurs sont capables de trouver ce qu’il y a derrière les mots et les chiffres, ils visent souvent juste. Ce sont de vraies éminences grises, pas des gnomes comme on le dit stupidement.

Les banquiers centraux comme Jerome Powell, à la Fed, ou Christine Lagarde, à la BCE, ne discutent pas publiquement des études de la BRI, mais il est évident qu’ils en tiennent compte.

Dans sa dernière note, la BRI attire l’attention sur la déconnexion entre les perspectives économiques et les prix des actifs dits à risques.

En clair, elle attire l’attention sur l’existence d’une bulle d’actifs et les dangers que cela fait courir à la stabilité financière.

Nier en bloc

Powell nie à la fois l’existence d’une bulle d’actifs, l’existence d’un risque pour la stabilité financière et tout lien entre les achats de titres par les banques centrales – les QE – et le gonflement excessif des prix des actifs.

Comme par hasard, depuis trois semaines nous assistons à une vigoureuse correction sur les marchés financiers américains.

Par ailleurs, les pertes sont importantes sur les marchés européens.

Ce n’est nullement l’effet du hasard ou la conséquence des nouvelles sanitaires, car la correction a débuté avant les mauvaises nouvelles.

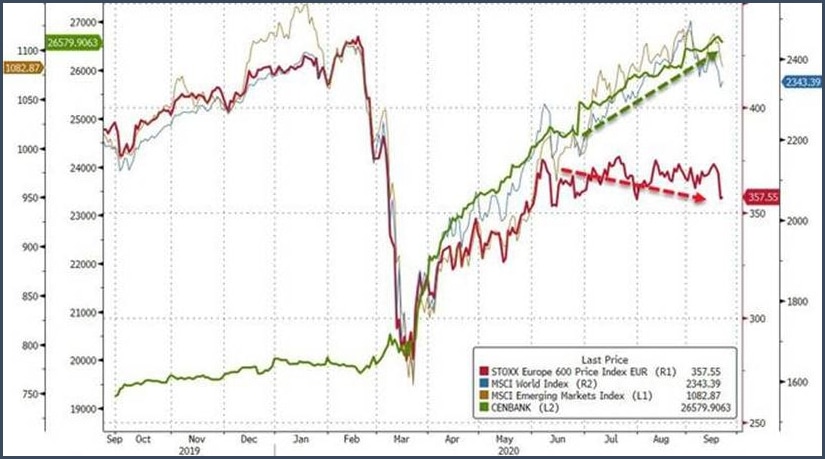

Evolution des grands indices mondiaux

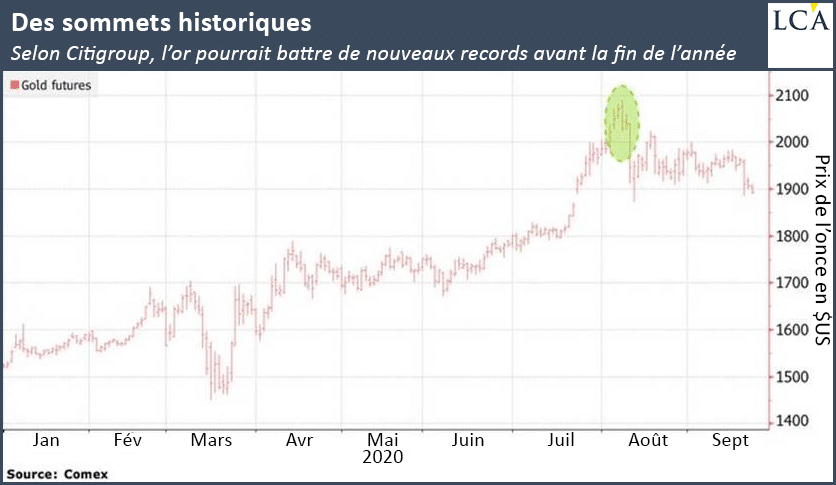

L’or, de son côté, a été précurseur : il a atteint un sommet lors de la première quinzaine d’août.

Pourquoi les marchés se sont-ils retournés début septembre ?

Il y a trois semaines, le marché n’était pas confronté à une agitation de la Cour suprême américaine.

L’or, pour sa part, ne devrait-il pas monter sur le flot de nouvelles négatives qui arrive actuellement ? Pourtant, il plonge avec la Bourse à marée descendante.

Ainsi se pose la question : pourquoi l’eau a-t-elle cessé de monter début septembre ? Après tout, la Réserve fédérale est toujours aux affaires avec son assouplissement quantitatif. Elle continue d’acheter 120 Mds$ d’actifs par mois.

Alors pourquoi ?

Simplement, comme le rappelle Lance Roberts, ses achats récents de valeurs du Trésor ont simplement remplacé les bons du Trésor arrivant à échéance.

Un remplacement n’est pas une augmentation. Or ce qui compte c’est le net, l’augmentation nette.

Le bilan de la Réserve fédérale s’est simplement maintenu depuis juin… après son bond en avant printanier. La mer de liquidités a cessé de monter, elle stagne.

Comme nous l’avons expliqué ces derniers jours, les marchés ont épuisé le carburant qui a été injecté depuis mars et, en sens inverse, les besoins du Trésor pompent.

L’engagement de la Réserve fédérale d’ancrer les taux à zéro n’est pas suffisant, avons-nous analysé, car il n’apporte rien de neuf : tous les spécialistes savent que la Fed ne pourra plus jamais monter les taux, quels que soient les chiffres de hausse des prix. Elle a les mains liées par le niveau astronomique des indices boursiers et l’épée de Damoclès des risques pour la stabilité financière.

La promesse du maintien des largesses ne suffit plus ; à ce stade, il faut promettre plus. Le stock ne suffit plus, il faut maintenir des flux positifs. Ce n’est pas assez. Les marchés ont besoin de plus.

La bulle est tellement plus grosse que celle que nous avions à l’époque de 2008 qu’elle nécessite beaucoup plus d’air chaud venant de la Fed pour l’empêcher de se dégonfler.

Une pause bienvenue, à condition que…

Mon idée est que la pause actuelle est plutôt bienvenue tant qu’elle reste ordonnée.

Elle redonne une marge de manœuvre aux autorités, en même temps qu’elle assainit les marchés et/ou surtout permet aux opérateurs de le croire !

Les opérateurs avaient un peu le vertige face à la hauteur des indices fin août. Maintenant, ils ont des points de référence plus élevés et cela va les habituer aux niveaux des cours. C’est le phénomène peu étudié de l’anchoring.

En quelque sorte, je soutiens l’idée que la pause des Bourses constitue une sorte de palier d’acclimatation. Car il faudra aller beaucoup plus haut et plus loin. Il faut faire une pause pour s’y préparer…

… Parce que les marchés ont besoin de plus, beaucoup plus. La Fed doit bientôt aborder la question des taux d’intérêt négatifs… et elle doit s’engager dans un assouplissement quantitatif plus important.

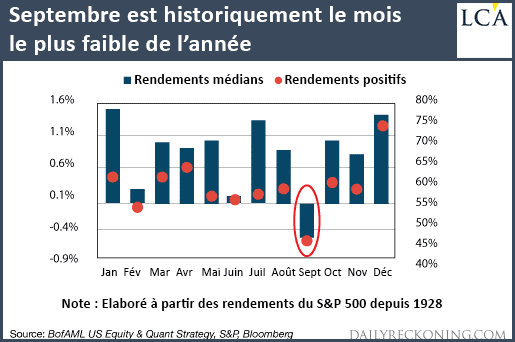

Dans cette optique, le mois de septembre est bien choisi pour une pause.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]