Les annonces sont faites : la Fed comme la BCE ont promis que, c’est sûr, petit à petit, l’assouplissement monétaire disparaîtra et les taux directeurs seront remontés. Permettez-nous d’en douter.

Je suis de plus en plus persuadé que le resserrement monétaire dont on nous a spectaculairement vendu l’imminence sera un fake.

La lutte contre l’inflation est elle-même un fake, car l’inflation est souhaitée par les autorités. Elle réduit le poids des dettes, allège les bilans et maintient la profitabilité du capital.

La hausse des taux actuelle est un trompe l’œil car, avec l’accélération de l’inflation, à 5-7%, il est évident que 1,9% de rendement nominal sur le 10 ans américain est une rigolade !

Gesticulations

C’est pour des raisons politiques que les banques centrales et les gouvernements gesticulent. Elles vont gesticuler beaucoup, pour faire peu.

Leur véritable objectif est simplement de calmer l’euphorie, de donner une leçon à la spéculation du grand public, en attendant que les choses rentrent dans l’ordre d’elles même. Elles continuent de parier sur le retour spontané au Goldilock.

Elles n’ont jamais eu envie de toucher à l’économie réelle, elles veulent juste faire disparaître l’écume.

Si elles vont plus loin, elles vont commettre une colossale erreur de pilotage et je n’y crois guère. Tout ce que nous savons, les autorités le savent, mais, en plus, elles ont un coup d’avance dans le jeu, elles ont accès à plus de données, et aux métadonnées.

Cela ne veut pas dire qu’elles ne se trompent pas, bien sûr !

Elles se trompent fondamentalement, structurellement et c’est pour cela justement qu’elles ne peuvent et ne pourront jamais que faire semblant de resserrer.

Elles doivent boire la coupe jusqu’à la lie mais, en même temps, vous faire croire qu’elles n’y sont pas obligées.

C’est ce que les commentateurs connivents appellent maintenir « la crédibilité ». Entendez « votre crédulité ».

Pour l’instant, les acteurs systémiques font semblant d’y croire. Personne ne joue contre les autorités, c’est cela le point déterminant, il n’y a pas de gros voyou. Tout le monde est connivent et pense en être récompensé en s’enrichissant encore plus dans la prochaine phase.

La croissance post-Covid est passée

Les principales économies devraient en effet continuer à se redresser en 2022. Mais la meilleure parie de la croissance post-Covid est derrière nous.

La croissance du PIB réel, des investissements et des revenus sera probablement beaucoup plus lente que ce que nous avons connu en 2021, après la crise pandémique mondiale de 2020.

L’année dernière avait vu un gros rebond, alors que les économies ont rouvert après les première et deuxième vagues de Covid. Dans les principales économies, en particulier aux États-Unis, ce rebond a été aidé par une injection importante de crédit facile, des taux d’intérêt nuls et des dépenses budgétaires considérables.

Ces mesures ont produit une forte profitabilité du capital et des entreprises, dans la mesure ou en vertu du jeu des équations de la comptabilité nationale : les déficits des uns (secteur public) font les excédents des autres (secteur privé).

Ce rebond peut s’analyser comme le résultat d’une poussée d’adrénaline, face à un très gros excitant. Il y a un gros boost, mais ça ne dure pas.

Cela semble se vérifier à l’aube de 2022.

La croissance annualisée du PIB réel américain de 6,9% au quatrième trimestre 2021, bien supérieure aux 2,3% du troisième trimestre et aux prévisions de 5,5%, est trompeuse.

Des effets de stock

Il s’agit de la plus forte croissance du PIB en cinq trimestres, mais ce chiffre est en trompe l’œil. En pratique, la plus grande contribution à ces 6,9% provient de la reconstitution des stocks (4,9 points) comme dans l’automobile.

Les dépenses des ménages ont contribué pour 2,2 points de pourcentage et l’investissement des entreprises pour seulement 0,28 point de pourcentage. Les exportations nettes (exportations moins importations) n’ont rien apporté, tandis que les dépenses publiques ont apporté une contribution négative de 0,5 point (car les impôts ont dépassé les dépenses).

Si l’on exclut les stocks, l’économie américaine n’a progressé que de 2% au quatrième trimestre.

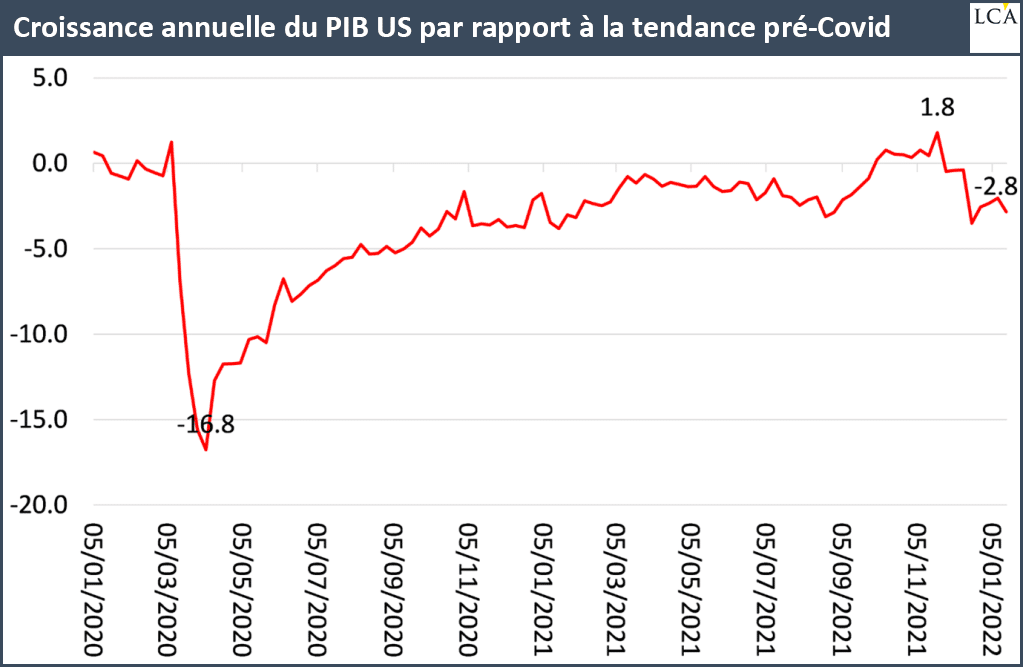

Sur l’ensemble de 2021, l’économie américaine a bondi de 5,7% après s’être contractée de 3,4% en 2020. Si vous consultez le nouveau tracker hebdomadaire du PIB de l’OCDE basé sur les indices d’activité de Google, le PIB réel américain retombait en janvier et l’écart entre la croissance actuelle et la tendance pré-Covid se creusait, à -2,8%. Et ce tracker recule depuis novembre 2021, sous la pression de la vague Omicron.

Les prévisions de croissance du PIB réel américain au cours de ce premier trimestre 2022 ont été considérablement revues à la baisse.

La prévision GDPNow de la Fed d’Atlanta est actuellement proche de zéro pour le trimestre en cours et la prévision consensuelle n’est que de 2,5%.

C’est la même chose pour la zone euro.

Le PIB réel de la zone euro a augmenté de 0,3% au quatrième trimestre 2021. Il s’agit de la croissance trimestrielle la plus lente en 2021, correspondant à la période de la vague Omicron.

Mais, comme dans le cas des États-Unis, la hausse du PIB au quatrième trimestre provient principalement des stocks et non des ventes, de sorte que le taux de croissance chutera fortement au premier trimestre 2022.

Ainsi, les perspectives de reprise en 2022 semblent désormais pires que les prévisions du FMI en octobre dernier.

L’économie mondiale continue de naviguer en dessous de sa tendance pré-Covid.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]

1 commentaire

La politique monétaire ne peut avoir aucun impact que une inflation due à un choc de pénuries