Lors des périodes d’inflation structurelle forte, un certain type d’investissement en actions a fait ses preuves par le passé… et pourrait bien revenir sur le devant de la scène prochainement.

Dans l’album de bande-dessinée des aventures de Tintin Le Crabe aux pinces d’or, le capitaine Haddock entame une traversée du désert durant laquelle il est victime de mirages, prolongeant d’autant sa quête d’un puits.

Il en est de même pour les investisseurs qui doivent composer chaque jour avec les conséquences économiques du Covid-19 qui s’éternisent et s’amplifient, éloignant de fait le retour à une « normalité » qui n’est qu’un mirage de plus, car le monde d’après ne sera plus déflationniste mais inflationniste.

L’une des conséquences économiques du Covid-19 est le dysfonctionnement des chaînes d’approvisionnement mondiales. En effet, les produits commandés en 2019 et devant être livrés début 2020 ne l’ont jamais été. Une fois la réouverture des économies enclenchée, ces commandes devaient être honorées, sans oublier les centaines de milliards de stimulus gouvernementaux (chèques et autres subventions) qui ont inondé le marché grâce au concours des banques centrales.

Trop de demande pour une offre qui rétrécit

Une fois « libres », les ménages se sont retrouvés avec une épargne massive qu’ils ont commencé à dépenser, provoquant parfois même un phénomène de « revenge spending ». Or, jamais la chaîne d’approvisionnement mondiale n’avait eu à composer avec une demande qui augmente aussi rapidement et, dans le même temps, une offre qui rétrécit. Conséquence inévitable de ces deux mouvements simultanés : une pénurie de biens et une hausse des prix, alimentant l’inflation.

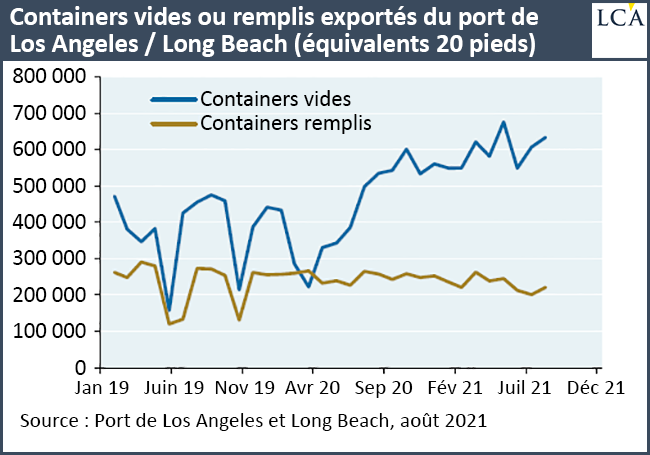

L’industrie des containers est emblématique des difficultés rencontrées au niveau de la chaîne de logistique mondiale. Plus de 70 porte-containers sont en attente de déchargement dans les ports de Los Angeles/Long Beach, ce qui représente environ 500 000 containers. L’explosion de la demande de biens aux Etats-Unis et ces difficultés ont, pour ne rien arranger, conduit à une hausse des taux de fret.

Sauf que, aujourd’hui, il est devenu plus intéressant pour un propriétaire de containers de renvoyer un container vide des États-Unis vers la Chine, plutôt que d’attendre que ce container se remplisse de produits à destination de l’Asie. Ce qui exacerbe les problèmes de chaînes logistiques, puisque les biens américains destinés à l’exportation (par exemple des grains de soja) restent dans les entrepôts (cf. graphique ci-dessous).

On assiste également à une pénurie de semi-conducteurs, que l’on retrouve dans à peu près tous les appareils que nous utilisons au quotidien, des voitures aux machines à laver en passant par les ordinateurs, téléviseurs et autres réfrigérateurs. Sans oublier les pénuries de gaz, qui ont propulsé les cours à la hausse.

Le problème d’offre risque de s’étendre au-delà de 2022

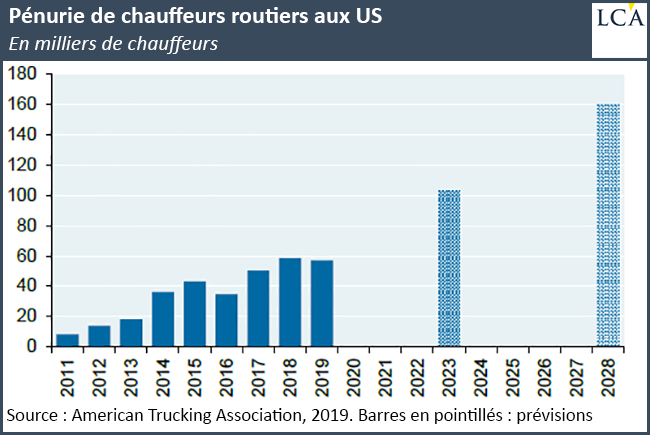

Cependant, la pénurie dans le secteur du transport de marchandises existait bien avant l’apparition du Covid, notamment avec une pénurie de chauffeurs routiers touchant plusieurs pays, dont les Etats-Unis (cf. graphique ci-dessous). Difficile de voir comment ce problème plus large pourrait être résolu à court terme.

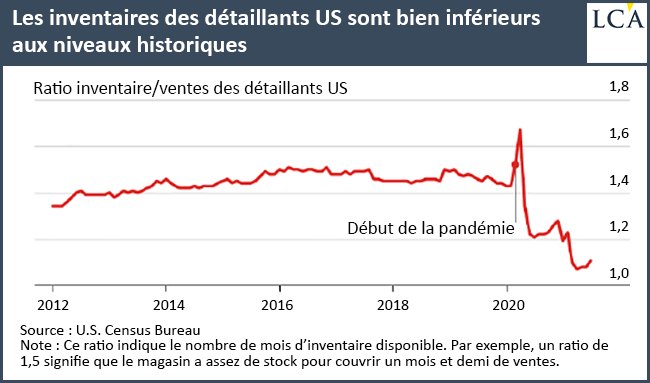

En parallèle, la demande reste robuste. En effet, les inventaires sont au plus bas et ont besoin d’être reconstitués (cf. graphique ci-dessous). De plus, l’épargne accumulée par les ménages durant la pandémie de Covid est conséquente (environ 50% du revenu disponible aux Etats-Unis et 35% en Europe) et, enfin, l’envie de consommer est encore forte.

Les entreprises éprouvent des difficultés à produire et honorer leurs carnets de commandes. Elles doivent également revoir leurs modèles de production avec une remise en cause du concept « juste-à-temps » pour la gestion de leurs stocks.

Elles sont également confrontées à une hausse rapide des coûts de production, que ce soit au niveau des matières premières ou du côté de la logistique et des salaires.

Les marges des entreprises sont toutefois au plus haut, supérieures aux niveaux pré-Covid, ce qui indique qu’elles sont capables d’absorber les hausses de coûts à court terme, en répercutant à la hausse leurs prix de vente, alimentant dans le même temps l’inflation.

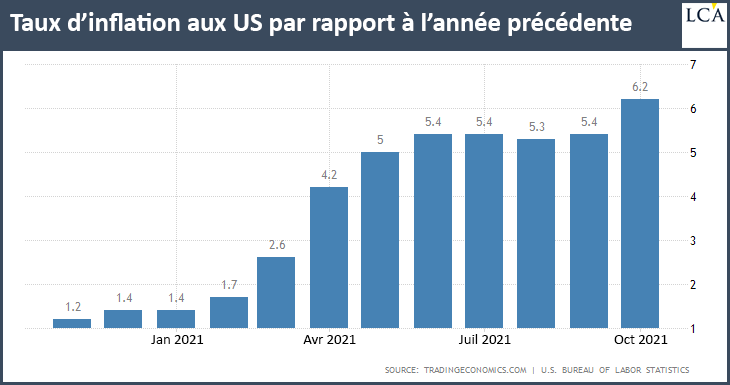

L’inflation n’est donc pas transitoire comme le martèlent les banques centrales, mais structurelle. En effet, si le prix des matières premières peut refluer, comment imaginer qu’une fois les augmentations de prix et salaires enclenchées, un retour en arrière soit possible ?

Même si tous les pays ne seront pas dans la même situation, le budget proposé par le gouvernement britannique fin octobre prévoit ainsi une hausse du salaire minimum de 6,6 % en 2022, contre 2,2 % en 2021.

Comment protéger son épargne en période d’inflation ?

L’or est souvent cité comme étant une bonne protection contre l’inflation, mais il est difficile de déterminer ce qui est déjà dans les cours, puisque l’or n’est pas un actif que l’on peut valoriser – contrairement à une action qui représente la part d’une entreprise pouvant répercuter la hausse de l’inflation dans ses prix de vente et protéger son cash-flow.

Ainsi, au vu de ce qui s’est passé dans les années 1970, nous avons suffisamment de recul pour affirmer que l’investissement dans la valeur, ou « value investing », fait sens dans les périodes inflationnistes.

Pour mieux comprendre, il faut considérer l’autre face de l’investissement, qui est l’investissement dans la croissance, ou growth. Comme son nom l’indique, ce type d’investissement consiste à valoriser les sociétés sur leur croissance bénéficiaire future et non leurs bénéfices actuels. Mais l’inflation (par définition) est le processus par lequel l’argent a moins de valeur dans le futur que dans le présent. Par conséquent, dans des périodes inflationnistes, les bénéfices futurs ont moins de valeur que les bénéfices actuels. Comme les actions « value » sont valorisées sur leurs bénéfices présents, ce sont celles qui bénéficient de l’inflation.

Aujourd’hui, l’écart de valorisation entre les styles valeur et croissance reste élevé, et la rotation en faveur de la « value » continue avec la hausse des taux des obligations d’Etat à long terme.

En effet, le taux à 10 ans US est revenu sur ses plus hauts de mars 2021 fin octobre, à 1,60 %, tandis que le taux à 10 ans allemand s’est rapproché du seuil des 0 % à -0,10 %. En période de hausse des taux, les valeurs de croissance (qui ont une bonne visibilité sur la trajectoire de leurs bénéfices à duration plus longue) voient leurs primes diminuer au profit de sociétés avec des bénéfices plus volatils et à duration plus courte, mais qui deviennent moins risquées avec les perspectives de croissance qui accélèrent.

Avec la crise du Covid et l’inflation, le temporaire s’installe et se mue peu à peu en structurel. Il est donc primordial d’avoir un portefeuille capable de supporter ce changement et de préserver le pouvoir d’achat sur le long terme. L’histoire a démontré qu’après des périodes de crises, les actions value surperforment les valeurs growth. Ce ne serait, après tout, que le juste retour à une certaine normalité.