L’argent coule à flots sur les marchés, mais les valorisations sont désormais trop élevées, les rachats d’actions ne sont plus intéressants et les investissements restent désespérément bas. Ce n’est pas bon signe…

Les « capex », les dépenses d’équipement, n’augmentent pas.

Les investisseurs voudraient pourtant que les entreprises accroissent désormais leurs investissements avec leurs liquidités supplémentaires.

C’est tout à fait logique, car les entreprises sont désormais bien capitalisées et les prix des actifs sont élevés. Il n’est pas nécessaire d’améliorer la liquidité dans la plupart des entreprises. De plus, les valorisations des actions sont très élevées, ce qui rend les buybacks moins intéressants.

De nombreuses entreprises rachèteront des actions à n’importe quel prix pour restituer du capital aux actionnaires. Cependant, il n’est probablement pas logique d’acheter des actions à des valorisations excessives.

Des PER ultra-élevés

Aucune entreprise n’admettra que ses actions sont trop élevées – mais en réalité, de nombreux multiples de capitalisation n’ont aucun sens. Beaucoup de sociétés ont des PER prévisionnels à des sommets de 10 ans, supérieurs à 22.

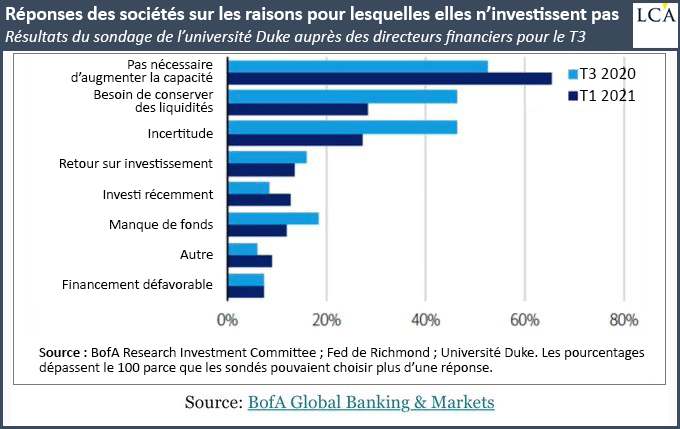

Le graphique ci-dessous montre comment les directeurs financiers ont répondu lorsqu’on leur a demandé pourquoi ils ne dépenseraient pas plus en capex au cours des six prochains mois.

La réponse la plus courante est donc « pas nécessaire d’augmenter la capacité ». Plus de 60% des entreprises ont fait cette réponse, ce qui est beaucoup plus élevé qu’au troisième trimestre 2020.

C’est un gros problème si les entreprises n’ont nulle part où dépenser de l’argent, car cela indique que le rendement du capital est considéré comme faible. Il y a tellement de capital – mais pas assez de place pour obtenir un excellent rendement.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]