Depuis des mois, Marc Lichtenfeld crie sur tous les toits que la Réserve fédérale ne devrait pas être pressée de réduire les taux d’intérêt. Aujourd’hui, il a décidé de le dire lui-même à la Fed.

A : Jerome Powell ; John Williams ; Thomas Barkin ; Michael Barr ; Raphael Bostic ; Michelle Bowman ; Lisa Cook ; Mary Daly ; Beth Hammack ; Philip Jefferson ; Adriana Kugler ; Christopher Waller

De : Marc Lichtenfeld

Objet : Laissez-moi vous offrir un verre

Chers membres du Federal Open Market Committee,

Je vous remercie pour votre service. Vous exercez un métier sous pression avec des enjeux importants pour des millions de vos concitoyens.

Bien que les gens ressentent encore les effets de la hausse des prix, l’inflation est désormais sous contrôle. Bien que le dernier relevé de 2,9% ne corresponde pas encore à votre objectif déclaré de 2%, il est inférieur à la moyenne historique nationale de 3,3% qui remonte à 1914.

Il est temps de faire un tour de piste, de se rendre à la taverne la plus proche et de parler des débats houleux sur la politique des taux d’intérêt, qui ont conduit à ce taux d’inflation inférieur à 3%. C’est ma tournée !

J’espère qu’une soirée arrosée vous apportera un peu de clarté (comme les soirées arrosées le font souvent). Tout le monde s’attend à ce que vous réduisiez les taux d’intérêt lors de votre réunion de la semaine prochaine. En fait, selon le marché à terme des fonds fédéraux, il y a 100% de chances que vous baissiez les taux lors de la réunion de septembre, dont 29% de chances que la baisse soit de 50 points de base.

Plus étonnant encore, le marché estime qu’il y a 88% de chances que les taux soient abaissés d’au moins un point de pourcentage d’ici décembre.

Ce serait une grave erreur.

Comme vous le savez, la Fed a le double mandat de « promouvoir le taux d’emploi maximum, et des prix stables ».

Après plusieurs années d’inflation élevée, les prix sont enfin redevenus stables. Toutefois, une baisse des taux d’intérêt stimulerait la demande de biens et de services dans une économie déjà solide, ce qui pousserait les prix à la hausse. Si les taux baissent d’un point de pourcentage d’ici à la fin de l’année, je pense que l’inflation repassera au-dessus de 4% d’ici à la fin de 2025.

En outre, les baisses de taux – bien qu’elles soient susceptibles de rendre les hypothèques un peu moins chères – feraient grimper encore plus les prix des logements, déjà inabordables. La bulle immobilière gonflerait à des niveaux encore plus ridicules, rendant presque impossible l’achat d’un logement pour les primo-accédants, et tirant ainsi les loyers vers le haut.

Je suppose que les baisses de taux imminentes s’expliquent par les données montrant que la croissance de l’emploi ralentit.

Mais le fait est que nous continuons à créer des emplois. Certes, pas autant que lors du rebond post-COVID, mais les États-Unis ont créé 142 000 emplois en août et les salaires annuels ont augmenté de 4,8%.

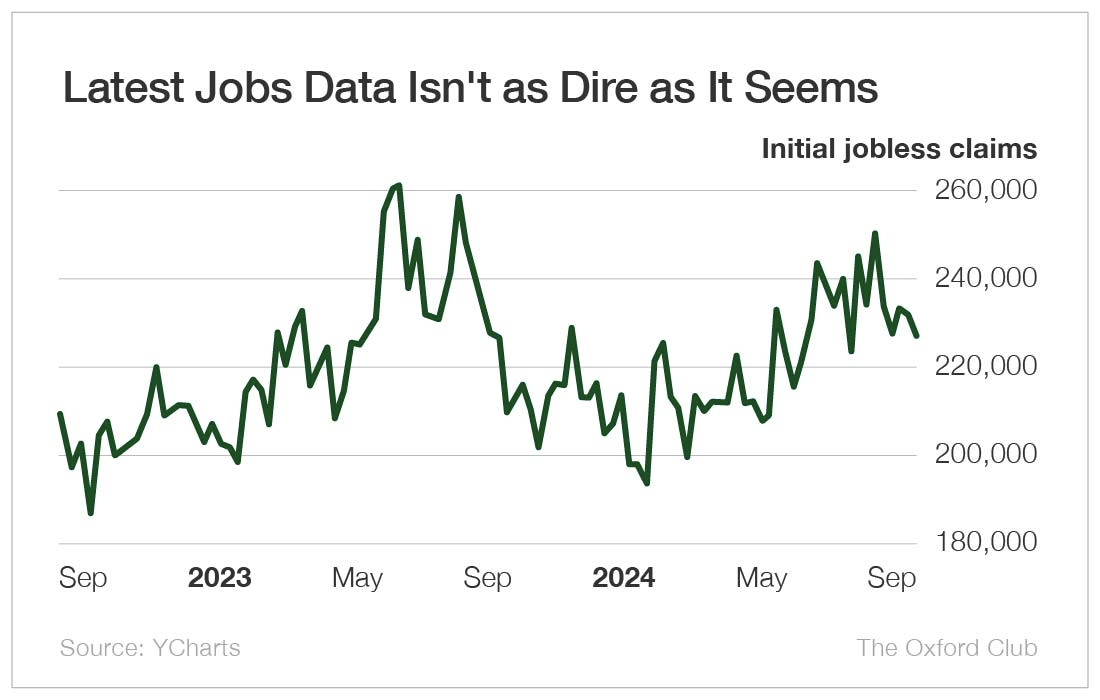

Les demandes initiales d’allocations chômage sont à peu près au même niveau qu’il y a deux ans. Le chiffre le plus récent de 227 000 nouvelles demandes est en hausse par rapport au niveau le plus bas de l’année (194 000 en janvier), mais il est également proche du niveau le plus bas des trois derniers mois.

En juin 2023, le nombre de demandes avait atteint 261 000.

Les dernières données sur l’emploi ne sont pas aussi catastrophiques qu’il n’y paraît

Il y a eu 7,7 millions d’offres d’emploi en juillet. Bien que ce chiffre soit inférieur aux 8,8 millions enregistrés il y a un an, il est encore près de quatre fois supérieur au nombre de personnes ayant déposé une nouvelle demande d’emploi ou une demande d’emploi continue, ce qui signifie qu’il y a 1,1 emploi pour chacun des 7,1 millions de chômeurs qui déclarent vouloir travailler.

Les embauches ne se font plus à un rythme effréné, mais les licenciements n’augmentent pas non plus.

Avec une croissance du PIB de 3%, il est difficile d’imaginer que la situation de l’emploi puisse basculer violemment à la baisse dans un avenir proche.

Les données ne plaident tout simplement pas en faveur d’une baisse des taux.

Pensez-y de la manière suivante…

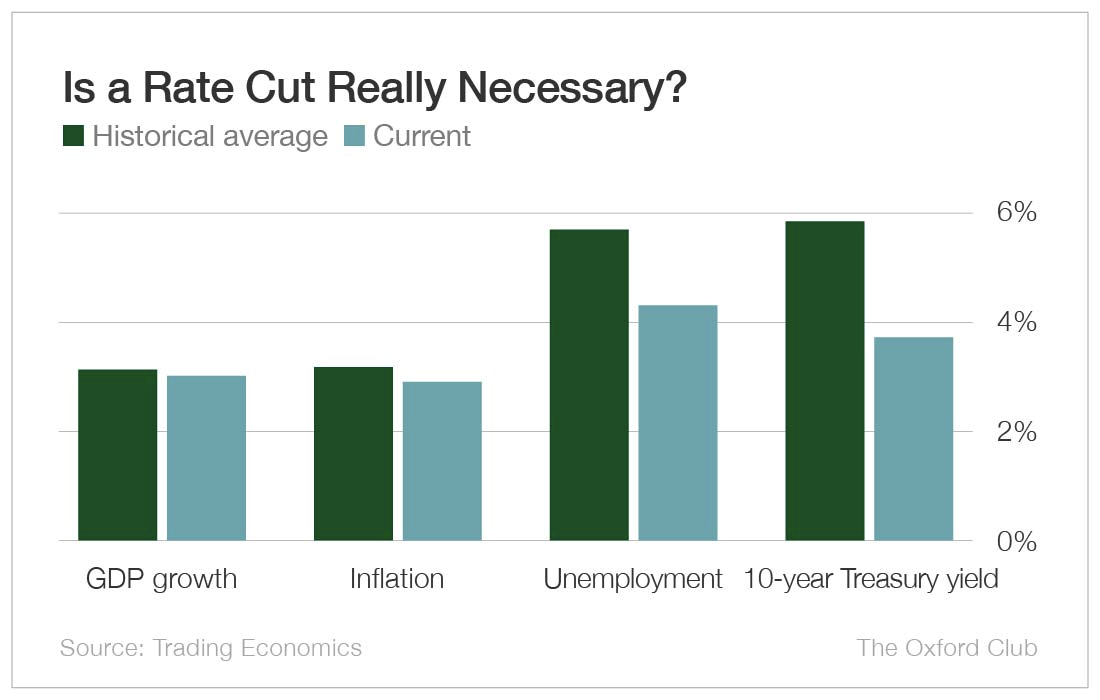

Historiquement, dans une économie américaine moyenne, on observe une croissance du PIB de 3,2%, une inflation de 3,3%, un taux de chômage de 5,7% et un rendement de 5,9% sur les obligations du Trésor à dix ans.

Aujourd’hui, la croissance du PIB est de 3,0%, l’inflation de 2,9%, le chômage de 4,2% et le rendement du Trésor à dix ans est inférieur à 3,7%. Les commandes d’usines ont également augmenté de 5% en juillet, leur plus forte hausse depuis juillet 2020.

Pensez-vous que ces données nécessitent d’appuyer sur le bouton « panic mode » ?

Cela reviendrait à appeler les pompiers parce que vous avez brûlé vos tartines dans le grille-pains.

Une baisse des taux est-elle vraiment nécessaire ?

Le problème est que dans notre société actuelle, tout le monde attend des trophées de simple participation. Personne ne doit jamais se sentir mal à l’aise.

Nous nous sommes tellement habitués à des taux anormalement bas au cours des dernières décennies que nous craignons maintenant que toute augmentation freine l’économie – même si cela ne s’est manifestement pas produit lors de la dernière vague de hausses de taux.

L’absence d’inflation élevée n’est pas une raison pour réduire les taux. Les taux d’intérêt doivent être abaissés afin de garantir un niveau d’emploi maximal, et non pour dissiper les craintes de récession. Etant donné qu’il y a plus d’emplois disponibles que de chômeurs, la situation de l’emploi reste solide, même si elle ralentit.

Malheureusement, l’histoire montre que lorsqu’on a baissé les taux, on les a trop baissés et on les a laissés trop bas pendant trop longtemps. C’est ce qui est à l’origine de l’inflation à près de deux chiffres que nous avons connue ces dernières années.

Malheureusement, vous êtes sur le point d’en faire à nouveau trop. Et si les prix montent en flèche, vous devrez à nouveau augmenter les taux pour lutter contre l’inflation. Ce genre de politique de taux est terriblement préjudiciable et dangereuse pour l’économie.

Les chefs d’entreprise ont besoin d’avoir une idée approximative du paysage économique pour pouvoir planifier et investir dans l’avenir. Mais si les taux fluctuent à la hausse et à la baisse, ils se calfeutreront et attendront le signal de fin d’alerte avant d’investir.

Si les taux restent inchangés, l’inflation devrait continuer à ralentir. La situation de l’emploi pourrait s’aggraver, mais peut-être pas. Si c’est le cas, il sera toujours possible d’abaisser les taux à l’avenir. Mais si vous réduisez les taux maintenant, alors que ce n’est pas nécessaire, vous verserez de l’essence sur le brasier de l’inflation, qui a été réduit.

Personne ne veut d’une inflation de 4% ou plus – surtout pas vous.

Alors, que diriez-vous de ne pas baisser les taux jusqu’à ce que nous ayons des données réellement inquiétantes, et aller plutôt au bar du coin ? Que buvez-vous ? Commandez ce que vous voulez, mais essayez de privilégier uniquement les boissons locales. Après tout, nous devons protéger les emplois américains.

A la vôtre,

Marc

2 commentaires

Ce la me semble cohérent et sage vous avez raison !

« La prospérité US » dont vous parlez se fait sur le dos des pays européens dont la France! Et je ne m’en réjouis pas! Cela me désole!