Les banques centrales parient sur l’inflation pour relancer l’économie – notamment aux Etats-Unis. Leurs politiques vont en ce sens… mais est-ce qu’elles sont efficaces ?

Le pari sur l’inflation est le grand pari du moment.

Beaucoup de gestionnaires sont persuadés que c’est de ce pari, perdu ou gagné, que dépendront les performances à venir des différentes politiques d’investissement.

Il est donc raisonnable d’analyser sérieusement ce qui se passe en la matière.

Inflation modérée

Aux Etats-Unis, les prix à la consommation ont fortement augmenté en décembre dans un contexte de flambée du coût de l’essence.

L’inflation sous-jacente est cependant restée modérée alors que l’économie lutte contre une pandémie de Covid-19. Elle pèse sur le marché du travail et le secteur des services.

Le ministère du Travail US a annoncé mercredi que son indice des prix à la consommation avait augmenté de 0,4% le mois dernier après avoir gagné 0,2% en novembre. Le bond de 8,4% des prix de l’essence a représenté plus de 60% de la hausse de l’IPC (Indice des prix à la consommation).

Au cours des 12 mois précédant décembre, l’IPC a progressé de 1,4% après avoir augmenté de 1,2% en novembre.

Les lectures de l’IPC du mois dernier sont conformes aux attentes des économistes. L’IPC a augmenté de 1,4% en 2020. Il s’agissait du plus petit gain annuel depuis 2015 et c’est une décélération par rapport à 2,3% en 2019. L’IPC a augmenté à un taux annuel moyen de 1,7% au cours des 10 dernières années.

En excluant les composantes volatiles des aliments et de l’énergie, l’IPC n’a que légèrement augmenté de 0,1% après avoir grimpé de 0,2% en novembre. La hausse de l’IPC de base a été limitée par la baisse des prix des voitures et des camions d’occasion, des loisirs, des billets d’avion et des soins de santé.

L’IPC de base a progressé de 1,6% d’une année sur l’autre, correspondant à la hausse de novembre. Il a augmenté de 1,6% en 2020 après une hausse de 2,3% en 2019. C’est en dessous du taux annuel moyen de 2,0% au cours des 10 dernières années.

Les services à la peine

Le secteur des services, qui représente plus des deux tiers de l’économie américaine, a été le plus durement touché par le virus.

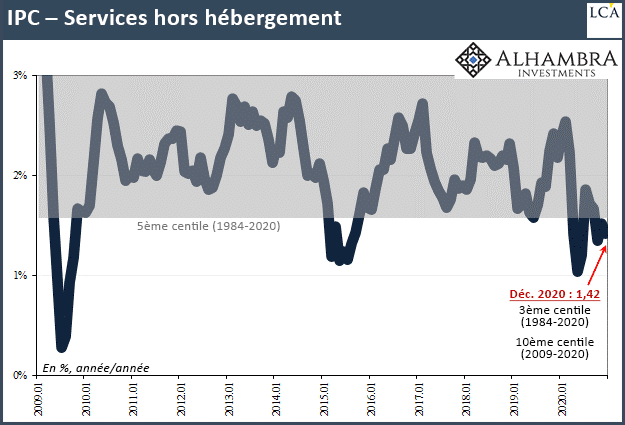

Ci-dessous le secteur des services hors hébergement.

La Réserve fédérale préfère suivre l’indice des prix des dépenses de consommation personnelle de base (PCE) pour sa cible d’inflation de 2%, une moyenne flexible. L’indice de prix PCE de base est à 1,4%.

Les objectifs seront-ils atteints ?

Les économistes sont divisés sur les perspectives d’inflation pour cette année.

Certains pensent que l’inflation atteindra l’objectif de 2%, grâce à une aide supplémentaire de près de 900 Mds$ approuvée par le gouvernement fin décembre et aux attentes de relance budgétaire supplémentaires de la part de l’administration du nouveau président Joe Biden.

D’autres économistes en revanche s’attendent à ce que les pressions sur les prix restent très bénignes, arguant que les fabricants ont une capacité limitée à répercuter l’augmentation des coûts de production sur les consommateurs, avec au moins 19 millions d’Américains aux allocations de chômage.

La mollesse sur le marché du travail freine la croissance des salaires, tandis que les taux de vacance élevés des logements sont susceptibles de limiter l’inflation des loyers.

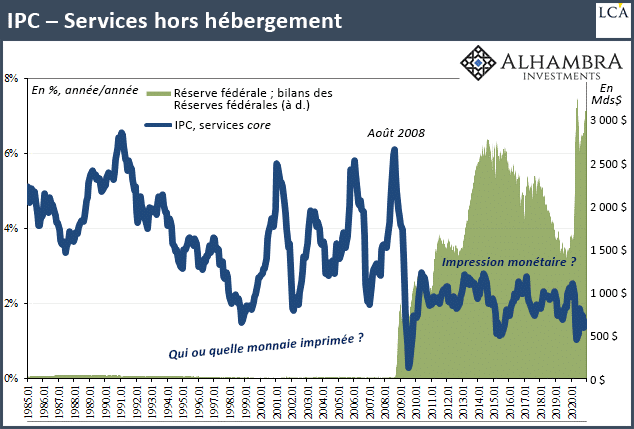

Le pari sur l’inflation est encouragé par la propagande de la Fed et de ses médias complices : ils veulent faire croire au succès de la reflation. Ils veulent entretenir le mythe de la capacité de la politique monétaire actuelle à pouvoir produire de la hausse des prix des biens et des services. L’obsession de la politique monétaire des banques centrales est de créer de l’inflation.

En quelque sorte, « on » crée une ambiance, un climat.

A suivre…

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]