Assiste-t-on au grand retour du secteur de l’énergie au détriment de la tech, qui domine les marchés actions depuis plusieurs décennies ?

En Bourse, les cycles de domination d’un secteur sur les autres durent grosso modo une cinquantaine d’années. Depuis les années 2000, et même un peu avant, nous avons vécu une « ère de la tech », alors que la période précédente était plus marquée par une domination du secteur de l’énergie.

Mais les évolutions de ces deux secteurs sur les marchés actions depuis un peu plus d’un an laissent planer un certain doute : sommes-nous en train de quitter l’ère de la tech pour revenir dans celle de l’énergie ?

Quatre phases pour les marchés actions depuis 1800

En 2018, alors que le secteur de la tech se rapprochait du paroxysme de sa domination sur les marchés boursiers, je rappelais dans ces colonnes que l’histoire financière laissait présager que cette hégémonie ne serait pas éternelle.

Voici ce que j’écrivais alors :

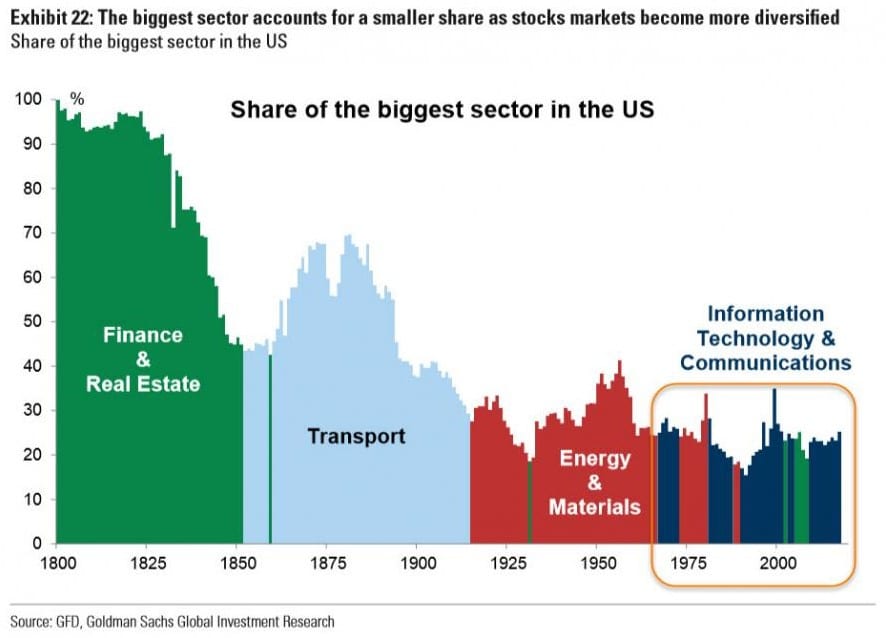

« L’observation des marchés actions américains depuis le XIXème siècle permet de constater que les cycles de domination durent grosso modo une cinquantaine d’années, avec quatre périodes.

De 1800 à 1850, les banques et l’immobilier étaient ultradominants sur les marchés actions.

De 1850 à 1910, les banques ont massivement financé les sociétés de chemins de fer, à tel point que le secteur du transport est devenu le plus important du marché.

La période qui s’étend des années 1920 aux années 1970 a quant à elles été marquée par l’explosion de la production industrielle. Celle-ci a notamment été rendue possible par la substitution progressive du pétrole et de l’électricité à la vapeur et au charbon.

Enfin, au cours des années 1970, le secteur de la technologie a progressivement pris le pas sur celui de l’énergie, qui a néanmoins pesé très lourd jusque dans les années 1990.

Le début des années 2000 a vu le grand retour du secteur de la finance, après l’explosion de la bulle internet en mars 2000. Les sociétés de la tech sont finalement remontées sur la première place du podium en 2005 pour ne plus en redescendre depuis.

Les marchés actions s’étant diversifiés au fil du temps, les secteurs prépondérants successifs ont jusqu’à présent affiché une part décroissante du marché. »

Part du secteur d’activité dominant sur les marchés boursiers américains (1800-2018)

Quand la tech « mangeait le monde »

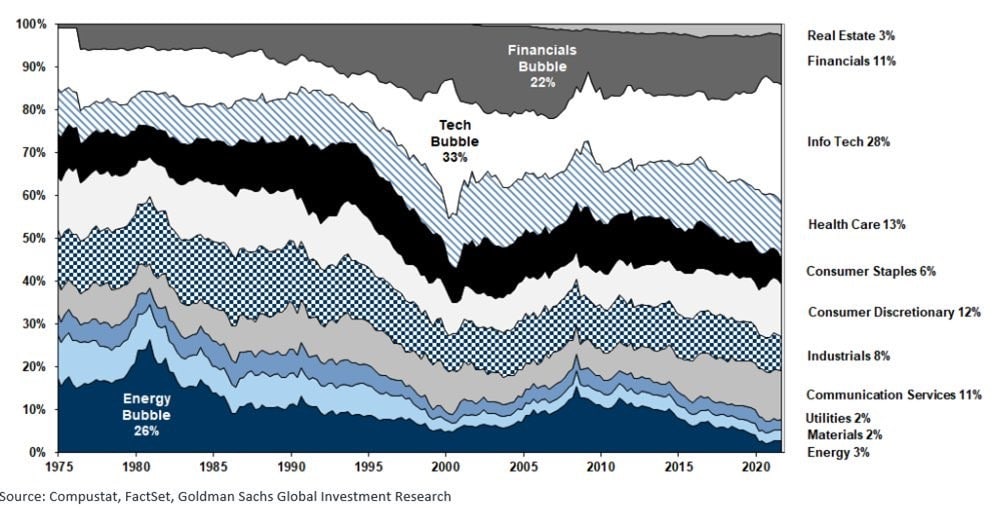

Le graphique suivant illustre l’ampleur de ce phénomène jusqu’à octobre 2021, date à laquelle la tech représentait 28% de la capitalisation des marchés boursiers américains, contre 33% au sommet de la bulle des dot-com.

Part du secteur d’activité dominant sur les marchés boursiers américains (1975 – octobre 2021)

Puis les ennuis ont commencé.

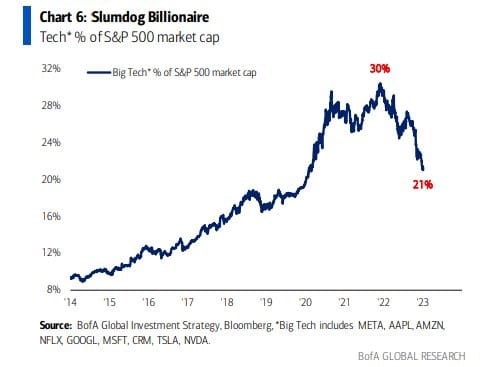

Part de la tech dans le S&P 500 (2014 – 14 janvier 2023)

La (très) lente ascension du secteur de l’énergie

A juillet 2022, la configuration restait cependant plus ou moins la même qu’en avril 2020, alors que le secteur des matières premières atteignait le fond du trou. Comme le faisait alors remarquer Charlie Bilello :

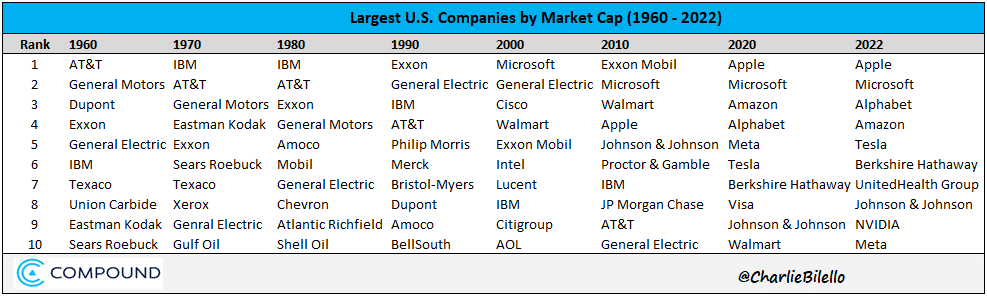

« En 1980, 6 des 10 plus grandes entreprises des États-Unis appartenaient au secteur du pétrole et de l’énergie. Aujourd’hui [en juillet 2022], ce chiffre est de 0. »

Les 10 plus grandes sociétés américaines par capitalisation boursière

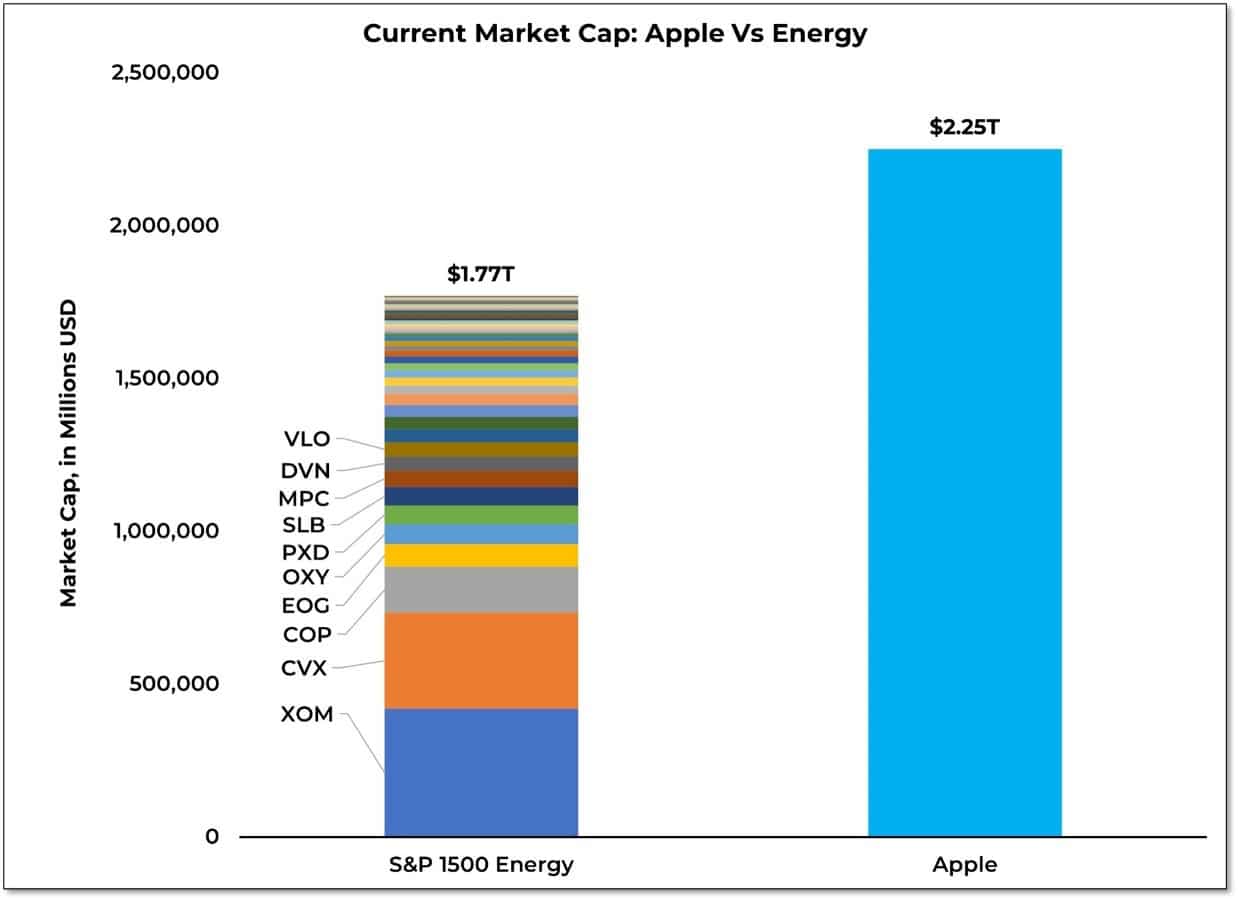

Quelques mois plus tard, en octobre 2022, la capitalisation boursière du secteur américain de l’énergie restait minuscule en comparaison de tech. La capitalisation boursière combinée de toutes les valeurs énergétiques était même inférieure à celle d’Apple !

Capitalisation boursière du S&P 500 Energy et d’Apple à octobre 2022

Nous commençons cependant à voir des sérieux bouleversements.

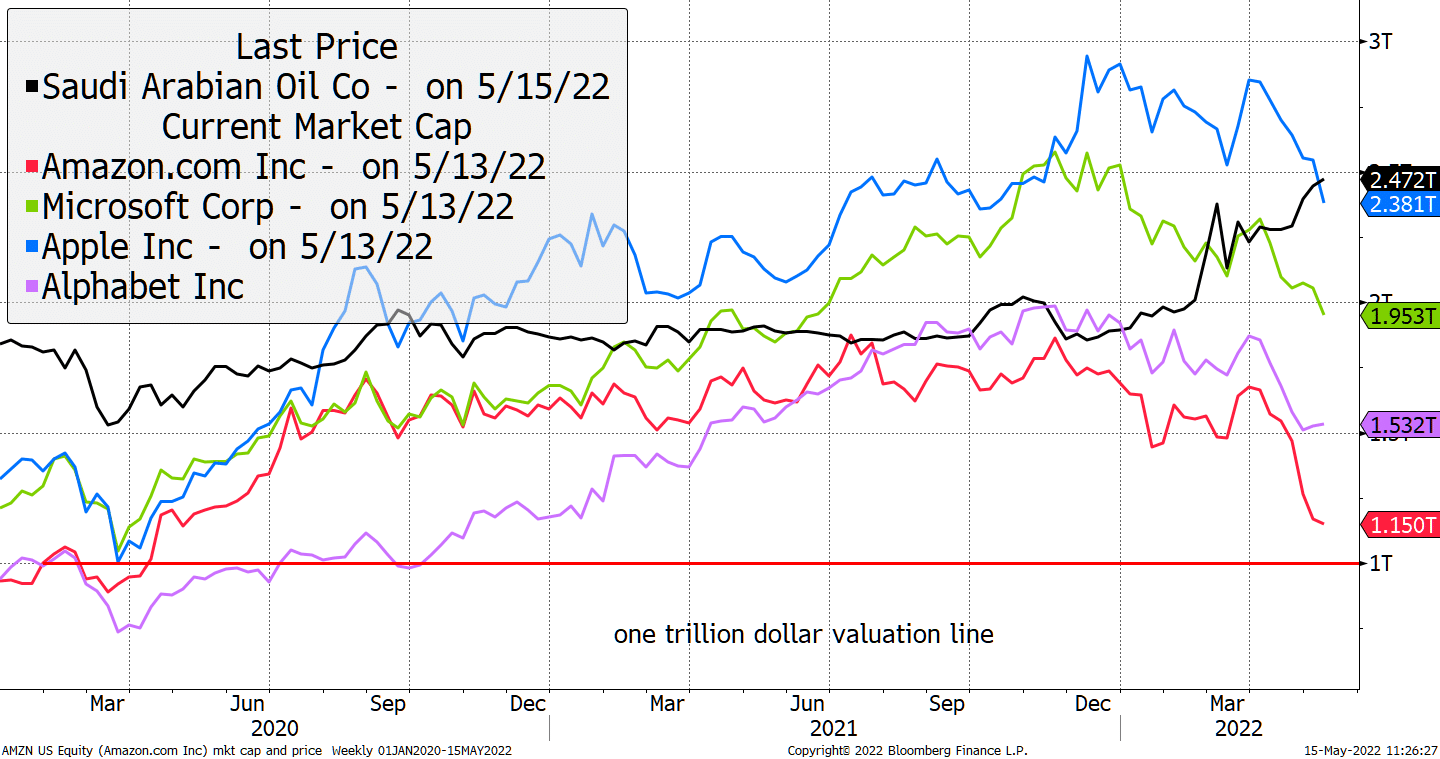

Au mois de mai 2022, Saudi Aramco (qui, étant saoudienne, n’apparaît pas sur les classements américains) est pour la première fois passé devant Apple dans la course à la place de plus grosse capitalisation boursière mondiale.

Sociétés ayant une capitalisation boursière supérieure à 1 000 Mds$, mai 2022

Début octobre, la capitalisation boursière d’ExxonMobil (XOM, en bleu foncé sur l’histogramme ci-dessus), a dépassé celle de Meta (ex-Facebook), une première. Comme l’a fait remarquer sur Twitter MacroAlf :

« Cela rappelle le récent discours de Poutine lorsqu’il a dit : ‘L’économie de la richesse imaginaire sera inévitablement remplacée par l’économie des actifs réels et tangibles’. »

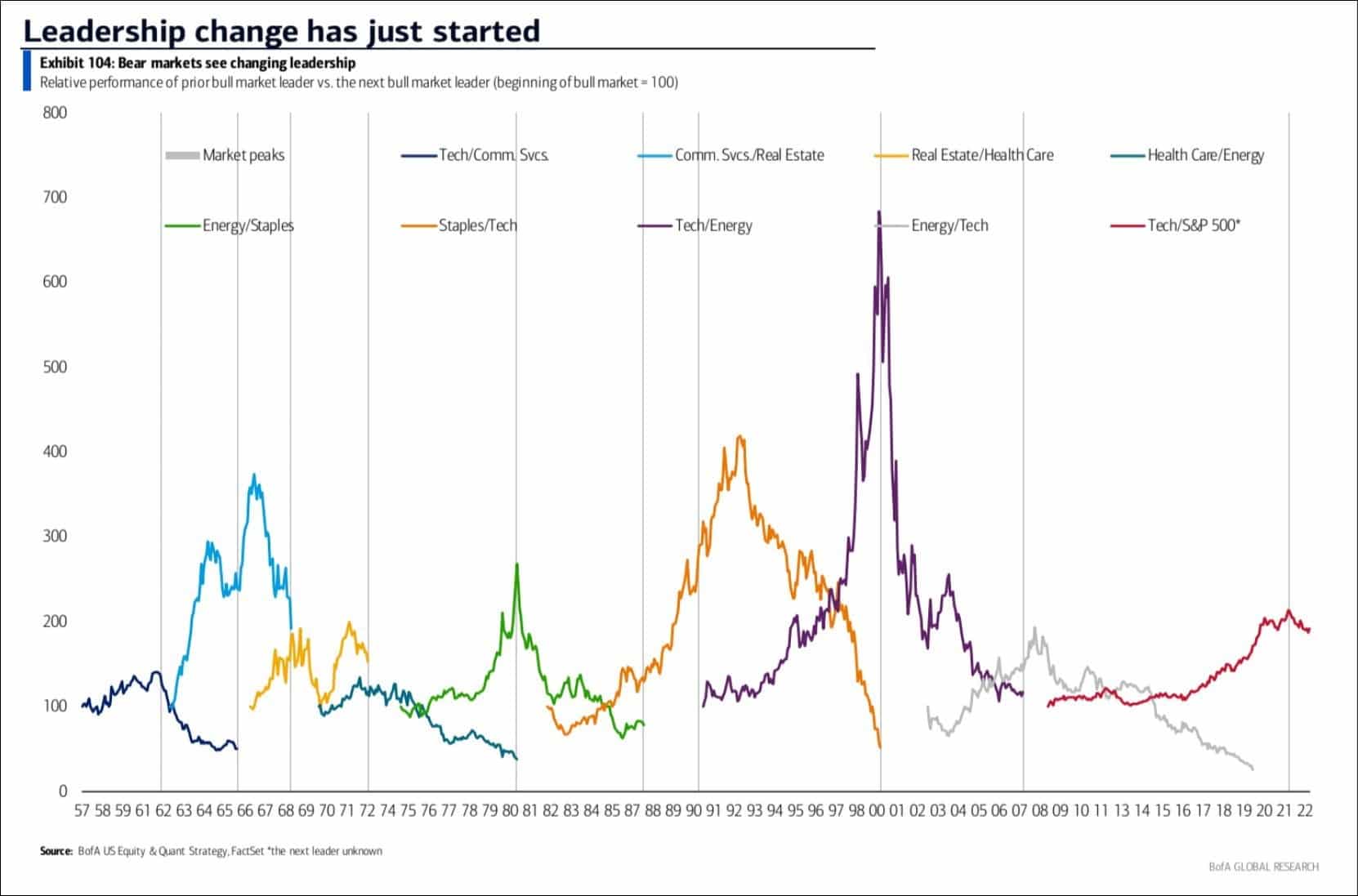

Nombres d’analystes laissent entendre que le passage de relai entre la tech et l’énergie a déjà commencé.

Performance relative du leader du précédent marché haussier par rapport au leader du marché haussier suivant (base 100 en début de marché haussier, 1957 – 23/02/2023)

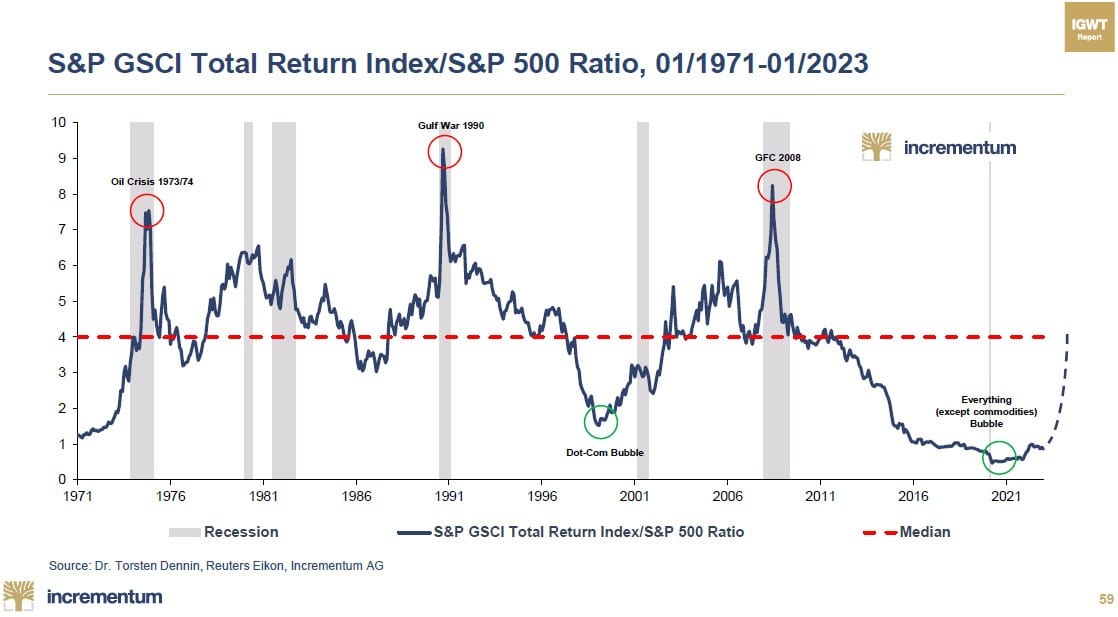

Si l’on s’en réfère au dernier rapport In Gold We Trust – de Ronald-Peter Stöferle et Mark J. Valek (S&V) –, c’est le secteur des matières premières dans son ensemble qui devrait briller.

Des prix encore plus élevés pour les matières premières ?

En 2021, S&V estimaient en effet que :

« L’épuisant marché baissier des matières premières a peut-être pris fin l’année dernière. Non seulement nous sommes confrontés à une renaissance du secteur, mais nous sommes déjà en pleine renaissance. »

Inutile de vous dire que l’année qui s’est écoulée n’a fait que renforcer les deux Autrichiens dans leur conviction.

Ils prennent d’ailleurs soin de souligner que :

« La crise ukrainienne n’est que l’accélérateur d’un renversement de tendance fondamental. Même si la guerre se terminait bientôt et que les sanctions étaient levées, cela ne signifierait en aucun cas la fin du marché haussier des matières premières. »

Il en va de même de la vague verte :

« Selon nous, la décarbonisation et les investissements conformes aux critères ESG deviendront des moteurs structurels pour l’offre et la demande de nombreuses matières premières vertes. Nous voyons des impacts positifs surtout pour le cuivre, le nickel et les métaux pour batteries, mais aussi pour l’argent. La vague verte n’est pas la raison principale de nos perspectives positives sur le secteur des matières premières. Il ne fait aucun doute que cette tendance est un facteur supplémentaire qui fait désormais pencher le pendule en faveur des matières premières (et de l’inflation). »

Valorisation relative des matières premières face aux actions (01/1971 – 01/2023)

En somme, les arguments à l’appui de la thèse selon laquelle que les marchés actions traversent une nouvelle transformation sectorielle ne manquent pas.