Si le PIB des Etats-Unis a commencé à chuter, la vague de baisse est loin d’être passée. Elle annonce la fin d’une décennie de spéculation risquée, et beaucoup de portefeuilles boursiers finiront noyés.

L’économie américaine s’est contractée au cours des trois premiers mois de l’année ; et ce n’est que le début.

Comme l’a annoncé jeudi le département du Commerce, le produit intérieur brut, corrigé de l’inflation, a diminué de 0,4% au premier trimestre, ou de 1,4% sur une base annualisée.

Il s’agit d’une forte baisse par rapport à la croissance de 1,7% (6,9% en rythme annualisé) au cours des trois derniers mois de 2021, et il s’agit du trimestre le plus faible depuis les premiers jours de la pandémie.

La baisse est principalement le résultat des deux composantes :

- les stocks et le commerce international ;

- la baisse des dépenses publiques, qui a également freiné la croissance.

Les mesures de la demande sous-jacente ont montré une certaine résilience.

Que le début

Plus important encore, les dépenses de consommation ont augmenté de 0,7% au premier trimestre malgré la vague Omicron du Covid, qui a limité les dépenses de restauration, de voyage et de services similaires en janvier dans le pays.

Mais des eaux agitées restent à l’horizon. Les données du premier trimestre sont pour la plupart antérieures à la flambée des prix du gaz qui a accompagné l’invasion de l’Ukraine par la Russie et les blocages en Chine qui ont menacé de perturber davantage les chaînes d’approvisionnement mondiales.

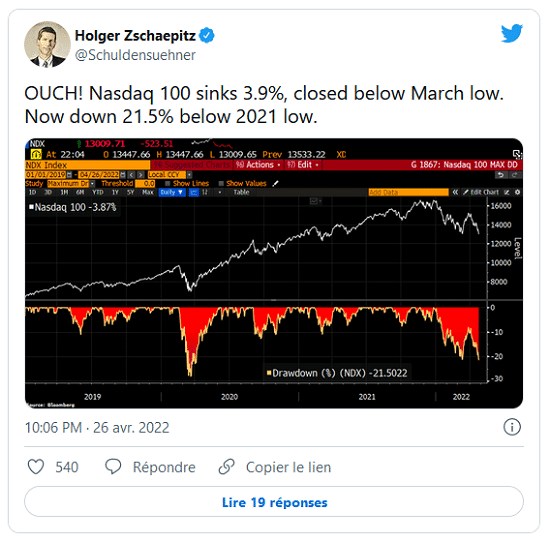

C’était aussi avant que, en mars, la Fed relève les taux d’intérêt, et surtout avant que l’effet de richesse fictif procuré par la hausse des indices boursiers ne s’inverse.

Tout est normal, seuls les incompétents ou les escrocs s’étonneront du déroulement des événements en ce moment.

Un processus de normalisation

C’est plutôt avant, il y a quelques semaines encore, que tout était anormal.

Et j’ajoute : attention, nous sommes dans un processus de normalisation. La normalisation n’est pas un événement, c’est un processus long et douloureux, qui comporte des pièges coûteux.

Nous sommes loin de la norme historique, norme qui se définit par le rendement satisfaisant de long terme d’un portefeuille de valeurs mobilières.

Ce rendement peut être considéré comme étant autour des 6%. Mais, pour l’obtenir au cours des 12 prochaines années, il faut encore que le marché chute beaucoup. Beaucoup plus que vous ne l’imaginez. On était valorisé à 3,6 fois les normes lorsque l’on était « au top » il y a peu. On était valorisé pour un rendement sur 12 ans de moins quelque chose… et actuellement, on doit être valorisé pour rapporter du -1% tout compris en réel !

La normalisation a commencé. Elle peut durer, mais elle peut aussi s’interrompre. Le marché financier est un champ de bataille et il y aura beaucoup de morts, surtout parmi les fantassins, les petites gens.

L’événement financier le plus difficile pour les investisseurs au cours de la prochaine décennie sera la chute des cours des titres, à des niveaux de valorisations qui impliquent des rendements à long terme adéquats… après plus d’une décennie de spéculation imprudente et intentionnelle provoquée par la Fed.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]