La monnaie papier perd du terrain par rapport aux métaux précieux… et cela ne va pas tarder à se voir notamment concernant le dollar – dont la fin est proche.

« Je n’y crois pas une seconde. Ce genre de choses n’arrive pas Etats-Unis. Au contraire, le dollar sera le dernier rempart. Vous allez perdre beaucoup d’argent. »

Voici la réponse d’un de mes amis, qui travaille dans le secteur de l’investissement et lit mes articles. A l’évidence, il n’était absolument pas d’accord avec mon hypothèse sur les raisons de l’évolution du prix des actifs.

Quelle hypothèse, me direz-vous ?

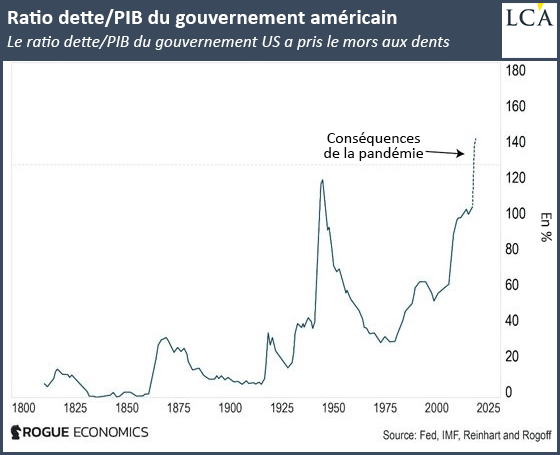

Je pense que l’on assiste aujourd’hui sur les marchés financiers au déclin de la monnaie papier par rapport aux métaux précieux. Ce « changement de régime monétaire » est alimenté par une dette gouvernementale dépassant les 100% du PIB et une augmentation du déficit public annuel.

Mon ami s’intéresse davantage à Apple qu’aux lingots d’or. Pourquoi pas ? Je lui souhaite bonne chance. Ce ne serait pas vraiment un marché si tout le monde était du même avis et avait les mêmes valeurs.

J’aimerais pourtant partager avec vous une information cruciale qui nous rappelle que quoi qu’il advienne à court terme, à long terme, le dollar US est déjà mort.

Le point de non-retour est dépassé

Quand la dette publique brute dépasse 130% du PIB, une faillite est presque inévitable.

Aux Etats-Unis, selon les recherches publiées par le Fonds monétaire international (FMI), ce chiffre atteindra 141% du PIB d’ici fin 2020. D’ici 2030, toujours selon le FMI, il sera de 160%.

La destruction du dollar a dépassé le point de non-retour. Les déficits annuels et la dette totale seront très certainement plus élevés que les prévisions du FMI ou du CBO, la commission budgétaire du Congrès US.

Selon les recherches de Hirschmann Capital, des niveaux d’endettement aussi élevés ont toujours eu pour conséquence une forme ou une autre de dévaluation.

Inflation et restructuration

Depuis 1800, sur 52 pays dont la dette gouvernementale brute a dépassé les 100%, 51 ont dû cesser d’en assurer le service. J’entends par là qu’il a fallu restructurer la dette, dévaluer la monnaie, cesser les paiements ou (c’est l’hypothèse la plus probable selon nous), faire délibérément augmenter l’inflation pour que le refinancement/remboursement de la dette existante devienne plus abordable.

Dans ce genre de situation, les termes employés ont peu d’importance. En tant qu’épargnant et en tant qu’investisseur, il est essentiel de se concentrer plutôt sur l’effet net de taux d’endettement élevés sur la valeur de la monnaie : elle baisse… tout comme la valeur de votre épargne.

Mieux vaut ne pas se perdre dans la définition technique d’une faillite. Pourquoi ?

Techniquement, le gouvernement des Etats-Unis n’est JAMAIS obligé de faire faillite. Après tout, c’est lui qui imprime les dollars dans lesquelles sa dette est exprimée. Même si la population se révolte contre les impôts, même si l’économie est réduite de moitié, même si une seconde guerre civile américaine éclate après les élections de novembre, le gouvernement pourrait continuer de faire tourner la presse à billets pour rembourser les propriétaires de bons du Trésor US, de billets et d’obligations.

L’Etat ne serait donc pas en faillite… du moins pas formellement. La valeur du dollar serait pourtant en chute libre. En termes réels – qui sont les seuls qui comptent vraiment – votre fortune serait perdue.

Les alternatives – restructuration, dévaluation, explosion de l’inflation – trouvent elles aussi toutes la même conclusion : la destruction de la richesse.

A suivre…