Plutôt que de surveiller les marchés boursiers, c’est la dette qu’il conviendrait de surveiller de près pour anticiper la prochaine crise.

A de rares exceptions près, les autorités publiques – ainsi que nombre d’intervenants et de commentateurs – semblent encore convaincus que la bulle mondiale de crédit n’est pas un problème.

Selon eux, si le maintien des politiques monétaires expansionnistes devait un jour échouer à conserver les taux d’intérêt au plancher, il suffirait alors de franchir une nouvelle étape dans leur accentuation pour garantir la pérennité de l’insolvabilité budgétaire de nombre d’Etats, entreprises et ménages.

Dans de précédents billets, nous avons vu que des voix s’élèvent pour avertir que les choses pourraient s’avérer bien plus compliquées qu’il n’y paraît en théorie. Il pourrait suffire de l’apparition d’un cygne plus ou moins noir, gris ou blanc, par exemple sur le front de la dette, pour que « cette fois, ça ne soit pas différent ».

Avant de faire un zoom sur certains risques qui feraient de parfaits catalyseurs pour précipiter le scénario d’une crise économique par l’entremise d’un « événement de marché » – une inversion de la courbe des taux US, par exemple… –, je vous propose de prendre un peu de recul en passant en revue la composition de l’endettement mondial.

Cela me semble d’autant plus justifié que, comme le rappelait Natixis en début d’année, c’est bien les marchés de dettes qu’il faut surveiller comme le lait sur le feu.

Voici ce qu’écrivait la banque :

« Quand on regarde le passé, on voit que les crises financières et économiques graves apparaissent lorsque la dette a financé des actifs à long terme illiquides ; si la dette n’est pas renouvelée, il y a alors crise de liquidité se transformant en crise de solvabilité (ce qu’on a vu par exemple avec la crise des subprime).

Le recul des cours boursiers, même s’il conduit à un recul de la demande et de l’activité, n’a jamais seul déclenché une crise grave, ce qui est rassurant pour la situation présente. »

« Rassurant », vous avez dit ?

Dette mondiale : encore un peu plus près des étoiles

La dernière fois que je vous ai parlé de la dette globale mondiale, le FMI et l’IIF (Institute of International Finance) l’évaluaient respectivement à 184 000 Mds$ (estimation à fin 2017) et 244 000 Mds$ (estimation à l’issue du troisième trimestre 2017). Pour ce qui est des écarts considérables entre les estimations de l’IIF et du FMI, j’ai évoqué cette curieuse question ici.

La situation s’est-elle améliorée ? Pas vraiment !

Le 15 juin, publiait la dernière mise à jour de son Global Debt Monitor. Chaque trimestre, c’est l’occasion de célébrer de nouveaux records.

Ce rapport a notamment pour avantage d’offrir la vision la plus instantanée dont on dispose en matière de dette mondiale, en cela qu’il présente seulement un trimestre de décalage avec l’actualité.

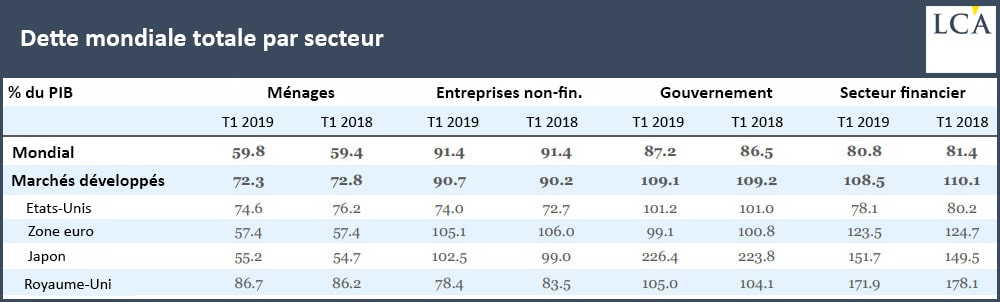

Les statistiques regroupées dans la dernière publication décrivent donc l’ampleur des dégâts à l’issue du premier trimestre 2019. En voici les principaux constats.

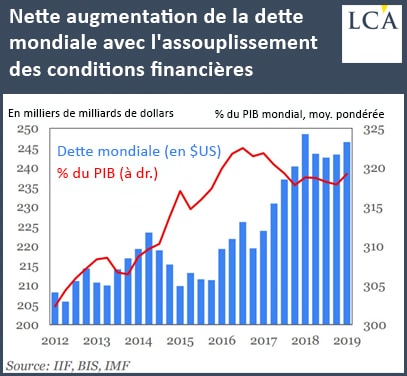

La dette mondiale atteint désormais 246 000 Mds$ (près de 320% du PIB mondial) : mention « très bien mais peut mieux faire », puisque l’on demeure environ 2 000 Mds$ en-dessous du record historique du premier trimestre 2018 à 247 700 Mds$. La production de dette s’est cependant bien ressaisie depuis le creux du T3 2018 ; tous les espoirs restent donc permis.

l’indique l’IIF dès le titre de son rapport, il y a un petit goût de déjà-vu avec des « taux plus bas » qui conduisent de manière grégaire à une « dette plus élevée ».

Pays de l’OCDE : nouveaux records aux Etats-Unis et au Japon

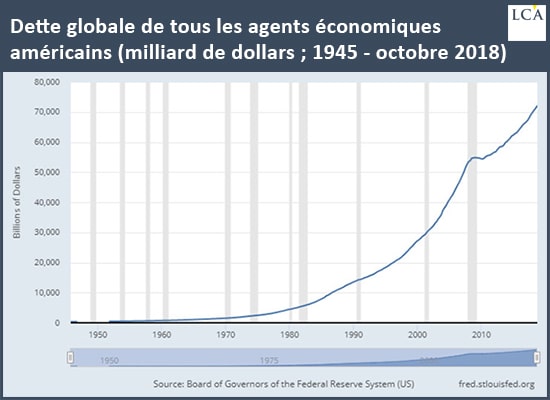

Félicitations aux Etats-Unis dont la dette totale approche aujourd’hui le montant record de 69 000 Mds$, selon l’IIF. On note un léger écart avec les chiffres de la Fed de St Louis, mais on ne va quand même pas chipoter pour quelques milliers de milliards, n’est-ce pas ?

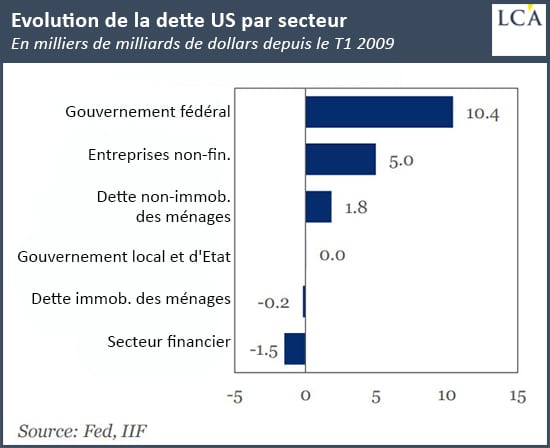

Un grand bravo au gouvernement fédéral et aux entreprises non-financières dont la dette a atteint de nouveaux sommets. Ce sont d‘ailleurs ces deux acteurs qui ont porté la dette US au cours des 10 dernières années, alors que le secteur financier est resté sage depuis le dézingage de Lehman Brothers.

Que voilà une parfaite illustration d’un point que Jean-Pierre Chevalier rappelle régulièrement dans sa Stratégie + SJC BdC ou pack s’il y en a un de dispo : les banques américaines sont en bien meilleure santé que leurs consœurs européennes.

Au niveau des autres pays ou groupes de pays de l’OCDE, c’est au Japon que la dette a le plus progressé sur un an glissant, toutes les catégories d’agents économiques ayant vu leur ratio dette/PIB augmenter. A côté, la Zone euro passerait presque pour un petit joueur.

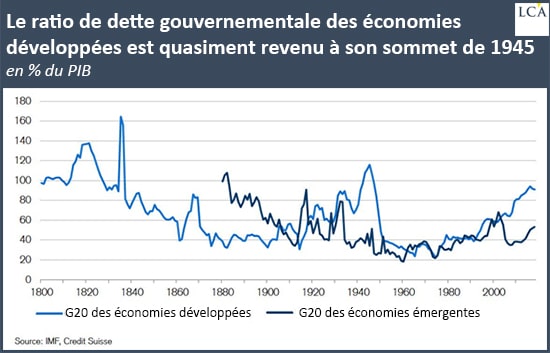

Pour ce qui est de la dette des seuls Etats, comme l’illustre le graphique suivant, publié au mois d’avril par Crédit Suisse à partir des données du FMI, elle a certes un peu baissé au premier trimestre 2019, mais l’on reste sur un niveau jamais vu hors périodes de guerre.

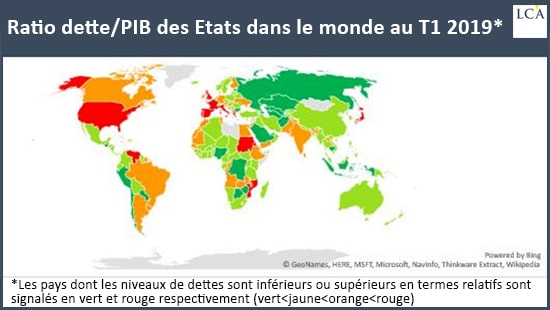

Comme on peut le constater sur la carte suivante, c’est bien au sein des pays de l’OCDE que l’ampleur des dégâts est la plus avancée.

Fort malheureusement, plutôt que de profiter de la baisse des taux d’intérêt pour réduire la voilure, nombre d’Etats de l’OCDE en profitent pour accentuer la gabegie.

C’est ce qui faisait dire à Bruno Bertez le 15 juin :

« La vraie bulle, la mère de toutes les bulles, c’est la dette des gouvernements. C’est la bulle-mère, celle sur laquelle toutes les autres s’appuient et se nourrissent. Cette bulle-mère est systémique ; […] c’est la pierre angulaire du système bancaire, monétaire et financier.

[…] L’émission de dettes par les gouvernements, c’est le moyen ultime de retarder les échéances mais elle a un prix :

– elle détruit à long terme la solvabilité de ces mêmes gouvernements ;

– elle gaspille des ressources ;

– elle interdit de remonter les taux ;

– elle mine la monnaie ;

– elle détruit en profondeur nos systèmes sociaux et bancaires fondés sur l’épargne, les retraites, la prévoyance. »

Pas mieux.

Demain, nous verrons que les émergents ne sont pas en reste sur les pays de l’OCDE.

Dette mondiale : nouveaux records chez les émergents (aussi) !

1 commentaire

Je salue l’auteur pour la compilation de données mondiales et leur mise à disposition synthétique qu’il n’est pas facile de trouver, même en anglais. Il semble donc que la dette a beaucoup augmenté au niveau mondial entre 2010 et 2016 (quand la chine s’est mise à financer son investissement par la dette pour prendre le relai des exportations.

Il me semble cependant que les économies du G3 ne sont pas en situation de croissance significative de la dette entre 2018 et 2019. Malgré des taux très bas, il n’y a plus d’investissement. On peut se référer à Ray Dalio https://www.markowitzoptimizer.pro/blog/3 (lien en anglais) pour une analyse des politiques de désendettement et à une analyse démographique https://www.markowitzoptimizer.pro/blog/14 (en anglais encore) pour expliquer le changement de régime auquel il faut s’attendre.

Pour ce qui est de la dette européenne, son taux est si bas qu’il n’y a en effet plus de rémunération au risque de ce jeux de chaises musicales. L’auteur a t’il des recommandations en terme d’investissement personnel ou de politique publique à mettre en place face à cette situation?