Derrière ce chiffre difficile à se représenter se trouvent des tendances de fond très inquiétantes pour l’avenir du dollar, et donc de toutes les monnaies du monde.

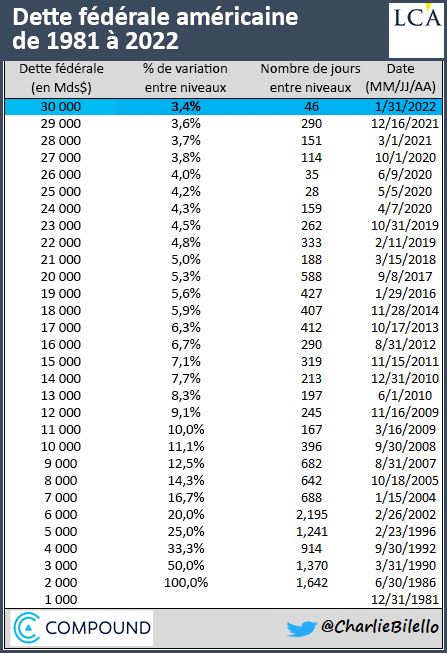

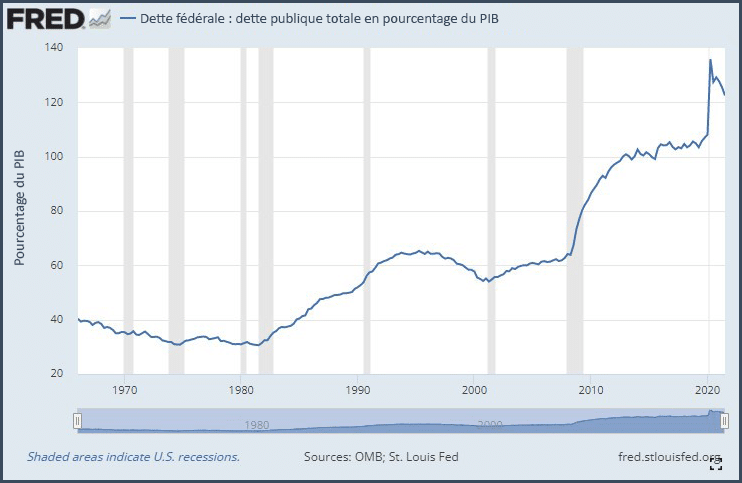

Ca y est ! En ce début 2022, la dette fédérale américaine a franchi la barre des 30 000 Mds$, soit 125% du PIB du pays.

En valeur absolue, la dette ne connaît qu’une direction : le Nord ! « Chaque ‘plafond’ devient un nouveau plancher », pour reprendre l’expression de Sven Henrich…

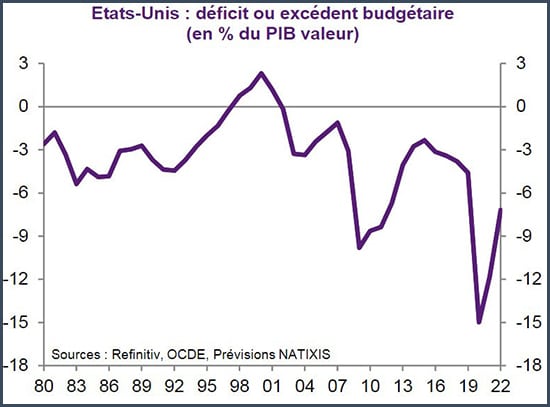

Il faut dire qu’en 2020 et 2021, les administrations de Trump puis Biden s’en sont données à cœur joie niveau plans de relance, d’où un déficit budgétaire qui demeure très élevé.

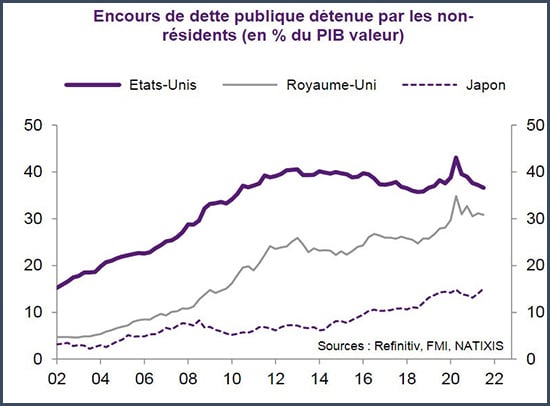

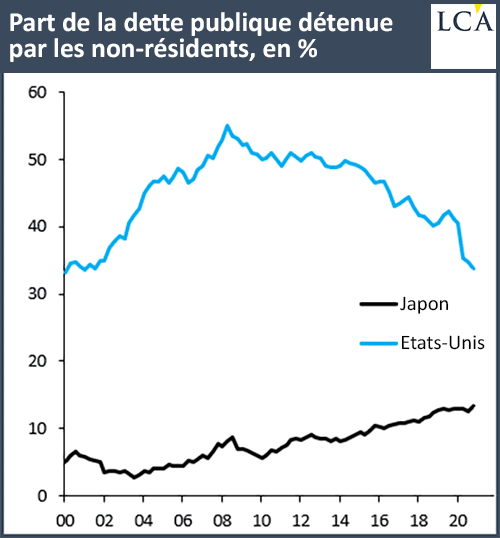

Les investisseurs étrangers, aux abonnés absents en net du marché de la dette américaine en 2020, le sont par ailleurs restés en 2021.

Et d’ailleurs, même avec toute la bonne volonté du monde, ils seraient incapables d’absorber une très grande partie des nouvelles émissions de bons du Trésor américain attendues en 2022 et au-delà.

Confrontée à la nécessité de repousser le moment Minsky, on imagine mal comment la Fed pourrait réduire son QE dans la durée. On s’attendrait même plutôt à ce qu’elle l’augmente.

Or comme l’a expliqué Lyn Alden :

« Si la Fed doit intervenir et acheter davantage de bons du Trésor faute de demande suffisante, alors c’est une sorte de moment Minsky pour le dollar. »

Alors quand l’orchestre va-t-il s’arrêter de jouer ?

Des déficits chroniques et une dette extérieure colossale

Avant de vous donner mon avis sur question, il va falloir que j’évoque un aspect que j’ai jusqu’ici volontairement laissé de côté.

Jusqu’à présent, je ne vous ai parlé en détails que du déficit budgétaire chronique et de la dette publique qui en résulte, celle qui a donc largement dépassé les 125% du PIB américain en 2020.

Ce n’est là que le premier aspect de ce que les économistes appellent les déficits jumeaux américains.

Pour que le tableau soit complet, il me faut vous dire quelques mots au sujet de la santé de la balance des comptes courants de Washington. Pour ceux dont les cours de macroéconomie seraient loin derrière eux, je rappelle que la balance courante d’une économie est la somme de sa balance commerciale, de sa balance des revenus et de sa balance des transferts courants – la première composante étant typiquement la plus importante.

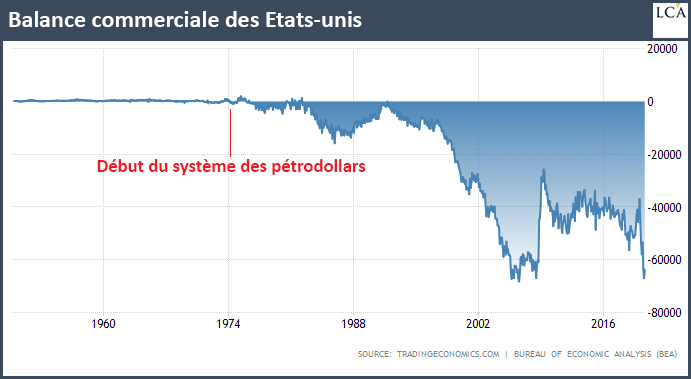

Avec un déficit commercial annuel qui a égalé en 2021 un record qui remontait à 2008, le déficit courant des Etats-Unis se porte très bien – merci pour lui.

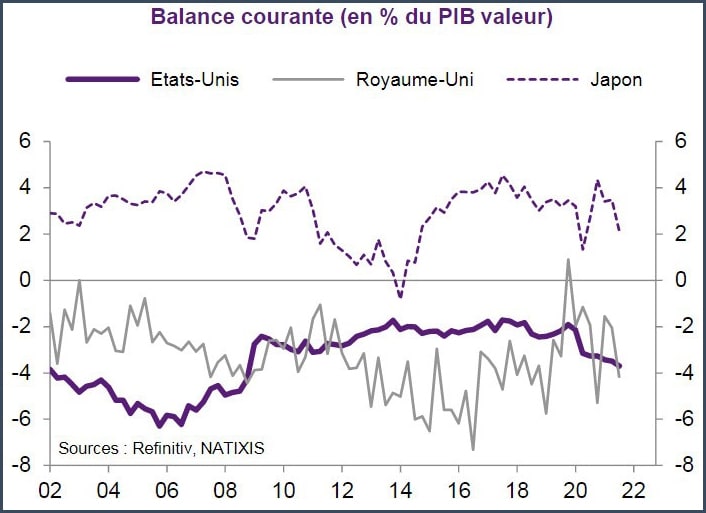

Comme l’illustre le graphique ci-dessous, publié par Natixis, la balance courante américaine est chroniquement déficitaire. C’est également le cas du déficit budgétaire US.

Ca, c’est pour les flux.

Vient ensuite le stock, la dette. Et là, il faut se pencher sur la dette extérieure nette des Etats-Unis, c’est-à-dire l’ensemble des dettes qui sont dues par une économie – Etat, entreprises et particuliers compris – à des prêteurs étrangers, une fois retranchées les créances de cette économie vis-à-vis de l’étranger.

Ainsi, si vous ajoutez au segment de la dette publique détenue par les non-résidents les parts des dettes corporate et des ménages également financées par les investisseurs étrangers, et que vous en retranchez ce que les Etats-Unis prêtent à l’extérieur, vous obtenez une dette extérieure nette américaine gigantesque, puisqu’elle se montait en janvier 2021 à près de 70% du PIB. Notez par ailleurs que depuis 2007, cette dette s’accumule rapidement et, depuis début 2020, très rapidement.

Pourquoi ces déséquilibres menacent-ils le dollar ?

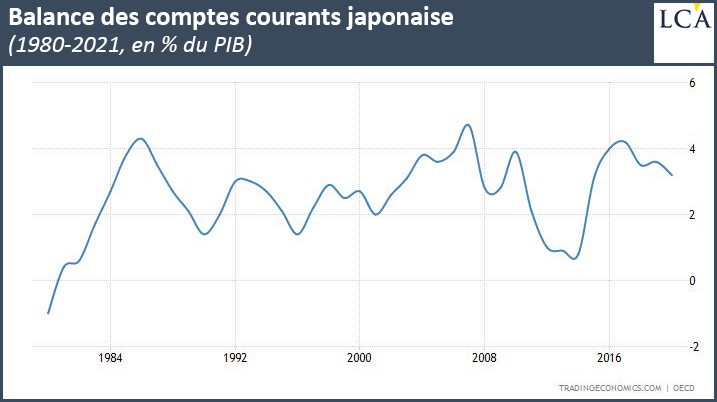

On prend souvent l’exemple du Japon pour défendre l’idée qu’un Etat peut très bien être surendetté sans que cela ne pose de problème au niveau du financement de son déficit budgétaire. Si cela vaut pour Tokyo, alors pourquoi cela ne vaudrait-il pas pour Washington ?

Essentiellement parce que les Etats-Unis ne sont pas le Japon. Si l’Etat nippon a pu s’endetter à concurrence de plus de 250% de son PIB sans que le yen ne bronche et avec des taux qui ne volent pas plus haut que le plancher, c’est en particulier parce qu’il s’agit d’une économie structurellement exportatrice, qui ne dépend donc pas de l’étranger pour financer sa dette publique, avec des retraités qui – pour le moment – n’ont pas besoin de puiser dans leur bas de laine pour assurer leur train de vie.

Soit à peu près tout le contraire de l’économie américaine.

D’où le fait que certains analystes, comme Lyn Alden, posent la question de l’avenir du dollar.

Nous en reparlerons dans mon prochain billet.