Durant toute l’année 2022, notre message principal était « restez à l’écart des marchés ». A-t-il porté ses fruits ?

En 2022, la « bulle de tout » a commencé à éclater. Toutefois, nos conseils ont porté leurs fruits. Les énergies fossiles ont connu une nouvelle année de gain. L’or a progressé. Mais le marché baissier n’a pas encore dit son dernier mot et nous conservons une stratégie prudente pour 2023.

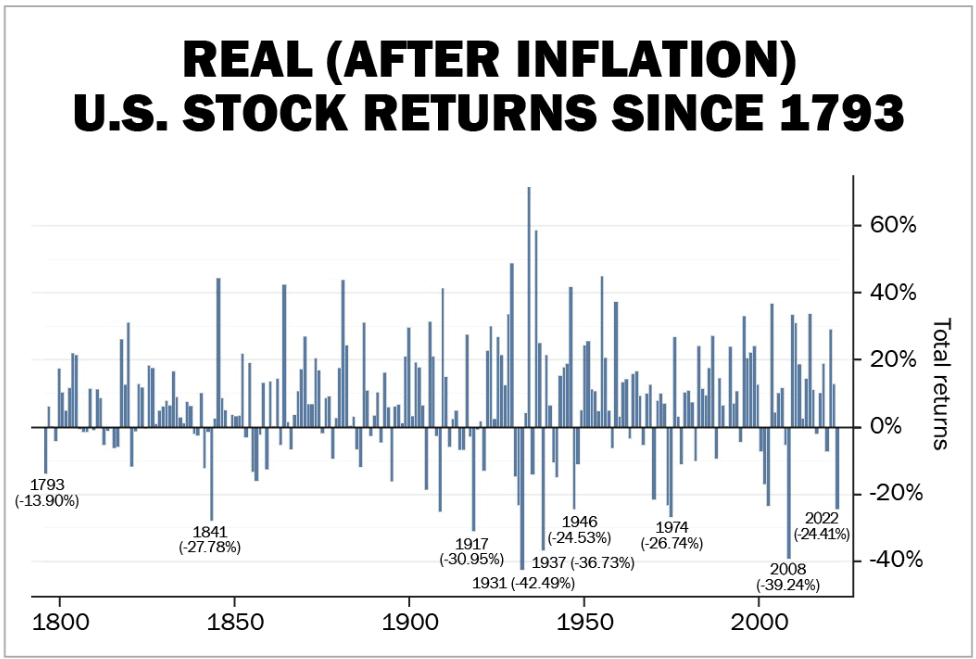

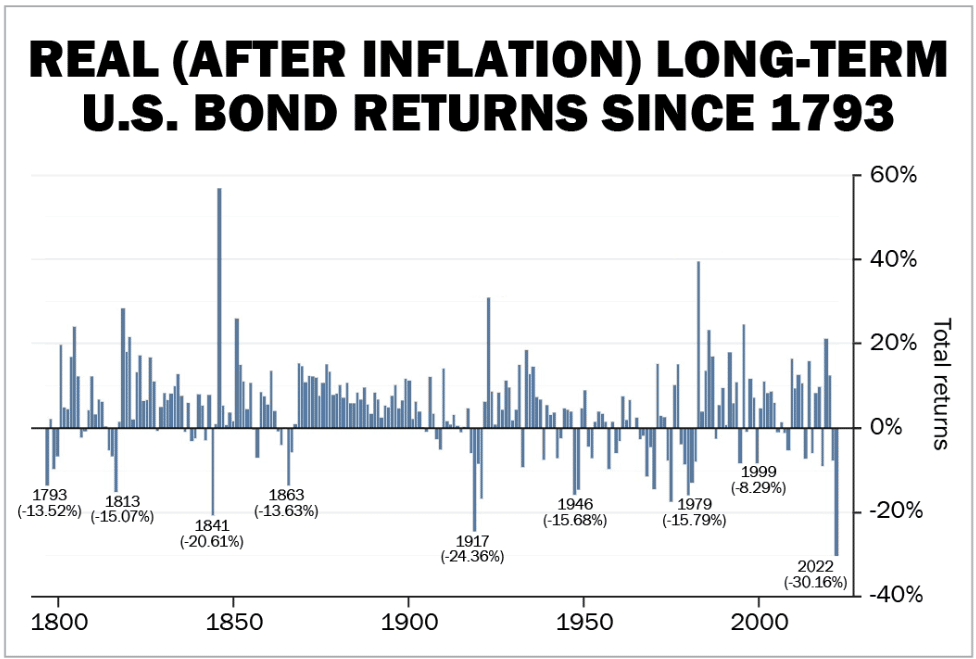

Voici des graphiques qui montrent les rendements annuels des actions et obligations américaines depuis 1793. Les données ont été compilées par Edward McQuarrie, un professeur retraité de l’Université de Santa Clara. Vous pouvez accéder à cette étude en cliquant ici.

Il s’agit des rendements des actions et des obligations, ajustés à la hausse des prix.

Rendement des actions américaines depuis 1793

Les actions ont chuté de plus de 24% en 2022.

Rendement des obligations américaines depuis 1793

Les obligations ont chuté de 30,16% en 2022. C’est la pire performance annuelle de l’histoire des Etats-Unis.

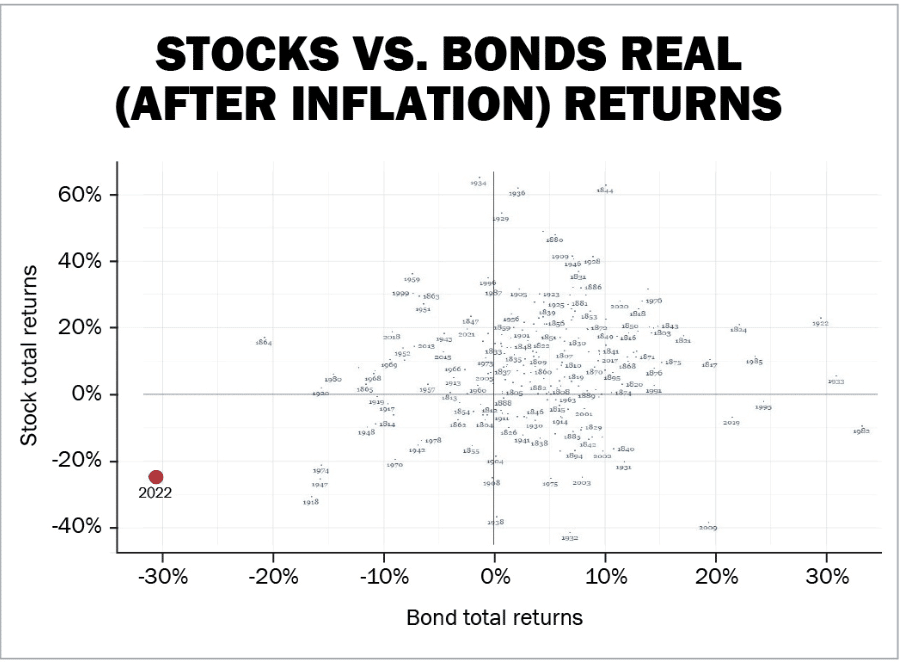

Les gens pensent généralement que les prix des actions et des obligations sont inversement corrélés et que les deux classes d’actifs ne devraient pas chuter simultanément. Cette stratégie a été popularisée par Ray Dialo, gérant du fonds Bridgewater.

Elle a été prise en défaut en 2022. Ce n’est d’ailleurs pas la première fois.

Sur le graphique suivant figure un nuage de points qui illustrent les rendements annuels des actions (axe vertical) et des obligations (axe horizontal) depuis 230 ans. 2022 est représentée par le point rouge. La baisse simultanée des actions et des obligations que nous avons connue l’année dernière a atteint un niveau historique. Elle est hors norme.

Comparaison des performances des actions et des obligations

Notre travail consiste à transposer des idées en stratégies d’investissement reposant sur des titres cotés, accessible aux investisseurs particuliers.

Sous la force de la déflation

Notre hypothèse de base est que les économies des pays développés souffrent du poids de dettes improductives, d’entreprises zombies et de mauvaises spéculation. Tout ceci repose sur le crédit très bon marché, les liquidités factices et les garanties des gouvernements.

Nous parlons de « la plus grande expérience financière de l’histoire ». C’est comme si la bulle de la tulipe, la bulle des mers du Sud, la bulle des chemins de fer, la bulle internet, la bulle immobilière, la bulle des LBO (rachats à crédit), et la bulle des IPO (introductions en Bourse) avaient fusionné pour ne former qu’une « bulle de tout ».

Désormais, les forces de la déflation sont immenses. La déflation, c’est la baisse des prix par la destruction des mauvaises dettes. Sans interventions, ces forces vont submerger l’économie, et aboutir à des liquidations désordonnées puis une dépression.

La Réserve fédérale et les autres banques centrales savent quelle est la situation. Elles doivent coopérer pour maintenir un état perpétuel d’inflation monétaire. Nous appelons cette dynamique « l’inflation ou la mort ».

En ce moment, nous sommes dans un des rares épisodes où la plupart des banquiers centraux ne se livrent plus à de la création monétaire. Ils augmentent le prix du crédit et débouclent leurs opérations de quantitative easing (rachat de titres sur les marchés).

Ceux qui n’ont pas stoppé ces opérations (comme la Banque centrale européenne) ont diminué leur rythme. Si notre hypothèse est correcte, des pans entiers de l’économie vont s’auto-liquider, des entreprises cesser leur activité.

Notre conseil – que nous répétons depuis 2022 au fil des mois – est de détenir beaucoup de liquidités, de l’or et de l’argent sous forme physique, d’éviter les actions et les obligations, de préparer son portefeuille à une récession économique et un marché baissier.

Bilan de nos avis en 2022

Voici tout ce que nous avons égrené au fil des mois (notamment dans nos articles publiés dans La Chronique Agora, mais pas seulement) :

Janvier : la tendance lourde maintenant est que tous les actifs financiers sont surévalués comparativement aux actifs tangibles.

Février : tant que la Fed se concentre sur un possible resserrement monétaire, ne prenez pas de risques inutiles avec votre épargne et réglez-vous au niveau de sécurité maximum.

Mars : nous pensons que faillites et banqueroutes sont à venir. Nous sommes à l’orée d’un grand marché baissier et d’une récession.

Avril : jusqu’à ce que nous ayons une vision plus claire de ce qui se passe, nous allons rester en retrait, conservant nos liquidités, de l’or et des actions de court terme.

Mai : nous nous attendons à ce que la baisse continue jusqu’à ce que les évaluations atteignent des ratios plus réalistes au regard de l’histoire.

Juin : les marchés actions sont entrés en mode baissier et tout rebond sera de courte durée

Juillet : malgré la baisse des marchés actions et obligataires, tout reste encore trop cher. Les marchés financiers continueront à chuter tant que la Banque centrale américaine ne marquera pas une pause.

Août : simple rebond de marché baissier. Concrètement, par « rester à l’écart » nous entendons détenir surtout de l’or sous forme physique, une position sur le secteur de l’énergie et des liquidités.

Septembre : ne luttez pas CONTRE les banques centrales. Tant que les banques centrales sont déterminées à monter leurs taux, faites le dos rond.

Octobre : nous continuons à nous positionner sur un choc déflationniste (baisse du marché obligataire et destruction de créances devenues irrécouvrables). Nos conseils restent inchangés : des liquidités et de l’or physique.

Novembre : notre stratégie consiste à rester défensif, laisser le marché baissier suivre son cours jusqu’à ce que les grandes valeurs qui payent des dividendes soit à nouveau à des prix d’achat intéressants.

Décembre : la Réserve fédérale et les banques centrales ont gonflé la plus grosse bulle spéculative de tous les temps. Cette bulle est en cours d’éclatement.

Durant toute cette année 2022 notre message principal était « restez à l’écart ». Nos seules positions ouvertes étaient un tracker sur le secteur pétrolier américain et l’or.

Durant cette année 2022 :

- l’indice S&P 500 a chuté de 18,1%, le CAC40 de 9,5% ;

- l’once d’or or est passée de 1 593 € le 30 décembre 2021 à 1 704 € le 29 décembre 2022 (une progression de 6,9%) ;

- quant à notre Transaction de la décennie – les actions pétrolières –, elle s’est appréciée de 26%.

Nous n’avons pas à rougir de ces performances, et comptons poursuivre cette stratégie.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]