La communauté financière et spéculative a posé les mauvais diagnostics lors des crises, et donc apporté les mauvais remèdes. Aujourd’hui, elle s’entête…

Nous terminons aujourd’hui l’analyse entamée ici – et poursuivie ici – de la situation actuelle et des vrais enjeux qu’elle recouvre.

Il y a beaucoup de gloses et de commentaires, sur l’épisode temporel que nous venons de connaître. Je le résume pour la compréhension :

– menace d‘éclatement de la bulle chinoise en 2015/2016, crise du yuan ;

– reflation très intelligente en catastrophe sous la conduite de Yellen ;

– enclenchement d’un mini-cycle de reflation synchronisée dans le monde ;

– croyance par les élites que ça y est, c’est reparti, on se prépare à devoir lutter contre l’inflation ;

– on monte les taux et on met la réduction de la taille des bilans des banques centrales en auto-pilote ;

– ce cycle plafonne au bout de 14/18 mois, personne ne s’en rend compte ;

– un krach boursier en décembre 2018 fait chuter les marchés de 20% et disloque l’obligataire et le crédit, l’ombre de la crise se profile ;

– en panique, deuxième quinzaine de décembre, Powell annonce une pause dans la normalisation ;

– toujours en panique en janvier 2019, il suggère le retour au laxisme monétaire. La Fed s’oriente vers un troisième mandat : maintenir la stabilité financière mondiale ;

– les autres pays suivent, un cycle d’assouplissement de cette politique monétaire qui n’a jamais été stricte se remet en place ;

– déchaînement de la spéculation boursière sur tous les actifs, chute des primes de risque ;

– septembre 2019, accident grave sur le marché des refinancements courts – c’est-à-dire sur les repos, il faut injecter des centaines de milliards en catastrophe pour éviter les liquidations ;

– il apparaît que la communauté spéculative en levier a du mal à se refinancer malgré des réserves officielles oisives de monnaie considérables, et la Fed doit envisager d’offrir à la communauté spéculative un traitement spécial direct pour son refinancement.

Welcome to Hotel California…

Ma synthèse est la suivante : la communauté spéculative mondiale a enfin pris conscience de ce que j’ai annoncé, écrit, répété et archi-répété : dans la voie qui a été suivie en 2009, il n’y a pas de possibilité de retour en arrière.

Les autorités ont brûlé leurs vaisseaux. C’est l’Hotel California : on ne peut plus jamais en repartir. Cela a ensuite déclenché la perte de toute retenue.

Il lui a fallu du temps, à cette communauté spéculative, pour comprendre !

Pourquoi ? Parce que cette communauté, tout comme ses maîtres, les banquiers centraux, n’a jamais fait un diagnostic correct de la situation, du problème initial. Elle s’est donc fourvoyée dans l’interprétation du mal et le choix des remèdes.

Est-ce que, maintenant, cette communauté spéculative en symbiose avec les banques centrales, les universitaires, les gourous et les médias a enfin compris ? Non, archi-non.

Pourquoi ? Parce qu’elle ne peut pas comprendre. Elle a des présupposés théoriques qui sont faux. Elle croit que la crise est financière, que c’est une crise qui a pris naissance dans la sphère financière par ses excès – et elle croit, par conséquent, que l’on peut la traiter par des mesures à l’intérieur de la sphère financière : par la politique monétaire et par les mesures prudentielles. On a même ressorti le bon vieux Minsky.

Imaginaire et bouteille névrotique

La communauté spéculative et ses grands prêtres restent dans la bouteille névrotique qui fait voir le monde à travers le verre de la finance.

Dans la bouteille, on est dans l’imaginaire financier et bancaire. Or le problème qu’il s’agit de résoudre, celui qui est à la racine de la crise et de ses répétitions – c’est précisément celui qui a présidé à la financiarisation, c’est-à-dire celui qui a obligé à recourir au crédit sans limite.

Ce problème est dans l’articulation entre la sphère financière et la sphère réelle. Ou, plus exactement, il est dans la sphère réelle – c’est la tendance à l’érosion du taux de la profitabilité du capital et dans la solution bidon qui y a été apportée : la financiarisation.

Faute de profits réels suffisants et de revenus gagnés distribués en quantité suffisante, pour pallier la tendance à la stagnation, on a eu recours au crédit. Le crédit permet de tout faire en reportant le coût dans l’avenir.

Face à l’érosion inéluctable, dramatique de la profitabilité du capital qui a démarré au milieu des années 60, face à l’épuisement du stimulus de la Deuxième guerre mondiale, on a été obligé de développer une superstructure financière, un monde parallèle, avec l’illusion que l’on pourrait compenser la perte de profit réel par le profit financier.

Ce que l’on a oublié au passage, c’est que cette financiarisation produit un capital nouveau, fictif. Ce dernier s’accroît indépendamment de la production des vraies richesses et uniquement en fonction des donnés/inputs monétaires et il vient faire concurrence, il vient phagocyter le capital réel.

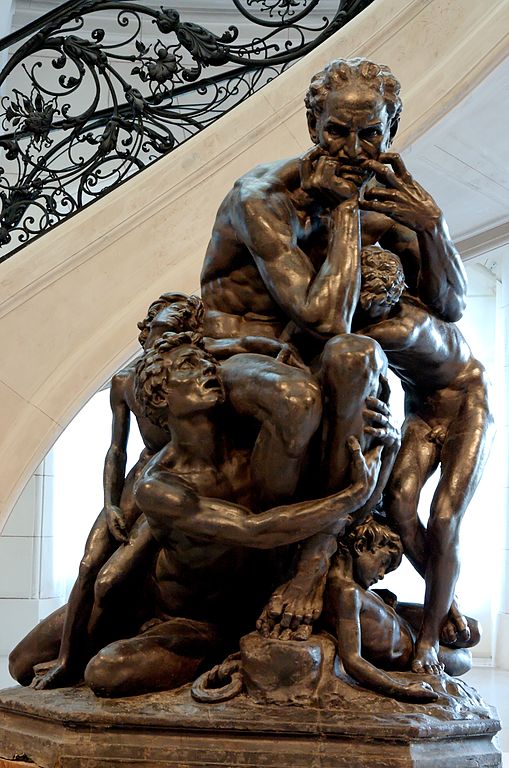

Au lieu de pallier l’érosion du taux de profit de l’économie productive, la financiarisation vient la parasiter ! On a ouvert la boîte de Pandore, laissé sortir Ugolin l’ogre financier et il dévore ses enfants pour se maintenir en vie.

Ugolin et ses enfants, Jean-Baptiste Carpeaux

Ugolin et ses enfants, Jean-Baptiste Carpeaux

La production de vrais profits, de vrai surproduit, ne va pas accélérer. Au contraire, elle va décroître à cause du renchérissement séculaire de l’énergie, des dépenses de reconversion climatique, des besoins de protection sociale, des dépenses colossales de sécurité provoquées par la nécessité de défendre le système contre la violence interne et externe, les invasions…

En sens inverse, le besoin de financiariser, de produire du crédit, d’émettre des promesses, de les faire avaler aux populations, et de démolir, avilir, la monnaie va progresser de façon accélérée.

Il va falloir trouver l’argent pour les dépenses nouvelles, financer les nouveaux déficits, se réarmer.

Vous avez compris maintenant ?

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]