Nous sommes entrés dans un régime de domination monétaire : désormais, tous les efforts des banques centrales tendent vers le soutien des marchés… et donc de leurs propres bilans, gangrénés d’actifs pourris et surévalués.

Le marché transforme ce qui n’est pas vraiment de la monnaie – les actifs financiers –, en monnaie à la demande, disions-nous hier. Par cette alchimie, on transforme le plomb en or…

… Mais cette transformation est risquée, dangereuse, puisque le crédit devient le sous-produit des « esprits animaux », du goût pour le risque et de l’appétit pour le jeu.

Pour que le système marche, cependant, il faut toujours assurer la liquidité – c’est-à-dire entretenir le mythe que le temps ne compte pas, que tout est prévisible, et que toujours, à tout moment, on peut retrouver son argent. On n’est jamais immobilisé.

D’où la nécessité inventée et théorisée par Alan Greenspan, ex-président de la Fed : le put.

Ce put des banques centrales n’est rien d’autre que la garantie de la monnaie-itude donnée à tous les actifs financiers. Notez en passant qu’elle n’est forte et crédible que pour les actifs américains ; pour les autres, elle n’est qu’indirecte, dérivée.

Selon moi, tous les autres actifs non-américains doivent décoter.

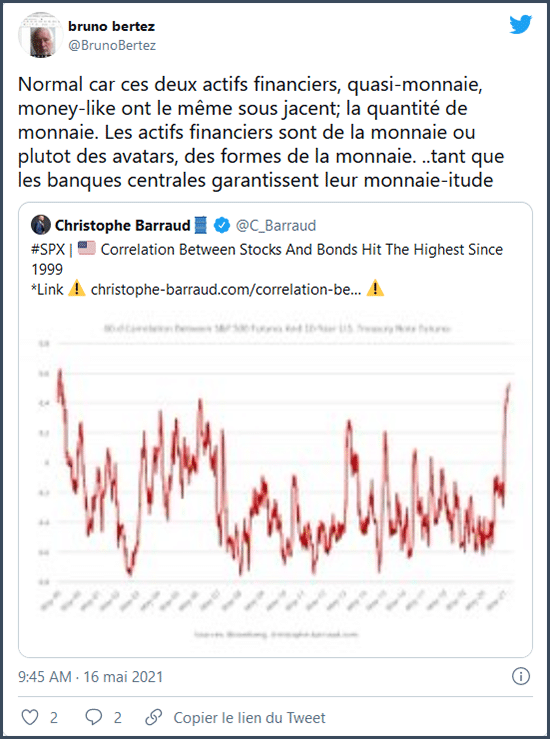

Une corrélation évidente

L’économiste Christophe Barraud, cité hier, remarque que jamais depuis 1999 la corrélation entre les actions et les obligations n’a été aussi élevée ; c’est une évidence et non pas un paradoxe.

Dans le système ancien, dans le régime monétaire du passé, ces deux actifs évoluaient à l’inverse… mais dans le système nouveau, qui est le système de la crise perpétuelle, ils évoluent ensemble.

Normal, car ces deux actifs financiers – qui sont de la quasi-monnaie – ont le même sous-jacent : la quantité de monnaie. Les actifs financiers sont de la monnaie ou plutôt des avatars, des formes de la monnaie… tant que les banques centrales garantissent leur monnaie-itude.

Domination monétaire

La monnaie-itude, c’est ce qui permet de dire que les actifs financiers sont aussi bons que de la monnaie et que l’on peut donc les accumuler sans risque : on aura toujours du cash en échange. Le passage de l’un à l’autre est toujours garanti.

La liquidité est assurée par le put. La monnaie-itude est conférée par les politiques monétaires non conventionnelles.

Autrement dit, le risque inhérent aux quasi-monnaies disparaît car il est pris en charge par la banque centrale ; c’est son bilan à elle qui est exposé. Ou plutôt l’actif de son bilan : elle accumule des valeurs à des prix de plus en plus insoutenables.

En fait, nous en sommes déjà au stade où les banques centrales émettent de la monnaie pour soutenir les prix pratiques sur les marchés, c’est-à-dire émettent de la monnaie pour soutenir la valeur de ce qu’elles ont à l’actif de leur bilan. Nous sommes déjà en régime d’auto-sauvetage des banques centrales, mais personne ne s’en est encore aperçu.

Je franchis le pas et déclare que nous avons dépassé le régime de la domination financière et de la domination budgétaire. Nous sommes désormais dans le régime de la domination monétaire, celui où la banque centrale doit continuer coûte que coûte sa politique (QE + taux bas), car si elle ne le fait pas, la monnaie sombre par dévalorisation de l’actif de son bilan.

Tant que le put et la politique non conventionnelle sont en place, il n’y a pas surévaluation des actifs.

Ce qui est surévalué, c’est ce en quoi ces actifs sont libellés – la monnaie –, car le bilan de la banque centrale est de plus en plus pourri.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]