La bulle de l’investissement passif pourrait bientôt exploser – entraînant les marchés dans sa chute… mais faisant grimper l’or par la même occasion.

Les fonds indiciels empêchent les marchés de découvrir les « vrais » prix des choses, disions-nous hier. Il faut savoir que la découverte du bon niveau de prix a nécessairement lieu à l’échelle de chaque titre coté.

A un moment ou à un autre, un analyste doit s’atteler à étudier les fondamentaux réels d’une entreprise, ses coûts, son endettement, ses flux de trésorerie – et déterminer la valeur actualisée des cash-flows prévisionnels futurs de l’activité.

L’analyste doit réaliser une évaluation de l’entreprise et, sur la base de cette valorisation, déterminer le prix auquel il serait intéressant d’acheter des actions de cette entreprise. Ce type de travail ne peut être réalisé que par des analystes qui suivent une approche semblable à celle de Graham et Dodd. Autrement dit, en se focalisant sur une seule entreprise et une seule action à la fois.

Pour résumer, plus les investisseurs sont nombreux à abandonner l’analyse financière des titres individuels au profit de la gestion indicielle, plus le processus de découverte des prix sur le marché s’affaiblit.

Le niveau des indices augmente en raison des flux de capitaux gérés de façon passive. Personne n’essaie de savoir dans quelles actions il est réellement intéressant d’investir. C’est la raison pour laquelle les niveaux records de valorisation sur le marché sont ignorés par les investisseurs.

Les ratios de valorisation n’ont plus aucune importance ! Seules la tendance, la croissance et la liquidité importent. Suivez l’argent, les enfants !

Le système montre des signes inquiétants de fragilité

Nous pensons que les ratios de valorisations ONT une grande importance. C’est la raison pour laquelle nous conseillons une stratégie d’allocation d’actifs caractérisée par une faible pondération des actions et des obligations, et une forte pondération des actifs tangibles et des liquidités.

C’est également la raison pour laquelle nous sommes d’avis qu’un retour à la moyenne des ratios de valorisation devrait se produire, ce qui se traduira par un marché baissier sur l’indice Dow Jones – et, parallèlement, à une hausse de l’or.

D’après nos prévisions basées sur le ratio Dow/Gold, j’estime que l’or devrait augmenter au minimum jusqu’à 5 000 $ l’once (voire plus si le ratio Dow/Gold baisse jusqu’à 3). Et en ce qui concerne les actions ? Regardez ci-dessous…

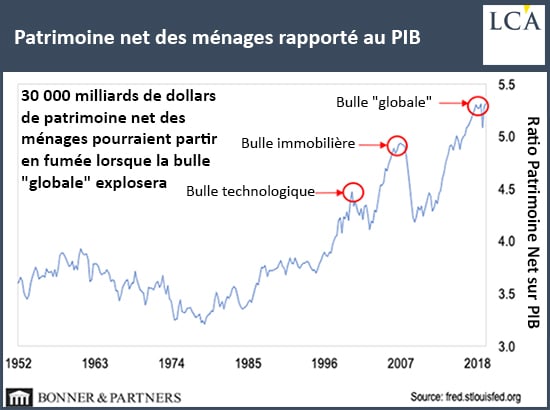

Le patrimoine net des ménages US pourrait baisser d’environ 30 000 Mds$ au cours du prochain marché baissier dans le contexte d’une nouvelle récession. Environ la moitié de ce montant pourrait provenir de pertes sur le marché boursier et obligataire.

Le graphique ci-dessous permet de voir les trois dernières bulles créées par la Fed. Il y a d’abord eu la bulle technologique, des médias et des télécommunications (TMT) de l’an 2000. Puis la bulle immobilière. Maintenant, nous sommes dans une bulle « globale » et de l’investissement « passif ».

Ces trois bulles financières ont pour point commun une bulle record sur le marché obligataire.

Voici ce que vous devez absolument retenir : un marché haussier historique a débuté sur les obligations au début des années 1980. D’après moi, il s’est terminé au mois d’août.

Les rendements des bons du Trésor US pourraient certes continuer de baisser (voire potentiellement entrer en territoire négatif), mais le potentiel de hausse supplémentaire des obligations est à présent très limité. Le risque est beaucoup plus élevé que le rendement potentiel.

L’ancien président de la Fed Alan Greenspan et l’ancien membre de la chambre des Représentants Ron Paul ont peut-être raison lorsqu’ils affirment que les taux d’intérêt aux Etats-Unis se dirigent en territoire négatif. Si c’est exact, alors les traders bénéficieront d’un dernier mouvement de hausse avant la débâcle.

Mais ça, c’est pour les traders. Pour les investisseurs, un tel mouvement ne représente rien d’autre que la phase terminale de la bulle de la dette.

Cette bulle est globale. Elle s’est considérablement aggravée depuis la fin de la dernière crise financière en 2008…

… Sauf que cette crise n’a jamais vraiment pris fin, en réalité. Elle s’est en fait infiltrée partout, dévoyant et contaminant le système tout entier.

Un système qui montre à présent des signes inquiétants de fragilité.