La BCE a fait feu de tout bois face à la crise du Covid-19. Qu’est-ce que cela implique… et surtout, est-ce que cela fonctionne ?

Au mois de mars dernier, presque toutes les limites que s’étaient imposés les gouvernements et les banques centrales ont sauté, comme nous l’avons vu hier.

Au niveau budgétaire, les plans de relance nationaux et le plan de relance européen ont fait exploser le taux l’endettement public de la Zone au-dessus des 100% de son PIB.

Comment la BCE a-t-elle réagi face à une activité économique en chute libre ?

Objectif numéro 1 : ne pas retourner en 2008

Afin de comprendre comment la BCE en est arrivée à prendre des mesures spectaculaires, il faut tout d’abord rappeler une évidence. Du point de vue de Francfort, l’enjeu était avant tout celui-ci :

Pour combattre cette crise exogène, les Etats de la Zone euro avaient à l’époque laissé exploser leurs déficits budgétaires, si bien que les déficits publics des pays périphériques de la zone avaient fini par n’être plus finançables, ce qui avait débouché sur la crise de la Zone euro.

La leçon retenue par la BCE est donc la suivante…

Alors comment procéder ?

Comme le relève Natixis, la BCE n’avait pas vraiment le choix :

« Pour éviter cet enchaînement, en l’absence de mutualisation des dettes publiques, la seule solution est un engagement de la BCE à éviter l’ouverture des spreads de taux d’intérêt des pays périphériques. »

Vous comprenez ainsi pourquoi les marchés ont moyennement apprécié que Christine Lagarde ait déclaré le 12 mars que la BCE n’était « pas là pour réduire les spreads », et qu’il a évidemment fallu rectifier cela dans la foulée.

18 mars et 25 mars : avec un PEPP exempté de la « règle des 33% », Christine Lagarde lève toute ambiguïté sur son action. Presque sept ans après Mario Draghi, elle officialise qu’avec elle aussi, l’euro sera défendu « whatever it takes ».

Le PEPP (Pandemic Emergency Purchase Programme ou Programme de rachat d’urgence face à la pandémie – PRUP) désigne donc le QE « exceptionnel » de la BCE. Ce nouvel outil vient s’ajouter au QE « traditionnel » qu’est le programme d’achat de titres du secteur public (PSPP – Public Sector Purchase Programme) qui a été actif entre mars 2015 et décembre 2018, avant d’être réactivé en novembre 2019.

Avec ce plan d’urgence de 750 Mds€ annoncé le 18 mars, il s’agissait bien sûr de soutenir la zone euro face à « un affaiblissement prononcé de la monnaie unique ; des déficits budgétaires qui s’envolent de même que les dettes publiques, une croissance économique qui disparaît ; des écarts de taux d’intérêt (spreads) entre les pays du sud de l’Europe et l’Allemagne qui s’élargissent », expliquait le journal Les Echos, alors inquiet que les confinements ne ramènent la Zone euro en 2012.

Par ailleurs, les banques commerciales de la Zone euro ont eu beau réussir tous les stress tests haut la main, il ne fallait tout de même pas pousser le bouchon jusqu’à les confronter dans le monde réel à une dépréciation des titres de dettes qu’elles détiennent…

Et Christine Lagarde de préciser dès le lendemain de cette annonce qu’avec elle aussi, ce serait « whatever it takes », faisant ainsi écho aux mots prononcés par Mario Draghi le 26 juillet 2012.

« Les temps extraordinaires requièrent une action extraordinaire. Il n’y a pas de limites à notre engagement vis-à-vis de l’euro. Nous sommes déterminés à utiliser tout le potentiel de nos outils, dans le cadre de notre mandat. »

Dans le détail, Christine Lagarde a expliqué que :

« Le conseil des gouverneurs va faire tout ce qui est nécessaire, dans la limite de son mandat. [Il] est tout à fait prêt à augmenter le programme d’achat de titres et à ajuster sa composition, autant que nécessaire et aussi longtemps que nécessaire. Toutes les options et tous les plans de sauvetage seront considérés pour soutenir l’économie pendant ce choc. »

« BCE 2012 : quoi qu’il en coûte ; BCE 2020 : aussi longtemps que nécessaire »

Cependant, deux limites s’imposaient alors encore à la BCE.

Tout d’abord, la « règle des 33% » qui figure dans ses statuts, et qui lui interdit en principe de « racheter plus de 33% d’une tranche d’émission de bons du Trésor mis sur le marché par un Etat membre de l’Eurozone », comme l’explique Philippe Béchade.

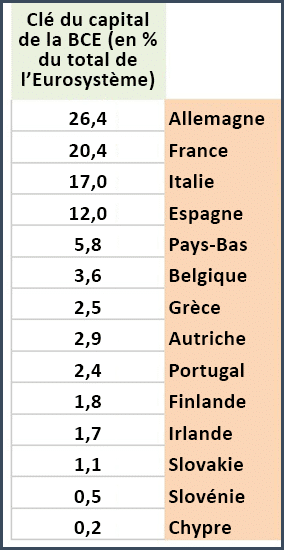

Ensuite, la « règle du respect de la clé de répartition des Etats dans le capital de la BCE », qui impose en principe à la BCE de répartir ses achats proportionnellement au poids économique de chaque Etat à son capital. Je vous avais parlé de la mise à jour de cette fameuse clé au 1er janvier 2019.

Il n’aura fallu attendre que le 25 mars pour que la BCE s’auto-exonère de ces deux règles vis-à-vis des rachats d’obligations souveraines dans le cadre de son PEPP.

Le BCE dispose donc à cet égard de la flexibilité la plus totale, avec un QE potentiellement infini mais également à même de favoriser les Etats les plus en peine… au détriment des autres.

Mais ce n’était-là que le début…

4 juin : un PEPP augmenté à 1 350 Mds€… pour absorber l’ensemble du déficit cyclique de la Zone euro d’ici juin 2021 ?

Le 4 juin, au vu de la situation catastrophique dans laquelle se trouvait l’activité économique, la BCE a remis 600 Mds€ dans la corbeille du PEPP. Cela porte le montant total de cet instrument à 1 350 Mds€. La BCE a par ailleurs prévenu qu’elle repousse le terme des achats nets de ce programme « au moins [à] fin juin 2021 », et qu’elle se réserve la possibilité de remplir à nouveau le bol à ras bord si d’aventure le punch venait à manquer.

En langue de banquier central, cela donne :

« Dans tous les cas, le Conseil des gouverneurs effectuera des achats nets d’actifs au titre du PEPP jusqu’à ce qu’il juge que la crise du coronavirus est terminée. »

Eh oui : il faut bien que quelqu’un absorbe les tombereaux de dette émis par les Etats membres de la Zone euro au titre des répercussions des mesures de confinement. Or si la BCE ne s’occupe pas d’absorber les 1 500 Mds€ supplémentaires de dette qui pourraient – selon certains économistes – être émis pour pallier la crise en cours, on se demande bien qui pourrait s’en charger.

Le 8 septembre, le journal Les Echos rapportait que, selon Deutsche Bank, la BCE a acheté, au titre du PEPP et du PSPP, 95% des 610 Mds€ de surcroît de dette émis par les principaux Etats de la Zone euro depuis le début de l’année en comparaison de l’année précédente (soit 584 Mds€).

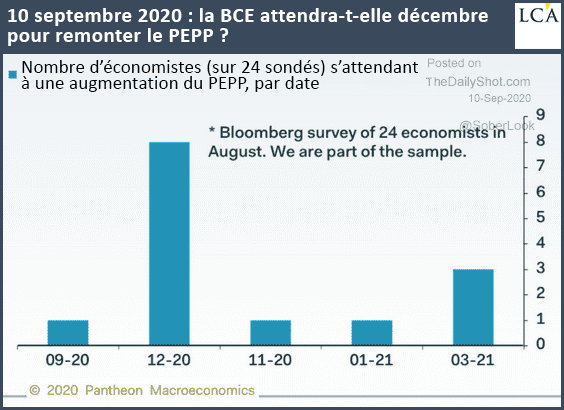

10 septembre : la BCE confirme sa ligne… avant de relouchifier de 500 Mds€ en décembre ?

Lors de sa dernière réunion, le Conseil des gouverneurs de la BCE a décidé de faire une pause dans l’annonce de nouvelles mesures spectaculaires. Selon le site MoneyVox :

« La BCE a en outre confirmé qu’elle allait réinvestir à leur échéance les titres participant au PEPP et ce jusqu’en 2022, une mesure pour mieux piloter ce stock d’actifs sur le long terme, comme elle le fait déjà pour son programme QE de rachats d’actifs mis en place en 2015. »

Christine Lagarde a simplement précisé « qu’étant donné les circonstances actuelles, il est très probable que l’enveloppe [du PEPP] sera utilisée dans son intégralité »… ce dont on se doutait un peu.

Frederik Ducrozet, de Pictet Wealth Management, estime que la BCE pourrait être amenée à « augmenter à nouveau l’enveloppe PEPP en décembre, probablement de 500 Mds€. Un dernier mouvement avant que la politique budgétaire prenne le dessus. Sinon les investisseurs réévalueront leurs perspectives des taux ». Ce point de vue reflète le consensus au sein des économistes.

En l’absence d’eurobonds, la banque centrale n’a de toute façon guère d’alternative.

Les marchés sont rassurés par l’action de la BCE

C’est une évidence. Les mesures prises par la BCE ont prévenu toute crise de liquidité, les spreads de taux sont très resserrés et l’ombre de la crise de 2012 s’est écartée.

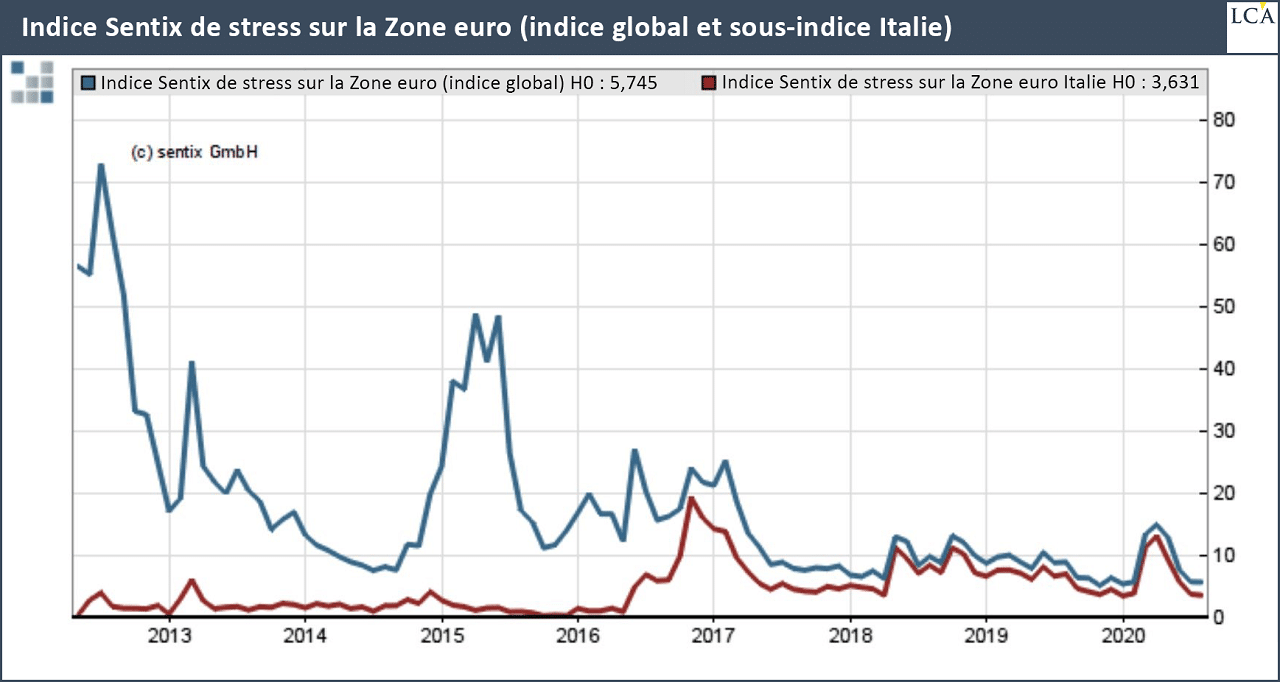

Début septembre, le Sentix – l’indice de stress sur la Zone euro –, restait proche de son plus bas historique.

Par ailleurs, depuis le mois de mars, l’euro n’en finit plus de grimper face au dollar. Même si la monnaie unique est encore très loin de son sommet historique, cette tendance à la hausse est un signe de confiance dans la pérennité de la zone.

Jusque-là, tout va donc très bien pour la BCE.

Le problème avec ce PEPP, c’est que la BCE organise elle-même le partage du risque en Zone euro, ce qui s’apparente à du fédéralisme déguisé…