Le système est désormais si fragile qu’il ne pourrait supporter une baisse des marchés : ces derniers sont donc étayés, soutenus, aidés… et pendant ce temps, l’or attend.

Le système actuel n’est en mesure de supporter qu’un marché ordonné, perpétuellement animé par l’esprit de jeu, par l’appétit pour le risque et, au minimum, un éternel haut plateau des valorisations.

Affaibli fondamentalement par une insuffisance de fonds propres, par un excès de dettes et par un besoin de collatéraux supposés de qualité, le système a réclamé son dû dès les premières manifestations de la crise sanitaire.

D’abord, tel un ogre, il a réclamé des liquidités afin de faire face au colmatage de la plomberie monétaire et financière.

Ensuite, il a réclamé du « dollar » international afin de pallier le manque de devises des débiteurs shorts en dollars.

Enfin, il a réclamé des emprunts d’Etat en veux-tu en voilà, comme le 10 ans US, pour constituer la base des garanties du système bancaire officiel et du shadow banking.

Bien entendu, tout ceci a été accordé sans parcimonie, les milliers de milliards se sont déversés ; le coût de l’argent est revenu à zéro quasi partout.

Les effets attendus ont parfaitement répondu à l’appel puisque les marchés se sont stabilisés dans un premier temps et ont rebondi dans un second.

Encourageant et décourageant

Il faut noter que les mécanismes habituels de sauvetage ont fonctionné, comme lors des accès précédents.

Il faut également remarquer qu’ainsi se vérifie ce que nous ne cessons de développer depuis 2008 : les baisses des prix des actifs financiers ne sont plus tolérables, elles ne sont donc plus tolérées ; la communauté spéculative le sait, elle réagit comme le bon chien de Pavlov au tintement de la cloche boursière.

C’est à la fois encourageant et décourageant.

Encourageant parce que les remèdes continuent de fonctionner et que cela est donc rassurant.

Décourageant parce que ce sont des faux remèdes qui accroissent la masse d’actifs financiers surévalués dans le système et que, par conséquent, l’instabilité structurelle ne fait qu’augmenter.

Qu’en pense l’or ?

Le marché de l’or a parfaitement pris note du message. Dans un premier temps, il s’est envolé quand il a eu peur de la panique ; dans un second temps, il s’est rasséréné quand il a vu que les banques centrales non seulement intervenaient, mais étaient encore crédibles au point de stabiliser les marchés.

A présent, le marché de l’or attend, l’arme au pied.

Les marchés financiers, de leur côté, ont d’abord connu un rebond très violent provoqué par l’élastique technique puis par l’afflux de liquidités. Par la suite, on a réussi à tenir les niveaux à la faveur du redressement partiel des économies réelles.

Le suspense des distributions et des subsides aux entreprises et aux particuliers a suffisamment soutenu l’intérêt pour que les cours ne rechutent pas. L’activité économique – relativement décevante puisqu’il n’y eut pas de reprise en V – est toujours espérée positive en 2021 puis 2022, malgré l’atonie de la fin 2020.

Le marché baissier le plus court de l’Histoire

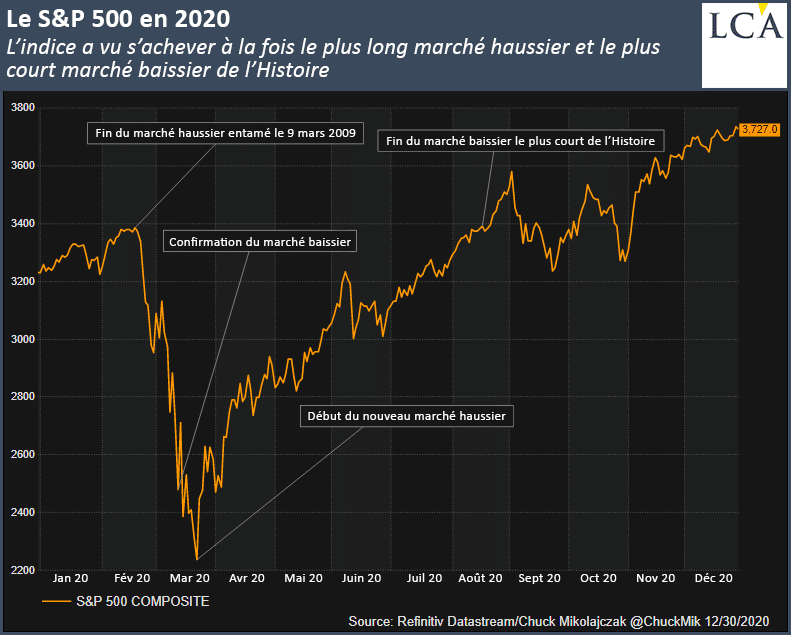

Après avoir clôturé à un niveau record le 19 février, les actions ont chuté pendant un mois alors que la pandémie de coronavirus et les verrouillages gouvernementaux connexes semaient la panique dans la perspective des dommages causés à l’économie aux États-Unis et dans le monde.

Une chute de 9,5% du S&P 500 le 12 mars, la plus forte baisse en un jour de l’indice de référence depuis le krach du « lundi noir » de 1987, l’a fait reculer de 26,7% par rapport au sommet de février et a confirmé un marché baissier – considéré comme tel en cas de baisse de plus de 20% par rapport à un sommet.

Mais la glissade n’a duré que jusqu’au 23 mars, date à laquelle le S&P a touché le fond. Il a ensuite dépassé son sommet de février le 18 août, marquant le début d’un nouveau marché haussier. Les 23 jours de Bourse qu’a duré le marché baissier ont été les plus courts de l’Histoire.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]