Le capitalisme américain a été détruit par la Federal Reserve et ses manœuvres contracycliques écrasant la classe moyenne sous les dettes.

Mike Pence a déclaré que les Etats-Unis « ne seraient jamais un pays socialiste ».

Qu’est-ce que c’était que ça ? Une prédiction ? Ou juste des c***eries politiques ?

Déjà, le système de santé américain — soit 17% de l’économie — est largement étatisé. Idem pour le système éducatif — 7,3%. Le système de retraite national est géré par le gouvernement et mobilise environ 5% du PIB.

Si l’on ajoute à cela tous les secteurs et activités exigés par les autorités, ou qu’elles contrôlent lourdement… le total représente environ la moitié du PIB. Quelle part d’une économie doit-on étatiser avant de devenir un pays socialiste ?

Nous n’en savons rien et nous ne voulons pas le découvrir. Mais nous soupçonnons que la réponse a beaucoup à voir avec une nouvelle dose de sottises politiques de la part des « conservateurs ».

Fantasmes attirants et statistiques déformables

Donald J. Trump a annoncé à ses supporters que l’économie connaissait un boom sans précédent. Il a raison sur un point : des performances économiques aussi lamentables sont sans précédent dans l’histoire des Etats-Unis.

Les fantasmes sont toujours bien plus attirants que la vérité… surtout en politique. Et on peut faire quasiment tout ce qu’on veut des statistiques.

Mais voyons ça de plus près. D’abord, voici ce que pensent la plupart des gens :

L’économie américaine connaît une forte croissance…

Le chômage est à un plancher record (au-delà du plein emploi)…

Les déficits fédéraux n’ont pas d’importance ; le gouvernement peut imprimer tout l’argent qu’il veut…

Et la Fed utilise magistralement les boutons et leviers à sa disposition pour s’assurer que rien ne tourne jamais mal.

Sauf que… tout est faux.

Pour commencer, si l’économie se porte vraiment aussi bien, pourquoi la Fed mettrait-elle « en pause » ses hausses de taux au lieu de continuer son programme de « normalisation » ?

Elle sait parfaitement que l’économie connaît encore des hauts et des bas. Il y a 10 ans seulement, la capitalisation des marchés boursiers était réduite de moitié tandis que l’économie préparait une dépression.

La cause ? Trop de dette. A présent, les niveaux de dettes sont encore plus élevés. La Fed sait que la prochaine baisse devra être combattue avec des taux plus bas… mais on ne peut pas réduire les taux si l’on n’a pas de taux à réduire.

Pas de taux à manipuler et pas de croissance

Cette question commence à devenir urgente. Si la reprise se prolonge jusqu’en août, ce sera la plus longue jamais enregistrée. Oui, elle pourrait durer éternellement. Mais c’est un mauvais pari. La Fed va avoir besoin de taux à réduire… bientôt.

Lors des deux derniers retournements, la Fed a réduit son taux directeur de cinq points de pourcentage à chaque fois. Cela a tout juste suffi ; la dernière reprise — dont nous connaissons la fin en ce moment même — est la plus faible jamais enregistrée.

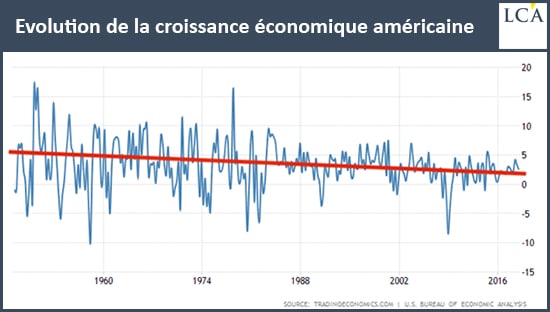

Les taux de croissance du PIB américain baissent depuis 40 ans. Si on fait la moyenne sur une période glissante de 10 ans, nous voyons que les taux les plus brûlants se situaient plutôt dans les années 1960 et 1970… aux environs des 4% et 3,5%.

Aujourd’hui ? Sur la dernière décennie, les taux de croissance annuelle moyens sont redescendus à tout juste 1,5%.

Les taux de consommation personnelle nous donne aussi une bonne idée de ce qui se passe. Les gens dépensent de l’argent lorsque leurs revenus réels grimpent. Dans les années 1970, les dépenses de consommation augmentaient de 12% environ par an.

A présent, la croissance des dépenses de consommation personnelle n’atteint plus que 6% environ en moyenne (sans changement par rapport aux années Obama).

Les ventes finales et l’épargne ne mentent pas

Les ventes finales représentent l’autre côté de la consommation. Ces chiffres bruts sont difficiles à trafiquer… et ils montrent la même chose. Ils sont en tendance baissière depuis les années 1970.

La baisse d’impôts de la fin 2017 a-t-elle inversé la vapeur ? Absolument pas.

Entre l’année précédant la mise en vigueur de la baisse d’impôts et l’année qui l’a suivie, les ventes finales n’ont augmenté que de 0,1% — c’est-à-dire un dixième de pourcent : une évolution statistiquement insignifiante.

Même chose pour l’épargne nationale — en pire. De 10%-12% environ dans les années 1970, le taux n’est plus que de 6,5% à peu près… A nouveau, pas de grand changement (sinon dans la mauvaise direction) depuis l’aventure Obama.

Le taux de croissance du PIB pour 2018 était quasiment identique à celui de 2015 — 2,9% environ. Les deux premières années de l’administration Trump, si l’on fait la moyenne, ont vu quasiment la même croissance du PIB que les deux dernières années de l’équipe Obama — 2,5% environ.

Notez que cette croissance était très chère, par ailleurs. L’équipe Trump ajoute 100 Mds$ par mois à la dette nationale. Cela génère une croissance de seulement 40 Mds$ par mois.

Un boulet à 2 000 Mds$

Durant sa campagne, Donald J. Trump avait promis de rembourser la dette nationale en huit ans. Personne n’y croyait, y compris le candidat lui-même.

A cette époque, l’urgence nationale qui a suivi le krach de 2009 — s’assurer que les élites ne perdent pas d’argent sur leurs investissements — était terminée.

Tout nageait à nouveau dans le beurre pour les riches. Mais l’équipe Trump a simplement continué ce qu’Obama avait commencé… et ajouté 2 000 Mds$ de dollars au boulet que se traînent les contribuables

A eux deux, Obama et Trump semblent avoir passé le pire accord économique de tous les temps.

Durant la période 1930-1940, également connue comme la Grande dépression, la dette gouvernementale US est passée de 17 Mds$ à 43 Mds$, une augmentation de 26 Mds$. Mais cela a produit pour 300 Mds$ de PIB annuel réel supplémentaire.

Durant la période 2008-2019, le PIB réel n’a augmenté que de 3 000 Mds$, pour un coût de 13 000 Mds$ de dette supplémentaires.

Techniquement, les autorités ont étatisé le capitalisme.

Les élites spéculent. Lorsqu’il y a des pertes, ce sont les classes moyennes qui les récupèrent… en tant que dettes.

1 commentaire

les dépenses de consommation augmentaient de 12% environ par an dans les années 70 car c’était la période de la stagflation, les prix augmentaient beaucoup plus rapidement