La Zone euro comporte de sérieux candidats à un défaut sur la dette publique. La normalisation de la politique monétaire par la BCE fait figure de doux rêve.

Pour certains commentateurs, il serait déjà trop tard : la BCE ne pourra pas revenir en arrière. Voyons quelles en sont les conséquences.

La Zone euro, condamnée à « gérer la crise » ?

Cet été, l’équipe de recherche de Natixis n’en finissait plus de se lamenter devant les piètres avancées en matière de gouvernance de la Zone euro. Voici ce qu’elle titrait le 13 juillet (1) :

Le problème est assez simple :

« L’absence de fédéralisme dans la Zone euro, l’absence de mobilité des capitaux entre les pays de la Zone euro provoquent et vont continuer à provoquer des crises à répétition dans la Zone euro […]

La Zone euro a su organiser la défense contre ces crises inévitables : quantitative easing et Plan Juncker pour soutenir la croissance, ESM pour prêter aux pays ou systèmes bancaires en difficulté, Target 2 pour continuer à transférer la liquidité d’un pays à l’autre.

Mais la Zone euro ne sait pas mettre en place les réformes institutionnelles qui éviteraient ces crises : budget de la Zone euro, Eurobonds. »

Au final, tant que la gouvernance n’aura pas été réformée dans le sens de la fédéralisation, « la répétition des crises est inévitable dans la Zone euro », estime l’équipe de recherche de Patrick Artus. Et il ne fait aucun doute qu’elle a raison.

Au mois d’août, Charles Gave déclarait d’ailleurs à ce sujet :

« Comme c’est en Europe qu’on a le plus manipulé et les taux de change et les taux d’intérêt – à cause de cette imbécilité de l’euro – il est tout à fait évident que la prochaine grande crise commencera en Europe. »

La situation est tellement dramatique que Natixis va jusqu’à préconiser (2) « l’obligation pour les banques d’investir dans un panier des dettes publiques de la Zone euro, et plus, comme aujourd’hui, essentiellement dans la dette publique de leur pays. Ceci permettrait de décorréler le risque souverain et le risque bancaire. »

Mutualiser la pourriture, ou quand l’union des faiblesses est censée faire la force. Je n’en rajoute pas, vous savez comment les utopies socialistes se terminent.

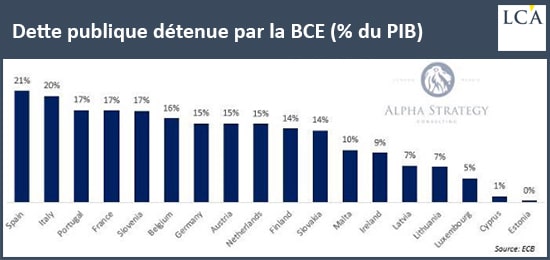

Par conséquent, malgré les velléités qu’elle a officiellement exprimées, on n’est sans doute pas près de voir la BCE se débarrasser des tombereaux de dettes publiques qu’elle a accumulés au fil des années. Si vous vous demandez pourquoi les taux longs sont si bas, la réponse figure ci-dessous.

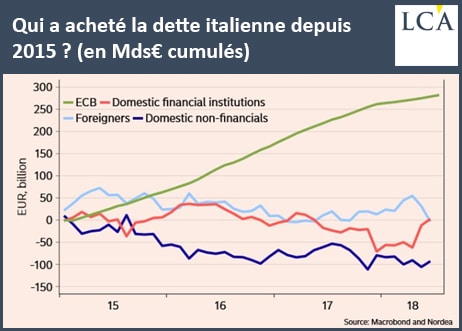

Voici un zoom sur l’Italie :

Comme vous pouvez le constater, à part à la BCE, cela fait plusieurs années que la dette italienne n’est plus en vogue sur les marchés…

Bruno Bertez conclut : « soit on trouve un stratagème accepté par les Allemands pour mutualiser, soit la correction sera sévère. »

Dans deux Flash Economie des 3 (3) et 6 juillet (4), Natixis en arrive à confier qu’ « avoir un processus de résolution des crises de la dette incluant une possibilité de restructuration de la dette est donc nécessaire. »

Comme le relève la banque, les élites dirigeantes de la Zone euro ne pourront pas avoir le beurre et l’argent du beurre :

« Il faut, en théorie, qu’il y ait restructuration de la dette s’il y a crise de solvabilité ; mais la réaction des marchés financiers à cette annonce peut être très déstabilisante. »

Natixis ne parle pas encore de jubilé, mais allez savoir, cela pourrait bien finir par arriver.

Quel avenir pour l’euro ?

D’ici les élections européennes de mai 2019, les choses ont le temps de bouger, tant sur le plan politique qu’économique et financier. Comme le relève Simone Wapler, ce n’est sans doute pas la France qui écrira le futur de la Zone euro :

« Que peut-il se passer après les élections européennes ?

– L’Italie met de l’eau dans son vin et se ‘grecquise’…

– L’Italie sort de l’union monétaire

– L’Allemagne sort de l’union monétaire

Dans les trois cas, l’euro va plonger. Peu importe l’issue politique, en fait. Qui à l’étranger voudra stocker de cette devise ? Soit les taux d’intérêt proposés sont minables car c’est la condition pour que l’euro survive ; soit les taux reflètent les risques de pays comme l’Italie, la Grèce, l’Espagne, le Portugal, la France et l’euro s’autodétruit. »

Je pense que c’est dans un premier temps l’hypothèse 1 (la BCE reprendra son programme d’achats d’actifs à la première difficulté) qui l’emportera, jusqu’au jour où un problème suffisamment épineux surgira (politique ou économique – gare à la prochaine récession), lequel remettra en cause la confiance que les marchés attribuent à la BCE.

Ce jour-là, l’hypothèse 2 se réalisera, et l’euro – en tout cas tel que nous le connaissons – disparaitra.

Un scénario alternatif dont rêve l’exécutif français est celui de l’Europe fédérale, mais nous avons vu qu’il n’est pas tout à fait au goût du jour. Les peuples ont tendance à « mal voter » ces derniers temps.

D’où l’importance de diversifier votre épargne dans des devises alternatives, notamment dans l’or, et dans les cryptomonnaies lorsqu’elles se seront rapprochées de la « vallée de la mort », comme l’a confirmé Incrementum dans la IVe édition de son Crypto Research Report publié le 3 octobre dernier.

[NDLR : Découvrez avec notre spécialiste comment investir profitablement dans cette nouvelle classe d’actifs.]