Les 2 600 Mds€ de création monétaire sont le prix du sauvetage de la monnaie unique, jusque-là. Si les tensions sur la dette en euro se ravivent, le QE reprendra.

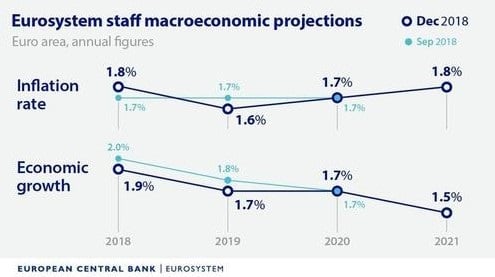

Lors de sa conférence de presse du 13 décembre 2018, Mario Draghi est revenu sur ses prévisions de croissance et d’inflation pour 2019, celles du mois de septembre s’étant avérées trop « optimistes ». Mais c’est l’annonce de la fin du quantitative easing de la BCE pour la fin décembre 2018 qui a fait la Une de la presse.

Cette résolution est-elle tenable, ou bien le président de la BCE en sera-t-il là aussi amené à revoir ses ambitions à la baisse ?

Ca y est, le programme de rachats massifs d’actifs d’obligations d’Etat entamé par la BCE en 2015, en dépit de l’esprit de l’article 123 du Traité de Lisbonne, a pris fin le 31 décembre dernier.

Simone Wapler expliquait :

« 2 600 Mds€ et quatre ans plus tard, la Banque centrale européenne […] annonce qu’elle va arrêter son faux-monnayage officiel. Cette somme correspond à plus du PIB de la France ».

Le moment est-il venu de crier « hourra » ? Pas vraiment.

Tout d’abord, les taux directeurs de la BCE resteront inchangés (à 0%) « au moins jusqu’à l’été 2019 », a prévenu Mario Draghi. On est donc loin d’une tentative de normalisation des taux à l’américaine. Depuis le 19 décembre, ce sont désormais 225 points qui séparent les taux directeurs de la Fed de ceux de la BCE.

Par ailleurs, Mario Draghi a précisé que la BCE prévoit de « continuer aussi longtemps que nécessaire à réinvestir la totalité des montants perçus à l’échéance des titres qu’elle détient, y compris lorsqu’elle aura commencé à relever ses taux d’intérêt », comme l’explique Le Figaro.

En clair, on va avoir droit à une « opération escargot », avec une BCE qui remplacera si besoin les titres expirant en cours de route. Par « si besoin », j’entends bien sûr « si les taux longs montent dangereusement ». En sachant que symétriquement, tout titre de dette publique que la BCE ne remplacerait pas diminuerait la demande d’autant…

Voilà le dilemme dans lequel se trouvent désormais nos compères de l’euro tour de Babel. A mesures « non-conventionnelles », problèmes « non-conventionnels » ! Tout cela en raison du parti-pris d’une monnaie unique qui n’a politiquement et économiquement pas lieu d’être.

[NDLR : Dans son dernier ouvrage En marche vers la faillite, Jim Rickards vous explique que les élites savent que le système monétaire et financier actuel est condamné. Jim vous révèle également comment elles entendent confisquer votre argent, comment vous en protéger et profiter des opportunités que la prochaine crise va susciter. Cliquez ici pour commander votre livre.]

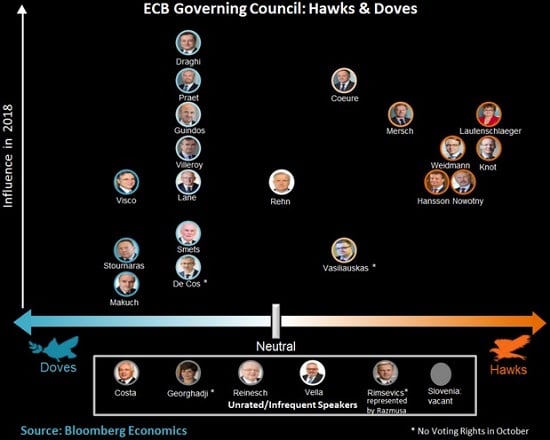

Comme l’explique Zero Hedge, compte tenu de la fragilité de l’euro et des marchés actions, Mario Draghi a soigneusement choisi ses mots pour que son annonce ne soit pas interprétée par la presse et les marchés comme trop hawkish (faucon), sur une ligne politique monétaire restrictive, mais plutôt dovish (colombe), sur une ligne politique monétaire accommodante.

Live : Mario Draghi explique à quel point la fin du QE est « dovish »

Conseil des gouverneurs de la BCE : Faucons et Colombes en 2018

Un QE à 2 600 Mds€ pour quel résultat ?

En confirmant la fin du QE, Mario Draghi a signifié qu’il ne croit pas à la récession. Nous avons vu que cette hypothèse prend pourtant corps.

Quoi qu’il en soit, le moins que l’on puisse dire, c’est que les 2600 Mds € de QE ont eu des vertus assez discutables sur l’économie de la Zone euro.

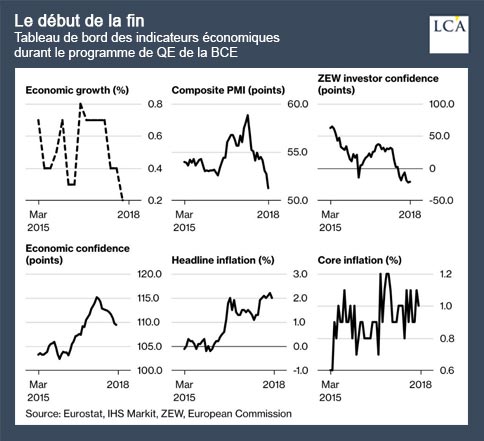

Le début de la fin

Comme l’a relevé Bloomberg (1) :

« Le pari de Draghi d’un QE à 2 600 Mds€ n’est pas encore gagnant car l’économie vacille. Les indicateurs économiques clés en Zone euro ne sont pas meilleurs qu’au début du programme, il suffit de regarder les indicateurs tout au long des points forts du programme de QE. La menace de déflation a été vaincue, mais l’inflation reste faible ».

Et encore le baril de pétrole est-il passé de 30 $ début 2016 à 70 $ mi-2018, ce qui relativise le succès de la BCE dans son soutien à l’inflation. Les indicateurs d’activité économique sont soit de retour sur les niveaux d’avant le QE, soit en forte détérioration.

En somme, faute de pouvoir s’attaquer aux causes des problèmes, la BCE s’est une fois de plus attaquée à leurs conséquences, en croisant les doigts pour que cela permette à la situation de se rétablir d’elle-même au fil du temps.

Outre le fait qu’elle n’est évidemment pas la plus efficace, cette stratégie n’est pas non plus sans avoir de regrettables conséquences. Puisque le déficit public était facilité, pourquoi l’éviter ?

Sur le plan économique, le QE de la BCE est un échec. Son unique succès est politique : il a permis de garder l’euro en vie.

Mais rien ne garantit que la banque centrale soit à nouveau en mesure d’assurer la pérennité de la monnaie unique lorsque de nouvelles tensions se feront jour sur les taux longs.