Le fossé entre l’industrie financière et l’économie réelle se creuse… et rien n’illustre ce fait comme la valorisation boursière actuelle d’Uber.

Par trois fois, le Dow a tenté de battre son sommet d’octobre 2018, à 26 800. Et par trois fois, il a échoué. Cette formation en « triple top » est mauvais signe. Elle prédit un marché baissier, dit-on.

Les dernières nouvelles de Reuters montrent que l’économie réelle s’affaiblit aussi :

« Les ventes au détail US ont connu une chute inattendue en avril, les ménages réduisant les achats de véhicules motorisés et d’une gamme d’autres produits, ce qui indique un ralentissement de la croissance économique après une hausse temporaire des exportations et des stocks au premier trimestre.

Cette modération de l’activité économique a été soulignée par d’autres données mercredi indiquant une chute de la production industrielle le mois dernier tandis que les fabricants, particulièrement dans le secteur automobile, écoulaient leurs stocks de marchandises invendues. La croissance ralentit à mesure que l’effet de relance des 1 500 Mds$ de mesures fiscales de la Maison Blanche s’efface ».

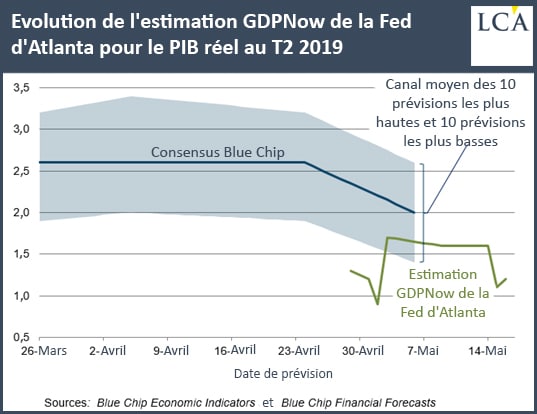

La Fed d’Atlanta prévoit désormais un net ralentissement de la croissance du PIB. CNBC nous en dit plus :

« L’indicateur GDPNow de la Fed d’Atlanta, sous étroite surveillance, marque un gain de 1,1% pour l’économie [américaine] au deuxième trimestre, selon une révision publiée mercredi. Cela suit un premier trimestre vigoureux qui a vu un gain de 3,2%, et est bien inférieur au sondage Rapid Update, de CNBC, qui met les estimations de suivi du PIB à 2% ».

Mais plus personne ne prête attention aux signaux d’alarme, de nos jours. C’est le principe même de la financiarisation – on sépare le monde réel du monde financier… puis on laisse les fantasmes et la fausse monnaie remplacer les faits et les vrais bénéfices.

La lumière s’est éteinte

Ces derniers jours, nous explorons les vraies causes des guerres commerciales américaines… et le virage des Etats-Unis vers les accords gagnant-perdant non-civilisés. La démocratie américaine était autrefois « une lumière pour le monde », avec l’importance qu’elle accordait à la liberté personnelle, au libre-échange et à une politique étrangère sur le principe du « vivre et laisser vivre ».

Difficile de dire à quel moment précis la lumière s’est éteinte. Aujourd’hui, les Etats-Unis ont les taxes douanières les plus élevées du monde développé, les contrôles aux frontières les plus stricts (avec Israël) et le plus gros budget de défense. Actuellement, personne – ni l’Iran, ni la Russie, ni la Chine – ne joue autant les gros bras que les Etats-Unis.

Pourquoi ? Pourquoi maintenant ? Telles sont les questions que nous nous posons. Nous y répondrons demain en vous emmenant dans un antique cimetière en Pologne – datant d’il y a plus de 4 000 ans.

Aujourd’hui, cependant, nous revenons en arrière de 30 ans seulement. C’est à ce moment-là que la financiarisation a vraiment pris de la vitesse.

Le put Greenspan

Lorsqu’Alan Greenspan a annoncé son fameux « put Greenspan » en 1987 – promettant aux investisseurs, dans les faits, que la Fed interviendrait si les actions chutaient trop bas –, le PIB américain était de 4 800 Mds$. Aujourd’hui, il est de 21 000 Mds$ – il a été multiplié par quatre. Le Dow n’était qu’aux environs des 2 000 points en 1987. Il est à 25 000 désormais – multiplié par 12.

En d’autres termes, le monde financier – mesuré par les cours des actions – s’est développé environ trois fois plus rapidement que l’économie réelle.

Nous savons pourquoi cela s’est produit : les autorités ont truqué la partie, fournissant à Wall Street des milliers de milliards de dollars de fausse monnaie, prêtée à des taux factices et artificiellement bas.

Ces manipulations durent depuis des années. Les investisseurs pensent qu’elles ne changeront jamais. Les actions peuvent baisser. Mais en cas de déroute boursière, Trump cèdera face aux Chinois… la Fed cèdera face à Trump… et les cours remonteront.

Ou pas.

Les licornes loin du monde réel

En attendant, les « licornes » montrent à quel point le monde de la finance et le monde réel sont désormais loin l’un de l’autre. Il y a quelques jours, Uber est entrée en bourse et a immédiatement vu disparaître 20% de sa valeur de marché.

Même après ce déclin, l’entreprise est censée valoir 69 Mds$. Le PDG a expliqué à ses employés et actionnaires que, même s’il y avait beaucoup de « possibilités » sur le marché, les investisseurs valorisent les actions en fonction « des profits qu’elles doivent générer dans le futur ».

Généralement, les investisseurs, étant des créatures tout à fait rigoureuses et astucieuses, multiplient simplement les profits actuels et s’attendent à ce que l’avenir suive plus ou moins la même voie.

Si Uber reste sur sa voie actuelle, cependant, elle finira dans le fossé… avec toutes les autres entreprises en faillite.

Elle ne génère pas le moindre profit – uniquement des pertes. Elle ne crée pas de richesse : elle la détruit, au rythme de quatre milliards de dollars par an, ce qui, avec un PER raisonnable de 10, met la valeur de l’entreprise à MOINS 40 Mds$.

Ce gouffre – entre la valorisation de 69 Mds$ établie par l’industrie financière et nos MOINS 40 Mds$ basés sur les revenues de l’économie réelle – sera comblé un jour.

Personne ne sait quand la correction viendra – mais elle devrait être amusante à regarder… de loin, par prudence.