La question du nucléaire revient sur le devant de la scène. Pour autant, la prudence reste de mise si vous voulez investir dans sa principale matière première, car l’uranium a déjà montré que son cours boursier ne se comporte pas toujours comme on l’attend…

Nous avons vu dans un précédent article que le nucléaire sera, quel que soit notre avis personnel à son sujet, une énergie amenée à se développer dans les prochaines années. Il n’existe tout simplement aucune autre source d’électricité capable de monter en charge suffisamment vite pour nous permettre de suivre la trajectoire de décarbonation dans laquelle nous nous sommes engagés.

Prenant acte de cet état de fait, la plupart des investisseurs pensent naturellement à l’uranium comme véhicule d’investissement pour profiter de l’essor du nucléaire. Il est vrai que la construction accrue de réacteurs et la prolongation régulière des centrales existantes viendra mécaniquement augmenter la consommation de ce métal radioactif.

Pour autant, son marché est plus complexe que celui des autres matières premières comme l’or, le platine, ou même le pétrole. Avant de vous précipiter sur les valeurs minières ou les ETF sectoriels, il est nécessaire de comprendre ce qui fait le marché de l’uranium.

Un combustible, mais pas uniquement

Comme le pétrole, le charbon ou le gaz naturel, l’uranium est un combustible. Son utilisation dans les centrales nucléaires est irréversible et, une fois qu’un atome d’uranium a subi une étape de fission, il n’est pas question de le recréer. Contrairement à l’or, recyclable à l’infini, il ne peut donc exister de filière de réutilisation de l’uranium. Tout au plus est-il possible de récupérer celui qui n’a pas encore été utilisé parmi les déchets radioactifs.

A cet égard, ce minerai se comporte comme une matière première non-recyclable et non-renouvelable. Chaque tonne « brûlée » dans une centrale doit être remplacée par une tonne sortie de terre, ce qui a un effet structurellement inflationniste sur le prix de l’uranium – ou plus exactement de l’octaoxyde de triuranium (U3O8) – qui s’échange sur les marchés.

Pourtant, la différence entre l’offre et la demande n’est qu’un facteur parmi tant d’autres dans le marché de l’uranium. Le prix de la livre ne fluctue pas qu’en fonction de la différence entre les flux miniers et la demande instantanée des consommateurs, mais aussi en fonction des stocks.

Pour comprendre à quel points ces derniers jouent un rôle prépondérant dans la fixation des prix, il faut revenir à l’histoire de l’énergie nucléaire.

Dans les années 1950, les centrales électriques à uranium n’étaient pas tant construites pour leur usage civil que par intérêt militaire pour l’un de leurs déchets : le plutonium.

Cet élément radioactif est en effet idéal pour réaliser des bombes atomiques de forte puissance. Dans un contexte de guerre froide, multiplier les centrales nucléaires civiles était le moyen le plus pratique pour en produire en grande quantité.

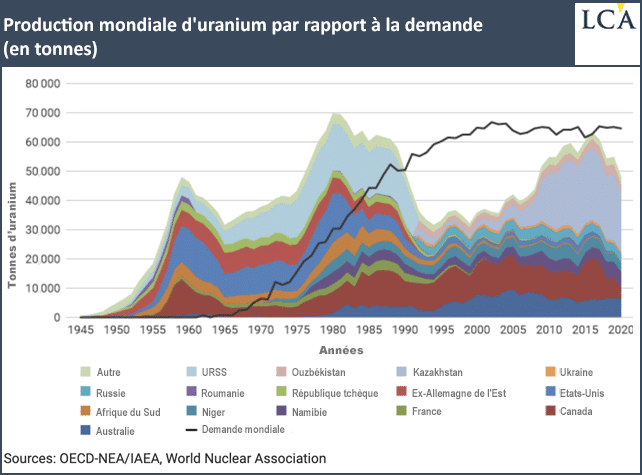

Pour les alimenter, la production d’uranium a rapidement augmenté et, dès les années 1960, le marché était excédentaire. Jusqu’aux années 1980, la production occidentale a réussi à répondre largement à la demande des réacteurs civils. Dans les années 1990, ce fut l’uranium provenant de l’ex-URSS qui répondit à la demande.

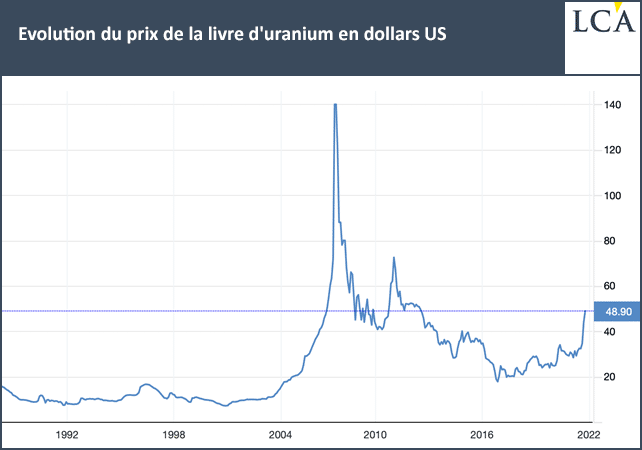

Les marchés changèrent de perception dans les années 2000, lorsqu’ils prirent conscience que les mines d’uranium étaient quasiment à l’arrêt et que les réacteurs en fonction allaient être de plus en plus nombreux. S’ensuivit un mouvement de panique durant lequel le prix de l’uranium fut multiplié par 13 entre 2003 et 2007.

Pour nombre d’opérateurs, l’avenir était tracé : le monde allait manquer d’uranium et aucun prix ne serait trop élevé pour ceux qui souhaitent rentabiliser leurs centrales. La réalité fut un peu différente : après la crise des subprime débuta un marché baissier qui dura dix ans. Corrigé de l’inflation, l’uranium devint moins cher que jamais.

Infographie : Tradingeconomics.com

Quel avenir pour l’uranium ?

Actuellement, le prix du minerai d’uranium est porté par la « bulle de tout ». Il a, à ce titre, connu une augmentation quasi verticale depuis la fin de la crise sanitaire, passant de 25 $ à 50 $ la livre depuis le début de la pandémie. Pour autant, y voir la naissance d’un super-cycle est prématuré. L’expérience des années 2000, où chacun voyait venir (avec de bons arguments) un squeeze entre l’offre et la demande, montre qu’il faut faire preuve de prudence avant de se précipiter sur cette matière première.

Cela fait, au bas mot, près de 30 ans que la production minière est inférieure à la demande théorique des réacteurs en fonctionnement, et le pic de prix des années 2000 a été atteint, paradoxalement, à une période où l’écart offre/demande se résorbait fortement.

Infographie : world-nuclear.org

Les opérateurs s’attendaient, durant la décennie 2010-2020, à ce que la différence entre l’offre et la demande couplée à l’arrêt des flux d’uranium « militaire » issu des démantèlements d’armes fasse de nouveau partir le prix à la hausse. Il n’en a pourtant rien été, et l’uranium a perdu la moitié de sa valeur sur la période.

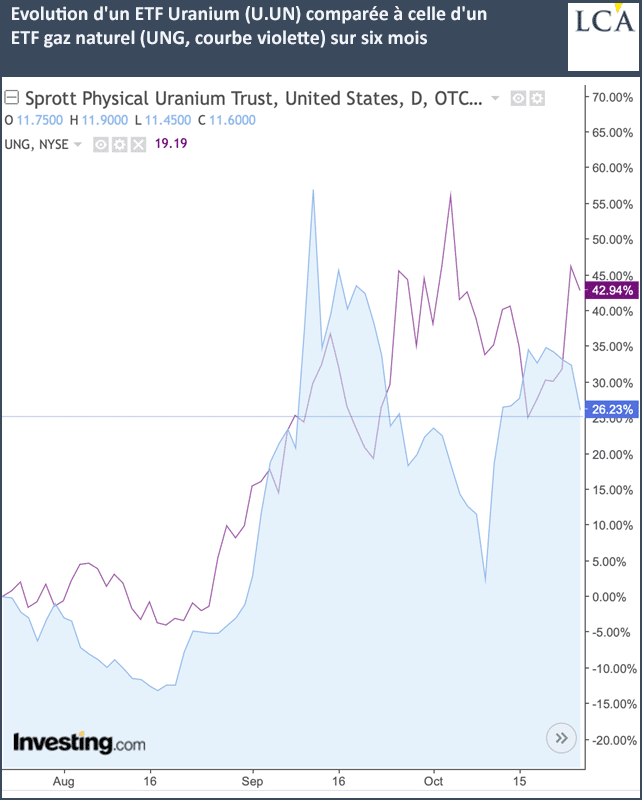

La hausse récente du prix de l’uranium n’est absolument pas due aux fondamentaux du secteur nucléaire, mais à l’engouement pour l’énergie dans son ensemble. Certes, la hausse de plus de 50 % entre fin juillet et mi-septembre est impressionnante… mais la comparer au marché du gaz naturel permet de la relativiser.

Infographie : Investing.com

Il est par conséquent trop tôt pour dire que l’uranium entre dans un nouveau super-cycle haussier. Tant que son cours sera corrélé à celui du pétrole et du gaz naturel, cela signifiera que les opérateurs n’anticipent pas une hausse du prix du minerai radioactif, mais de l’énergie dans son ensemble. Il est donc plus sûr, dans l’état actuel des choses, d’investir dans les entreprises qui produisent de l’électricité à partir d’uranium et leurs équipementiers. Pour ces acteurs, la croissance à venir a déjà été planifiée par les pouvoirs publics et l’effet de levier sur ces valeurs massacrées depuis 2011 promet d’être lucratif.