Nous sommes arrivés au bout de la phase qui a commencé en 2009… Mais attention, nous ne pouvons pas nous permettre de le dépasser !

Le soubassement de mon cadre analytique depuis 2009 – depuis mars 2009 exactement –, lorsque je suis redevenu haussier sur les marchés financiers est le suivant.

Je suis redevenu haussier sur les marchés à la mi-mars 2009, lorsque les autorités américaines ont abrogé les règles comptables – la FASB 157, je cite de mémoire – et ont autorisé les acteurs de la finance à avoir une comptabilité fausse, hédonique, avec des actifs financiers évalués selon leur convenance. Marked to fantasy !

Mon cadre analytique repose sur l’affirmation que ce jour-là, nous sommes entrés dans le Rabbit Hole d’Alice au pays des merveilles, dans le même univers que le Japon avait pénétré au début des années 90. Univers de mensonge et de kick the can, univers qui nécessite toujours plus de fausse monnaie et de baisse des taux d’intérêt.

Quand on entre dans cet univers, on n’en sort pas, parce qu’entre-temps, on crée des déséquilibres encore plus grands, et on monte une pyramide de plus en plus haute et plus fragile.

Cette pyramide est un Ogre, elle demande toujours plus d’aliments sous forme de monnaie, de liquidités, de baisse des taux, d’assurances et de Put ! Si l’Ogre n’a pas sa nourriture, il se fâche et toute explose ou implose, c’est comme vous voulez.

En un mot : on entre dans l’Hôtel California, on peut faire le check-in, mais on ne peut faire le check-out.

On a brûlé les vaisseaux, il est impossible de faire machine arrière.

En août 2020, les autorités monétaires ont fait monter les taux afin de lutter contre l’inflation des prix.

J’ai étudié leurs propos et suivi leurs déclarations, et j’en ai conclu qu’elles étaient conscientes du fait qu’elles ne pouvaient pas vraiment lutter contre l’inflation car si elles le faisaient, elles feraient s’effondrer la pyramide ; j’en ai conclu que les autorités allaient mener une politique cosmétique, Canada Dry, de lutte contre l’inflation ; c’est-à-dire, un simulacre.

Par chance, une grande partie de l’inflation des prix était temporaire, purement circonstancielle, car provoquée d’une part par les pénuries post-COVID liées à la rupture des chaînes d’approvisionnement, et d’autre part par l’injection massive de pouvoir d’achat afin de soutenir l’activité pendant la pandémie.

Ces deux facteurs d’inflation devant se résorber d’eux-mêmes, la Fed a monté, à juste titre, les taux – non pas pour lutter contre l’inflation, mais pour prouver qu’elle pouvait monter les taux, c’est-à-dire pour prouver sa crédibilité. Et l’autre raison de la hausse des taux était de se donner une marge, une possibilité de les rebaisser plus tard (d’une pierre deux coups).

L’inconnue de l’équation de la Fed est la suivante : une partie de l’inflation va disparaître toute seule, mais à quel niveau va s’établir l’inflation résiduelle ?

Elle a croisé les doigts en espérant que cette inflation résiduelle, après disparition des facteurs exceptionnels, serait proche des 2 ou 3%.

Quand la Fed a vu que le marché du travail avait un comportement tout à fait anormal avec des départs à la retraite massifs et une baisse de l’appétence pour le travail, la Fed a commencé à s’inquiéter. En effet, elle s’est demandé si l’échelle de perroquet de la vraie inflation, celle de la course prix/salaires, n’allait pas s’enclencher.

Elle a donc enclenché une nouvelle phase dans la politique. Il ne s’agissait plus de montrer sa crédibilité et de reconstituer les marges de manoeuvres, mais bel et bien de devenir restrictive, de réduire la demande finale et de peser sur le marché du travail pour créer un peu plus de chômage et lui rendre son « slack« .

Pour l’instant nous en sommes là : la Fed a besoin d’un certain succès dans sa politique de contractions de la demande ; elle a besoin d’un certain succès dans la reconstitution d’un volant de sous-emploi.

Mais en même temps, elle est arrivée au niveau critique, celui qui est le pivot de toute sa politique ; elle est au niveau ou la politique monétaire commence à mordre et à faire entendre quelques craquements alors que le marché du travail lui, n’a pas craqué. Il faiblit, mais donne encore des signes de force. Et en plus les syndicats se réveillent. Ils se réveillent plus ou moins et essaient de trahir leurs mandants, mais ceci est une autre histoire ; disons pour simplifier que le pouvoir des négociations des salariés se manifeste à nouveau.

Donc ma position est simple ; je récuse l’idée que nous soyons dans une nouvelle phase et dans un nouveau régime de politique monétaire. Nous ne sommes pas sortis du régime post-2009.

J’affirme que nous sommes allés au bout de l’ancienne, mais encore à l’intérieurs de l’ancienne, et que l’enjeu de la période est de savoir si oui ou non l’inflation des salaires va prendre le relais de l’inflation des marges bénéficiaires et poser à la Fed le grand dilemme : hausser vraiment et prendre le risque d’écroulement de la pyramide, ou arrêter là le resserrement et croiser les doigts passivement.

Les rendements obligataires sont-ils élevés ?

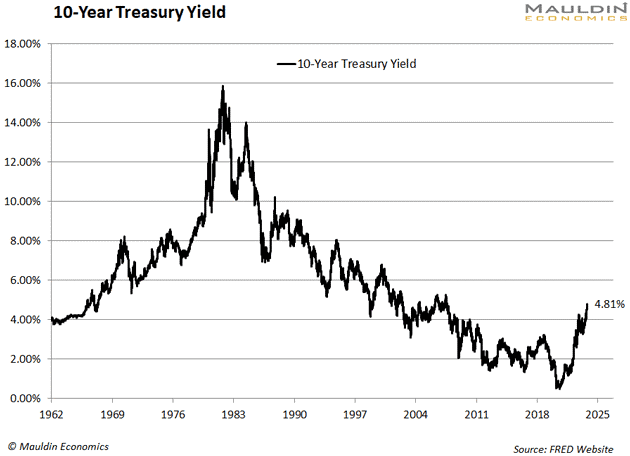

Les taux des bons du Trésor à 10 ans sont en hausse depuis août 2020. Mais si on observe l’histoire, on peut affirmer que les rendements sont encore relativement faibles.

Jetez un oeil à ce graphique des rendements du Trésor américain à 10 ans remontant à 1962. Les taux ont culminé à 15,59% en 1981.

Ce qui est étonnant, cependant, c’est leur récent taux de variation : ils sont en hausse de 24% cette année et de 825% depuis août 2020. La hausse des taux est devenue parabolique.

Pourquoi ? Parce que nous sommes entrés dans la phase décrite plus haut, à savoir que la Fed a décidé qu’il fallait aller vite, très vite s’opposer à la spirale salaires/prix et qu’elle sait que c’est une course de vitesse. Il faut aller vite pour monter les taux et faire en sorte que le mouvement social soit cassé. Si on traine, alors il y a risque pour la stabilité financière ; car la stabilité financière ce n’est pas seulement le niveau des taux, mais la durée pendant laquelle ils restent élevés. Il faut aller vite.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]