Le 10 décembre 2020, Christine Lagarde a expliqué pourquoi refaire encore plus de la même chose pour plus longtemps devrait marcher : bienvenue au PEPP !

Nous en parlions au mois de novembre : le Pandemic Emergency Purchase Program (PEPP) révolutionne la capacité d’action de la BCE.

Rappelons qu’avec ce QE « exceptionnel » annoncé le 18 mars, la BCE va encore plus loin qu’avec son QE « traditionnel » (le Public Sector Purchase Program, PSPP, réactivé en novembre 2019).

Elle abandonne en effet deux des règles cardinales sur lesquelles reposait jusqu’alors sa politique monétaire : la règle des 33%, et la règle du respect de la clé de répartition des Etats dans son capital. Ainsi l’institution de Francfort gère-t-elle elle-même le partage du risque en Zone euro, ce qui s’apparente à du fédéralisme monétaire déguisé.

Au départ doté d’une poignée de 750 Mds€, le PEPP, qui concerne les obligations du secteur public mais également sur les obligations du secteur privé, a vu son enveloppe portée à 1 350 Mds€ le 4 juin. A l’époque, le Conseil des gouverneurs de la BCE avait prévenu qu’il repousserait le terme des achats nets de ce programme « au moins [à] fin juin 2021 » et « dans tous les cas […] jusqu’à ce qu’il juge que la crise du coronavirus est terminée. »

Et puis, sans surprise, après six mois sans nouvelle mesure, la réunion de politique monétaire du Conseil des gouverneurs du 10 décembre a été l’occasion de remplir à nouveau le bol de punch à ras bord.

Le soutien de la BCE aux Etats assuré jusqu’en 2023 : « et pour 500 Mds€ de plus »…

Le consensus des économistes a tapé dans le mille : comme attendu, ce sont bien 500 Mds€ supplémentaires qui sont venus renforcer le PEPP. La puissance de frappe du programme d’urgence a donc été portée à 1 850 Mds€.

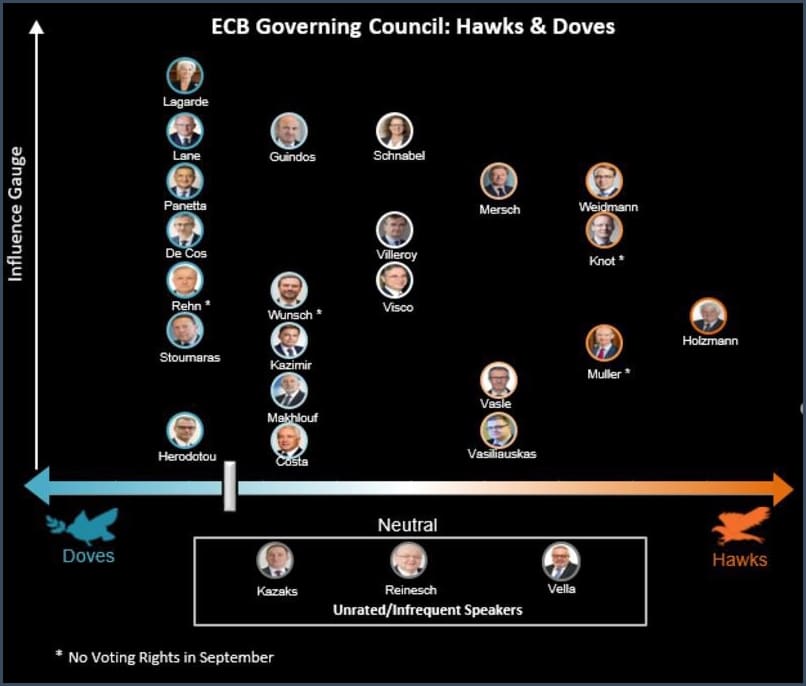

Deux nouvelles dates à retenir : mars 2022, pour l’horizon des achats d’actifs, et fin 2023 « au moins », pour la limite de réinvestissement des titres à leur échéance. Le PEPP a donc été prolongé de neuf mois. Il s’agit apparemment d’un compromis entre ceux qui souhaitaient rallonger ce dispositif de six mois et ceux qui préféraient douze, la « chouette » française ayant conduit les colombes et les faucons à se rejoindre au milieu du gué.

Faucons et colombes au sein du Conseil des gouverneurs de la BCE (septembre 2020)

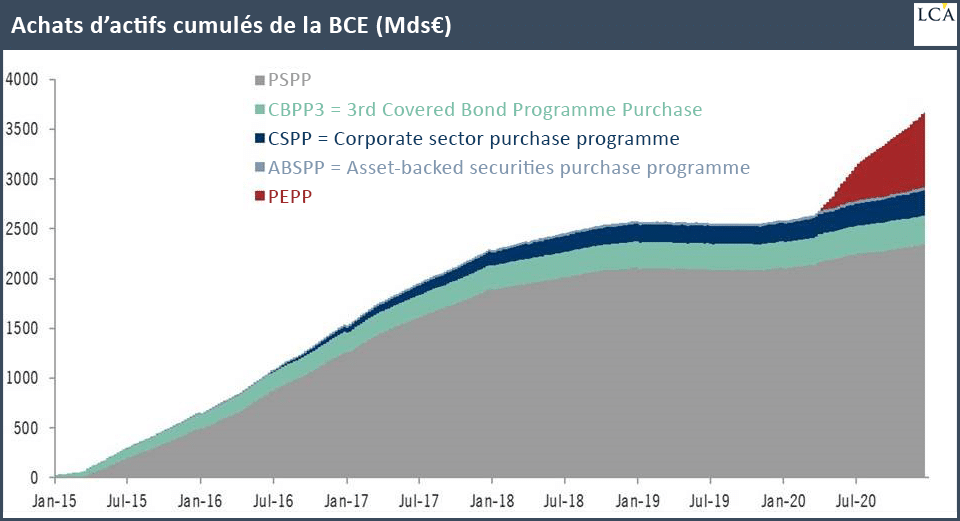

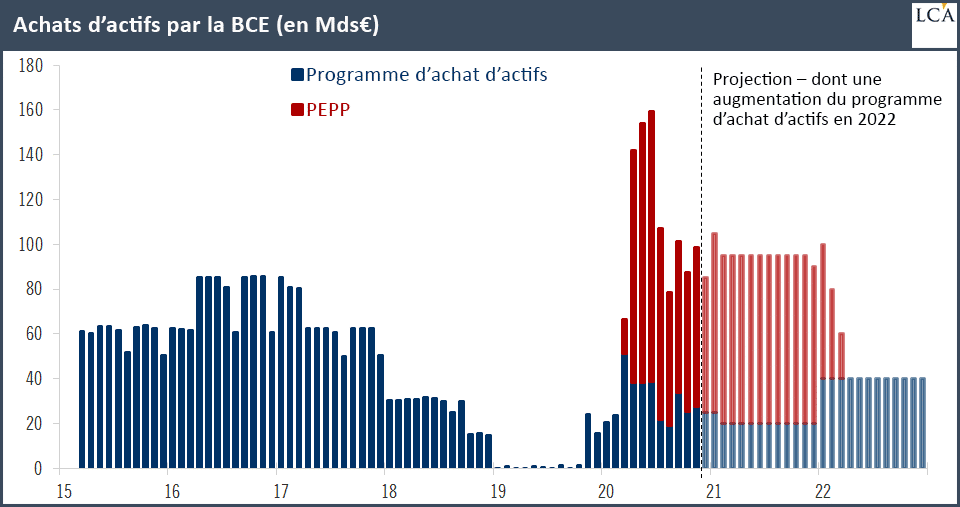

A mi-décembre, les achats d’actifs cumulés de la BCE depuis 2015 se montaient à 3 668 Mds€, comme en atteste ce graphique de Frederik Ducrozet, stratégiste chez Pictet Wealth Management.

Les achats effectués dans le cadre du seul PEPP représentent 752 Mds€, soit deux milliards d’euros de plus que son enveloppe initiale.

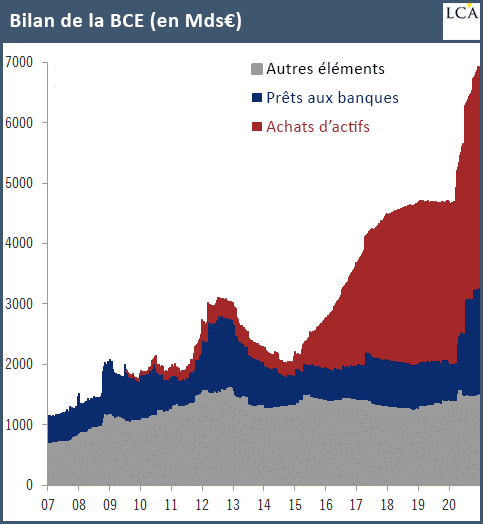

Ces 3 668 Mds€ correspondent à la partie à la partie rouge de cet autre graphique de Frederik Ducrozet, lequel représente le bilan de la BCE en milliards d’euros à début décembre. La partie bleue correspond quant à elle aux prêts accordés aux banques de la Zone euro, dont je vous parlerai dans un prochain billet.

Quels rythmes d’achats en 2021 pour le PSPP et le PEPP ?

Niveau intensité des achats, le PSPP a « été maintenu à son rythme actuel de 20 Mds€ par mois, sans donner d’horizon de temps », rapporte le site MoneyVox. On a tout de même un indice sur l’échéance de ce programme puisque le communiqué de la BCE indique ceci :

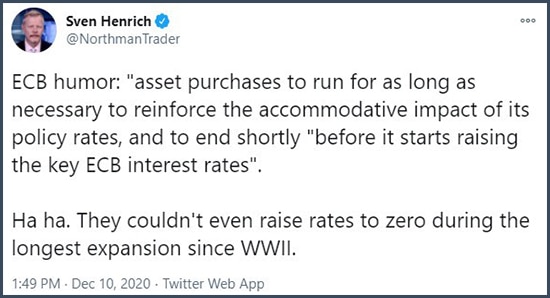

« Humour à la sauce BCE : ‘[Le Conseil des gouverneurs continue de s’attendre à ce que] les achats d’actifs durent aussi longtemps que nécessaire pour renforcer l’impact accommodant de ses taux directeurs, et prendront fin peu de temps avant qu’il ne commence à relever les taux directeurs de la BCE’.

Ha ha. Ils n’ont même pas été capables de relever les taux à zéro pendant la plus longue expansion économique depuis la Seconde guerre mondiale. »

Pour ce qui est du PEPP, Christine Lagarde n’a donné que très peu de détails au sujet des modalités d’achats d’actifs à venir, que ce soit au niveau de leur rythme ou des titres ciblés.

Sur Capital, Bastien Drut explique que la présidente de la BCE a néanmoins sous-entendu ceci :

« [La] façon dont les achats étaient effectués allait changer : le volume d’achats ne serait désormais plus défini à l’avance mais serait calibré pour ‘préserver des conditions de financement favorables durant la période de pandémie’. L’idée serait visiblement que le rythme des achats pourrait évoluer d’un mois sur l’autre en fonction de certaines variables (taux de prêt aux entreprises, taux souverains, taux des obligations corporate, volume de crédit bancaire octroyé au secteur privé). »

Et le stratégiste chez CPR Asset Management de conclure :

« Cela ressemble à un contrôle de la courbe des taux et des primes de risque qui ne dirait pas son nom. L’administration du marché d’obligations par la BCE va donc rentrer dans une nouvelle phase. »

La relative discrétion de Christine Lagarde n’interdit pas de se livrer à un calcul de coin de table.

Selon les chiffres de la Commission européenne, le déficit public cumulé des Etats membres de la Zone euro en 2021 devrait avoisiner les 760 Mds€.

En face de cela, au 31 décembre 2020, il restait grosso modo 1 050 Mds€ dans l’enveloppe du PEPP que la BCE pourra « investir » sur 15 mois (jusqu’en mars 2022), soit en moyenne 70 Mds€ de puissance de feu disponible par mois. Ajoutez à cela les 20 Mds€ mensuels du PSPP et nous arrivons à 90 Mds€ d’achats d’actifs par mois.

C’est grosso modo ce que prévoit Frederik Ducrozet pour l’année à venir, le PEPP ayant selon lui vocation à s’éteindre à l’issue du premier trimestre 2022 pour laisser le champ libre à un PSPP qui pourrait être doublé en début d’année.

Source : @fwed sur Twitter

Source : @fwed sur Twitter

Bienvenue dans le monde merveilleux de la TMM où la dette n’est plus un problème !

Quoi qu’il en soit, avec un delta de 290 Mds€ entre le surcroît de dette émis en 2021 par les Etats membres de la Zone euro (760 Mds€) et la capacité d’action de la BCE jusqu’à mars 2022 (1 050 Mds€), le Conseil des gouverneurs de la BCE a prévu large et ses intentions sont claires – tout aussi claires que le rapport de force entre le clan des « faucons » et celui des colombes.

Pour ce qui est de l’année qui vient de s’écouler, Bastien Drut rappelle ceci :

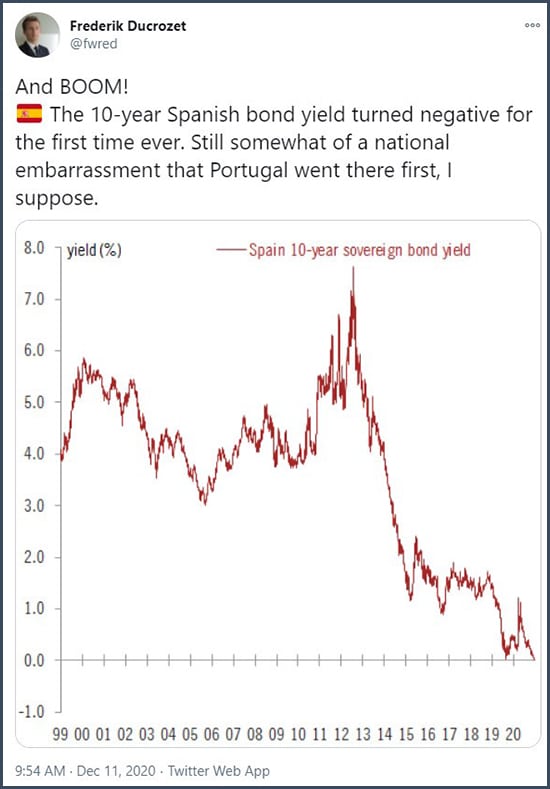

« Les achats de dette publique par l’Eurosystème dépassent actuellement les émissions des Etats pour quasiment tous les pays. C’est très clairement cela qui a permis aux spreads des pays du sud de fortement se contracter et aux taux à long terme français et allemands d’aller un peu plus loin en territoire négatif sur les six derniers mois. »

Sans parler des « belles surprises » espagnoles et portugaises du mois de décembre…

11 décembre : « Et BOOM ! Le taux d’intérêt des obligations espagnoles à 10 ans est devenu négatif pour la toute première fois. Sans doute un peu gênant pour l’Espagne que le Portugal l’ait précédée, je suppose. »

Mission accomplie ! Les marchés ont bien reçu le message de la BCE au sujet de son engagement à maintenir les taux aussi bas que possible et à faire en sorte que les obligations de la Zone euro restent un investissement tout ce qu’il y a de plus « sûr ».

Voilà pour le « recalibrage » des instruments de Francfort visant à soutenir les déficits publics dus aux confinements et à la gabegie publique habituelle des Etats cigales. Telle Pac-Man dans le mythique labyrinthe de Namco, la BCE continue de gober un maximum de titres apparaissant sur le marché secondaire des dettes publiques de la Zone euro, et elle n’est pas près de s’arrêter.

La cavalerie financière continue, le Conseil des gouverneurs se tient prêt à accélérer la cadence si nécessaire, et les records de taux sur les titres de dettes publiques vont sans doute continuer de tomber.

« On craint de plus en plus que les marchés obligataires européens ne soient effectivement court-circuités par un acheteur unique et dominant : la Banque centrale européenne »

Ce n’est pas tout.

La BCE a également « continué à faire plus de ce qui ne fonctionne pas » au niveau d’une autre catégorie d’agents économiques dont je n’ai pas eu l’occasion de vous parler depuis mi-2019 : le secteur bancaire de la Zone euro.

10 décembre 2020 : « En direct : Christine Lagarde explique comment cette fois-ci ça va marcher avec plus de la même politique »

Voilà de quoi nous occuper le temps de quelques billets !