En parallèle de marchés financiers qui chutent depuis des mois, l’idée que le monde entre en récession gagne du terrain. Doit-on s’attendre à un éclatement similaire à celui de la bulle des dot-com ?

Cela fait quelques semaines que les marchés financiers sont marqués par une débandade généralisée. Rien n’y personne n’en sort indemne. Même l’or baisse.

La liquidité se réduit, et le cash semble redevenir supérieurement désirable. Quand les actions, les obligations et l’or baissent en synchronie c’est généralement parce que le sous-jacent qui sert à acquérir des actifs, le cash et les liquidités, deviennent plus rares.

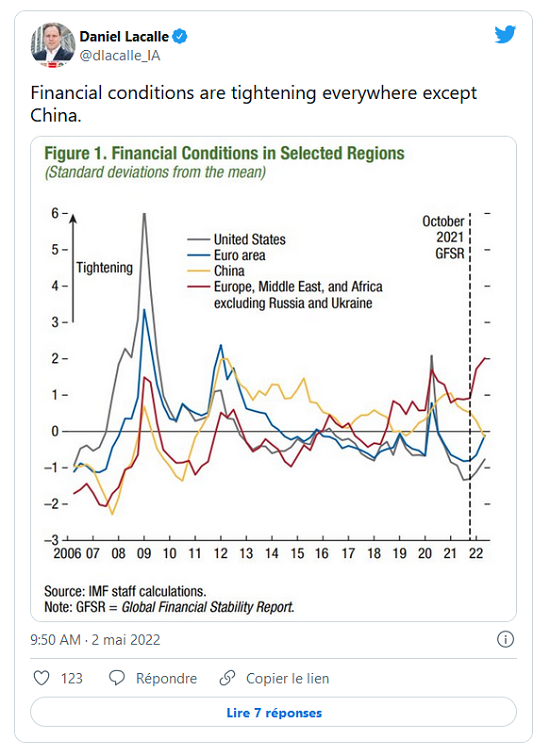

Les conditions financières se resserrent partout.

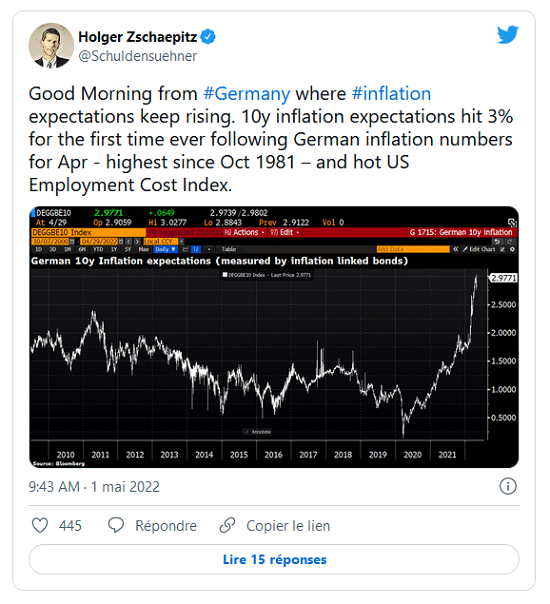

L’or baisse, malgré le maintien à un niveau élevé des anticipations d’inflation, même en Allemagne. Le recul du métal est certainement lié à des problèmes de liquidité et de réduction du leverage.

1er mai : « Bonjour d’Allemagne où les attentes d’inflation continuent d’augmenter. Les attentes d’inflation sur 10 ans viennent d’atteindre 3% pour la première fois de l’histoire, suite aux chiffres de l’inflation d’avril – les plus élevés depuis octobre 1981 – et une hausse de l’indice du coût de l’emploi US. »

La technologie, locomotive de la baisse

La technologie a cessé d’être un mirage de refuge ; elle est la locomotive de la baisse. Non seulement elle est chère mais elle est valorisée pour la perfection… or la perfection a disparu car les revenus réels de la technologie stagnent. C’est un îlot de résistance psychologique qui se dérobe sous les pieds des opérateurs.

En désespoir on a beau essayer de faire donner la garde et annoncer, voir trompeter que Warren Buffett achète, mais cela ne suffit pas … pour le moment, en tous cas.

Warren est précurseur : dans les chutes, sa fonction est de faire croire que l’on arrive à un palier et qu’il y a de la « valeur fondamentale » dans le marché. A lui tout seul, Warren vaut un syndicat de soutien du PPT !

Mais la chute des actions des GAFAM est validée par les chiffres économiques. Elles en prennent un coup, le nuage crève, le réveil est sanglant.

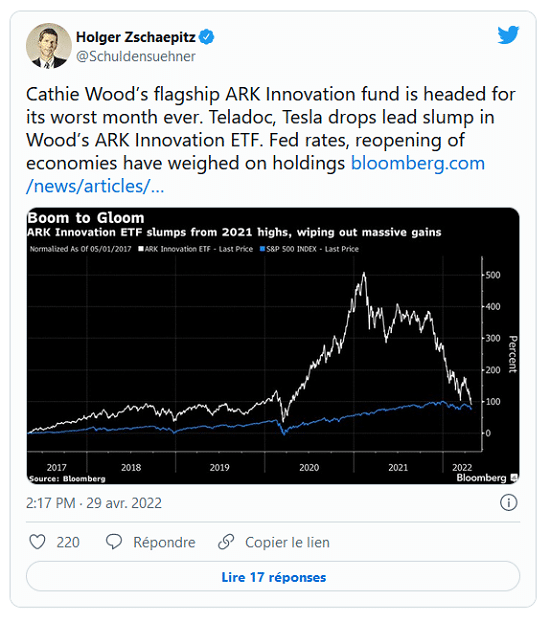

L’opération de Musk sur Twitter agit dans un sens négatif, car « le capital anti-Musk » (comme Bill Gates) attaque Tesla, ce qui le fait baisser en Bourse, et met en danger de nombreux fonds surexposés comme ARK. Cela a donc un effet de boule de neige.

29 avril : « Le fond ARK Innovation de Cathie Wood vit son pire mois de son existence. La chute de Teladoc et Tesla provoque une rechute de l’ETF. Les taux de la Fed et la réouverture des économies a pesé sur les valeurs qu’il détient. »

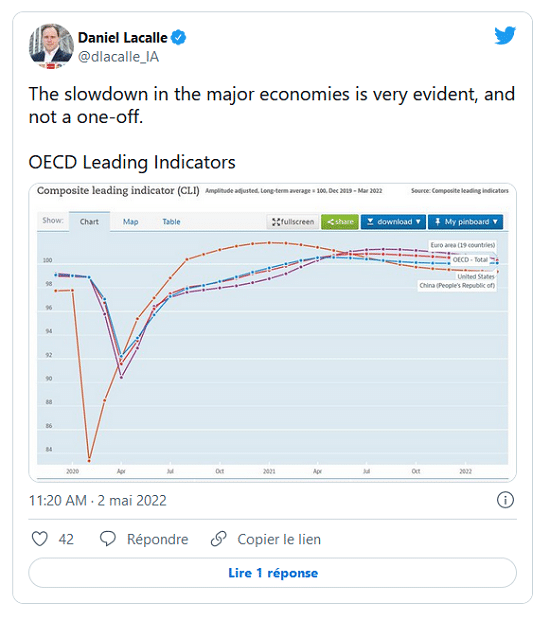

L’idée que le monde entre en récession gagne du terrain, et pas seulement chez les Cassandre comme Snider ou Rosenberg. Les institutions internationales s’y mettent. Ci-dessous, les indicateurs avancés de l’OCDE :

2 mai : « Le ralentissement dans les principales économies du monde est très clair, et pas quelque chose de ponctuel. »

On annonce également une nouvelle tentative européenne de se tirer une balle dans le pied…

L’UE serait en effet en train de se mettre d’accord sur un embargo pétrolier !

Toujours, c’est comme avant

En parallèle, le Nasdaq 100 a chuté de 3,8% la semaine dernière, portant les pertes de 2022 à 21,2%. La dynamique de la technologie rappelle de manière alarmante l’épisode de l’éclatement de la bulle de 2000. Le flux massif apparemment irrépressible de la finance spéculative s’est maintenant inversé, déclenchant un resserrement accéléré des conditions financières pour une industrie gonflée qui s’est crue pendant des années à l’abri de tout retournement économique et financier.

Une fois de plus, ceux qui, comme moi, ne cessent de répéter que « toujours, c’est comme avant » et que l’histoire se répète, ont encore eu raison.

Les technologiques ont longtemps été valorisées sur la base de concepts fumeux inventés pour les besoins de la cause du marketing boursier, et comme à chaque fois depuis les 60 ans que je travaille en Bourse, ces concepts entrent en collision avec la réalité et c’est la réalité qui gagne.

Tout ce que l’on dit dans la presse n’est que prétexte, au mieux, catalyseur. Ce qui gouverne c’est le fond. La production de monnaie et de crédit gratuit, la disparition des occasions d’investissements raisonnables ont suscité une frénésie spéculative auto-entretenue ; et l’auto-entretien a cessé dès que la perspective du tarissement de l’argent gratuit été confirmée.

« Amazon a reconnu qu’une frénésie d’embauche et de construction d’entrepôts pendant la pandémie est en train de rattraper l’entreprise » : les poids lourds tels qu’Amazon et Netflix ne sont que les entreprises les plus évidentes, parmi celles qui ont dépensé énormément sans s’inquiéter pour les profits. L’embauche facile et la construction d’investissements excédentaires font partie de l’histoire de toutes les manias.

Pourtant, le risque dominant pour l’industrie aujourd’hui est un robinet d’argent fermé, forçant à une réduction drastique des dépenses du style 2000-2002… ce qui devrait se propager en chaîne, de l’infrastructure technologique aux dépenses publicitaires. La super-industrie, considérée il y a encore quelques mois comme invulnérable, est aujourd’hui sur une trajectoire de collision avec une réalité qui s’oriente vers le pire.

La folie renversée

Les bulles spéculatives éclatent parce que les conditions financières se resserrent rapidement. C’est la fameuse transitivité, la réversibilité de toute mania.

Et je vais plus loin que les firmes, je remonte toute la chaîne : je soutiens que la détention de ces firmes, c’est-à-dire de ce que l’on croit être leur capital, est une détention en levier, une détention fictive. Le capitalisme est devenu tuyau de poêle : là où l’on croit qu’il y a des fonds propres, il n’y a que des dettes.

Le système a produit des fonds propres à crédit, en cavalerie, comme ce fut le cas dans la grande crise japonaise des années 1980, crise dont le Japon n’a toujours pas guéri. Une quantité épouvantable de faux diamants et de paillettes en toc sera exposée.

Dans la décapitalisation en cours et dans les destructions en chaîne des collatéraux et des gages, les institutions financières sont particulièrement exposées, partout dans le monde. Les valeurs qu’elles ont à l’actif de leur bilan sont fausses, de plus en plus non liquides. Mais, en plus, l’inflation et la hausse des taux d’intérêt les détruit mathématiquement.

La finance s’auto-détruit tout comme elle s’est enrichie et gonflée mathématiquement dans la phase euphorique de baisse des taux du cycle du crédit.

Nous sommes dans la situation que redoutait tant Greenspan : les acteurs systémiques sont engorgés jusqu’au cou. Personne sur qui se dégager, puisque la banque centrale elle-même est à la vente des actifs de son bilan, ou du moins ne les augmente plus.

C’est un colossal problème : la Fed va entamer sa première véritable campagne de resserrement depuis 1994, mais les marchés boursiers, eux, sont déjà sont déjà au bord de l’illiquidité, de la dislocation et de la panique. C’est au moment où les marchés ont besoin du put que les conditions empêchent de le faire jouer. Ce que nous avons toujours et régulièrement expliqué : le put, c’est une assurance inondation contractée dans une période de grande sècheresse.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]