Les risques de récession augmentent, mettant en danger les belles prévisions des banques centrales. Dans ce contexte, l’or et les minières tirent leur épingle du jeu.

Récapitulons la situation telle que décrite par Ronald-Peter Stöferle et Mark J. Valek (S&V) dans la nouvelle édition du rapport d’Incrementum, In Gold We Trust.

Comme nous l’avons vu hier, les banques centrales de la planète vont sans doute rapidement ouvrir les vannes du crédit… mais à quel prix ?

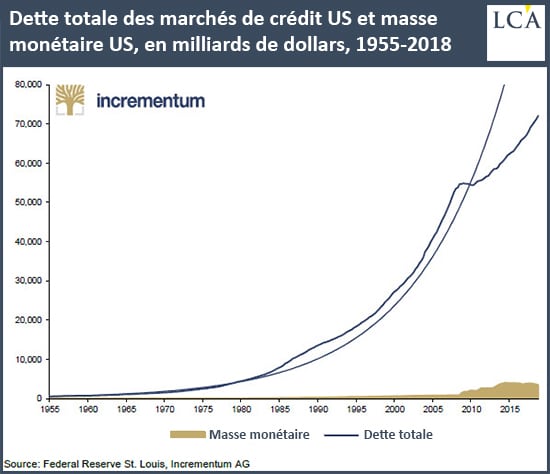

Aujourd’hui, les Etats-Unis se trouvent dans ce qui est en passe de devenir le cycle de croissance le plus long de leur histoire, laquelle croissance a été continuellement financée par le crédit rendu possible par les quantitative easings de la Fed.

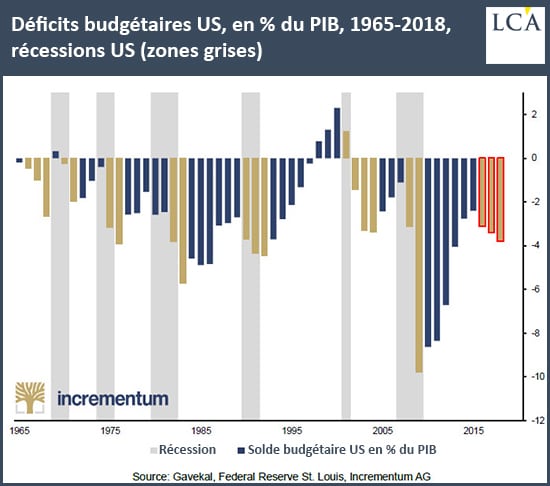

Au niveau de l’Etat fédéral, le déficit budgétaire est certes allé en se réduisant entre 2010 et 2015, mais son niveau s’est accentué au cours des trois années qui ont suivi : c’est une situation jusqu’à alors inconnue dans l’histoire américaine en période de croissance. L’Etat fait donc tout son possible pour maintenir la croissance américaine à bouts de bras.

Toute hausse significative des taux est exclue compte tenu de l’état de zombification avancé des agents économiques qui ont pu s’endetter massivement à taux bas, tant au niveau public que privé.

« La part élevée d’obligations corporate notées BBB constitue un risque potentiel pour la stabilité des marchés financiers américains », écrivent S&V. L’économie américaine est aujourd’hui assise sur une gigantesque bulle de crédit.

En face de cela, nous avons un président qui mettra tout en œuvre (accroissement du déficit budgétaire et pression sur la Fed pour qu’elle revienne à une politique monétaire accommodante) pour repousser tout risque de récession au-delà des élections de novembre 2020. Par ailleurs, ses opposants sont eux aussi de grands partisans d’une politique laxiste sur les plans budgétaire et monétaire.

Face à ce tableau, S&V tirent la sonnette d’alarme

« Les risques de récession sont nettement plus élevés que ceux actualisés par le marché. En cas de ralentissement, il faut s’attendre à des taux d’intérêt négatifs, à un nouveau round de QE et à la mise en œuvre d’idées encore plus extrêmes en matière de politique monétaire (par exemple, la TMM). »

La mise en œuvre de telles politiques conduira in fine les marchés à progressivement « retirer la confiance qu’ils portent aux devises traditionnelles ».

S&V reprennent :

« La solidité économique des Etats-Unis – et donc du dollar américain – ne deviendra apparente que lors de la prochaine crise. Nous sommes convaincus que la confiance sans bornes dans le moteur économique américain et le dollar américain pourrait commencer à s’effriter au cours des prochains mois. »

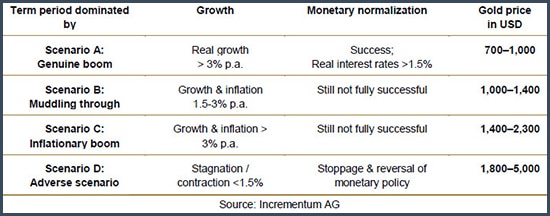

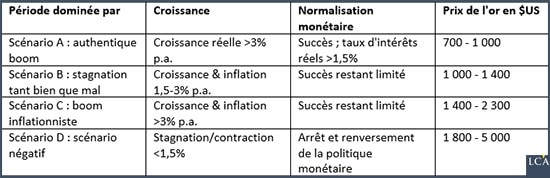

Pour la troisième année consécutive, S&V concluent leur analyse en nous proposant quatre scénarios à horizon novembre 2020 :

Comme ils l’indiquent :

« Le scénario B [taux de croissance et d’inflation compris entre 1,5 et 3% par an et une incapacité à normaliser complètement la politique monétaire, NDLR] est toujours celui dans lequel nous nous trouvons. La confiance dans les Etats-Unis en tant que locomotive économique mondiale est encore là, même si elle a clairement été testée au quatrième trimestre 2018. Cette dégringolade [des marchés actions] nous a rappelé une fois de plus à quelle vitesse l’humeur des marchés peut changer. »

Au final, « la question cruciale est la suivante : la normalisation monétaire a-t-elle échoué ? »

Reste à déterminer jusqu’où le cours de l’or pourrait monter si la réponse à cette question s’avère positive.

Quels objectifs en termes de prix sur le métal jaune, une fois que la confiance commencera à vaciller ?

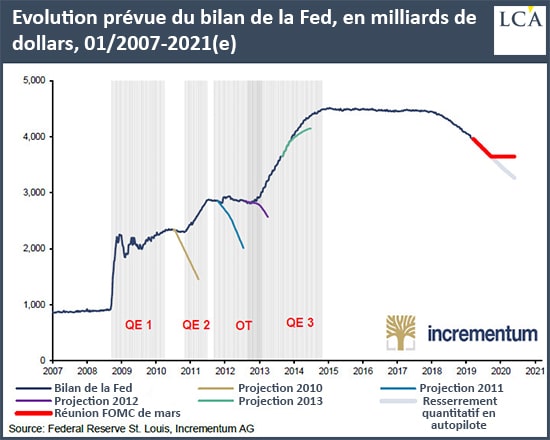

Au vu de la feuille de route de la Fed en termes de réduction de la taille de son bilan (c’est-à-dire de la remise sur le marché de titres financiers qu’elle a en portefeuille), voici ce qu’écrivent S&V :

« Nous maintenons notre opinion selon laquelle le climat social, la dynamique économique et le déroulement du débat public laissent penser que la Réserve fédérale amorcera un revirement de politique monétaire avant la prochaine élection présidentielle de novembre 2020. Ce retournement, et probablement même sa simple annonce, a de fortes chances d’être le déclencheur qui fera monter le prix de l’or au-dessus de la zone de résistance psychologiquement importante des 1 360 – 1 380 $US. Si ce repère est dépassé, un prix de l’or supérieur à 1 800 $US semble être à portée de main. »

Florian Grummes, leur collègue de Midas Touch Consulting (qui intervient depuis plusieurs années dans le rapport IGWT pour présenter sa vision technique de l’or en dollar), voyait bien le cours du métal jaune faire un plus bas durant l’été avant de franchir cette fameuse résistance.

Voici l’analyse qu’il nous proposait cette année :

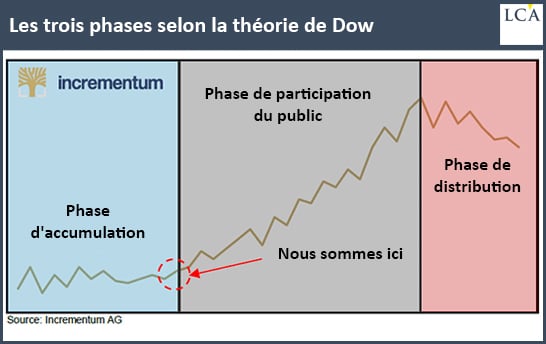

« Une attitude patiente jusqu’au creux qui devrait se dessiner cet été semble souhaitable. Si la résistance à 1 360 est finalement outrepassée, le prochain objectif de prix est de 1 500 $ d’ici le printemps 2020. A notre avis, le prix de l’or est à la charnière entre la phase d’accumulation et la phase de participation. La demande des investisseurs est le facteur clé du prix. Le franchissement du Rubicon technique à 1 360 suscitera un intérêt accru de la part des investisseurs institutionnels. »

Comme nous l’avons vu, cette résistance a finalement été franchie peu de temps après la publication du rapport.

Si Stöferle, Valek et Grummes ont raison, les investisseurs positionnés sur l’or physique ont de très beaux jours devant eux.

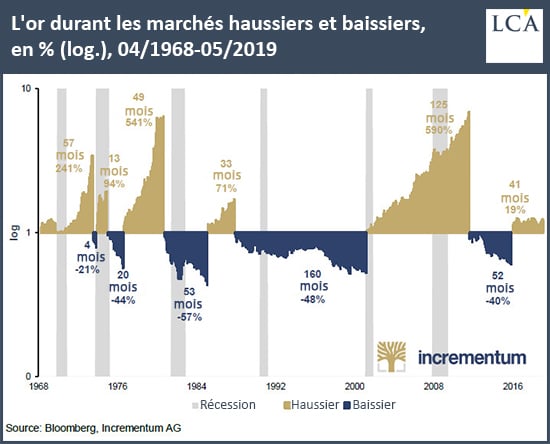

Si l’on s’en remet à son prix relativement aux actions US, l’or a en effet une sacrée marge de progression.

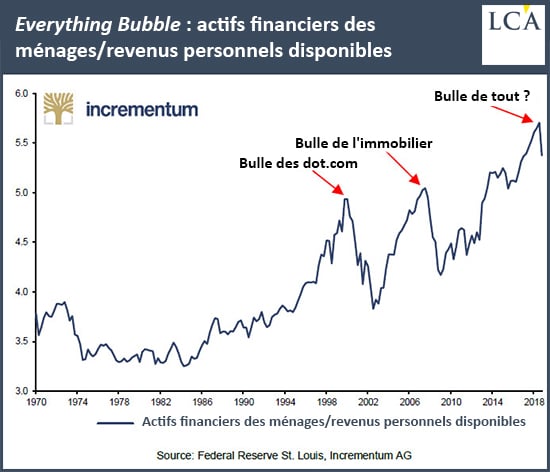

Malgré la dégringolade des marchés actions au quatrième trimestre 2018, nous nous situons toujours dans ce que Jesse Felder a appelé l’« Everything Bubble » (que l’on peut traduire par la “bulle de tout” ou la “bulle universelle”).

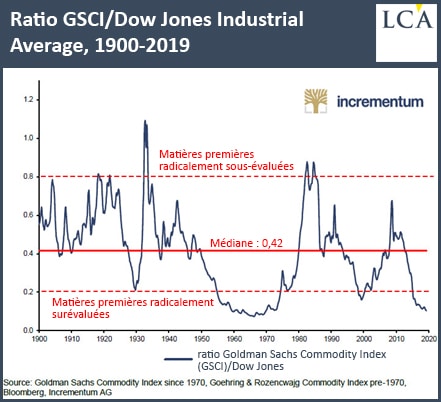

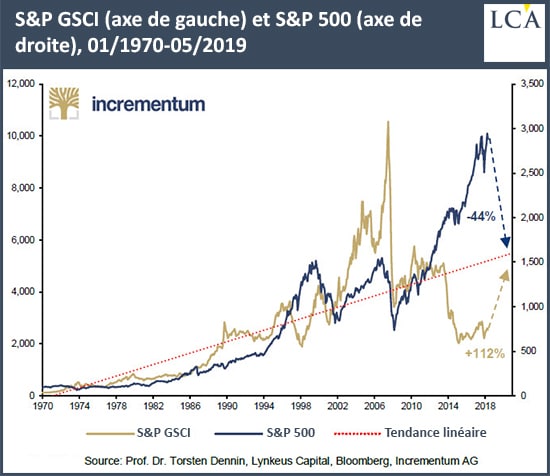

Comme vous le savez, les marchés actions américains sont les plus symptomatiques de cette bulle alors que les commodities (matières premières) en sont exclues – d’où leur extrême sous-évaluation par rapport à leur moyenne historique.

« Pour revenir à cette ligne de tendance [cf. graphique-ci-dessous, NDLR] – ce qui se produit en moyenne tous les six à huit ans – le S&P devrait baisser de 44% et le GSCI augmenter de 112% », constatent S&V. « Malgré l’effondrement provisoire des actions au quatrième trimestre 2018, l’or n’a jamais été aussi bon marché par rapport aux actions depuis plus de 50 ans », précisent-ils.

Pour S&V, « nous avons atteint le creux du creux des prix des commodities en février 2016 ». Cela en fait « une opportunité anticyclique pour les investisseurs contrariens dotés de nerfs d’acier et positionnés sur un horizon d’investissement à long terme ».

Si vous comptez prendre position sur ce secteur, soyez néanmoins conscient que, selon S&V, le retour du marché haussier attendra sans doute la « faiblesse du dollar américain » et/ou la mise en œuvre de la TMM.

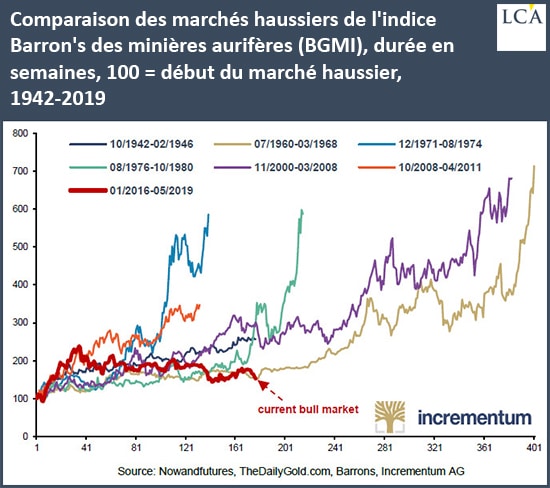

Un bref mot sur les minières, vu que je n’y dédierai pas cette d’article spécifique cette année, ce que nous expliquaient S&V l’année passée restant d’actualité. Comme le rappellent nos deux Autrichiens :

« L’atmosphère des conférences autour du secteur minier continue de ressembler à une fête d’anniversaire dans un EHPAD. […] Nous restons fermement convaincus que le marché baissier de quatre ans a permis à la majorité des compagnies d’exploitation minière de disposer de bases plus solides [après avoir procédé à de profondes restructurations, NDLR]. »

« Les investisseurs anticycliques trouveront un créneau attrayant dans le secteur des minières au cours des prochaines années, avec un excellent rapport risque/rendement », concluent-ils à ce sujet.

Là aussi, les investisseurs devront néanmoins se souvenir que « les deux guerriers les plus puissants sont la patience et le temps », comme l’a écrit Tolstoï.

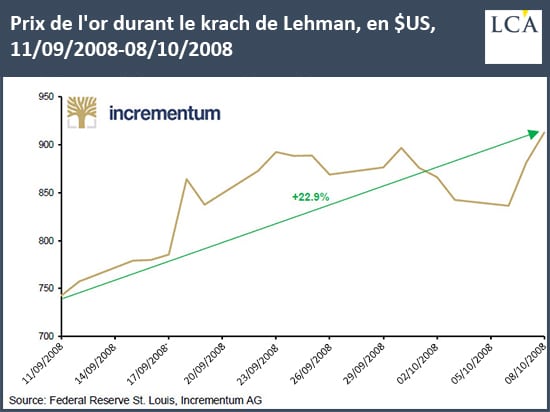

Pour ce qui est du seul métal jaune, S&V nous rappellent qu’il s’était très bien comporté pendant le mois de septembre 2008, lorsque la planète finance avait assisté, cramponnée à son fauteuil (et à ses lingots), à l’effondrement de Lehman Brothers.

Presque 23% en un mois, plutôt pas mal pour une relique vieille de 5 000 ans, vous ne trouvez pas ?

Et si nous nous situons bien « dans les premières phases d’un nouveau marché haussier » qui a pris racine dans le creux de fin 2015, comme le pressentent S&V, l’or a encore de la marge devant lui !

Alors plus que jamais, « à l’ère où la confiance s’érode »… « In Gold We Trust » !