Une économie saine est capable de fonctionner sans intervention de la banque centrale sur les taux et autres programmes monétaires de relance.

Le programme d’assouplissement quantitatif (QE) initié par la Fed en 2008, consistant pour la banque centrale à racheter massivement des titres de dettes sur les marchés financiers, représente la plus grande expérience monétaire de l’histoire.

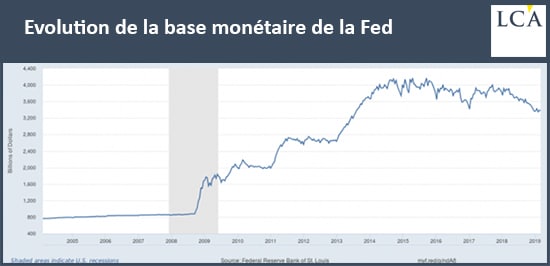

La mise en œuvre de trois rounds successifs d’assouplissement quantitatif entre 2008 et 2014 a eu pour conséquence de quadrupler la base monétaire de la devise de référence à travers le monde. La base monétaire est passée sur cette période d’un peu moins de 1 000 Mds$ à plus de 4 000 Mds$.

La Fed est littéralement allée sur les marchés financiers pour acheter des bons du Trésor ainsi que des titres adossés à des dettes hypothécaires (d’une qualité douteuse) qui étaient détenus par les banques commerciales, en échange de nouvelles réserves en dollars que la Fed leur a créditées.

Ce fut un gigantesque tour de passe-passe. Si un tel programme peut réellement être conduit sans entraîner d’effets indésirables majeurs, alors il ne s’agit ni plus ni moins que d’alchimie monétaire (pour reprendre l’expression de Nomi Prins).

Tout ce que nous pensions savoir concernant le rôle traditionnel de la Fed en tant que prêteur en dernier ressort des banques commerciales, garante du plein-emploi et d’une inflation maîtrisée, ne serait plus que de l’histoire ancienne.

Si le QE fonctionne réellement, alors chaque gouvernement sur terre devrait se saisir de cette opportunité incroyable pour recapitaliser son système bancaire et ses entreprises sans même avoir à alourdir ses dépenses. Grâce au QE, les banquiers centraux sont enfin les rois des marchés financiers et peuvent favoriser activement le développement économique.

Comme l’a écrit un internaute sur Twitter, le programme d’assouplissement quantitatif constitue le sujet le plus mal expliqué par les médias au cours des 20 dernières années : la banque centrale possède à présent le pouvoir de manipuler le prix des actifs, de dévaluer l’épargne, d’influencer les salaires et la productivité, de trafiquer la structure financière du bilan des entreprises et favoriser les pratiques financières douteuses… tout en redistribuant à grande échelle les richesses.

Quoi de plus tentant pour les politiciens et les banquiers centraux ?

Rappelez-vous que les partisans du QE nous assuraient qu’un tel programme était non seulement nécessaire pour éviter une catastrophe financière, mais qu’il serait également bénéfique à l’économie. Paul Krugman était l’un des pires partisans de ce programme, assurant que les taux d’intérêt bas nous protégeraient des conséquences potentiellement néfastes d’une expansion aussi rapide de la quantité de monnaie en circulation.

Nier l’évidence du surendettement

Ses partisans ont nié, et continuent de nier, ce qui est à présent une évidence : depuis 2008 les États-Unis ont connu une inflation significative du prix des actifs financiers ainsi que des prix de l’immobilier dans certaines régions, sans parler de la hausse progressive mais régulière du prix de nombreux biens de consommation.

Tout ceci n’est pourtant pas très surprenant. N’est-il jamais venu à l’esprit des partisans du QE qu’une réduction des taux de rémunération des dépôts à moins de 1% par an risquerait d’encourager les épargnants à se reporter davantage sur les actions ? Et que des taux d’emprunt proches de 2% risqueraient de pousser les entreprises et les ménages au surendettement plutôt qu’à assainir leurs finances ?

Mais la relance monétaire, tout comme la relance budgétaire, est une drogue dont il est difficile pour les politiciens et les banquiers centraux de se passer. Dès lors que vous adhérez à la théorie selon laquelle une économie saine repose sur la consommation et non la production, alors l’idée de stimuler l’économie en augmentant la masse monétaire semble excellente. Et si créer davantage de monnaie semble être une bonne idée, alors pourquoi ne pas le faire de façon massive, en particulier dans le contexte d’une crise économique majeure ?

Ben Bernanke avait au moins le mérite d’être honnête en 2008 au sujet du caractère radical de la politique dans laquelle la Fed s’était engagée. Il qualifia la mise en place du programme d’assouplissement quantitatif, qui était à l’époque sans précédent, de « politique monétaire exceptionnelle » et insista sur le fait que ce programme était nécessaire pour éviter un effondrement financier mondial.

Mais plusieurs voix dissidentes se sont élevées contre ces mesures. David Stockman par exemple s’est opposé avec vigueur à l’idée selon laquelle il serait nécessaire d’obliger les Américains ordinaires à sauver Wall Street.

Il dénonce dans le chapitre 26 de son ouvrage The Great Deformation [« La Grande déformation », NDLR.] la politique visant à faciliter l’essor du crédit et l’accumulation de dettes, alors que les entreprises ont déjà massivement recours à l’effet de levier financier, sans parler de « l’aléa moral » causé par le sauvetage des banques d’affaires par le biais de la création monétaire.

Bien sûr, l’ensemble des économistes partisans de l’école autrichienne d’économie ainsi que de nombreux économistes extérieurs au courant autrichien se sont bruyamment opposés au programme d’assouplissement quantitatif : la création ex nihilo de nouvelles réserves bancaires n’a aucune raison de faire apparaitre par magie davantage de biens et services dans l’économie réelle. Les taux bas découragent l’épargne et entraînent une allocation inefficiente des capitaux.

Rajouter encore plus de dettes n’est pas la solution à une crise causée par l’excès de dettes. Et pourquoi les banques utiliseraient-elles les nouvelles réserves issues du QE pour prêter, alors que l’économie reste instable et qu’elles ont à la place la possibilité depuis 2008 de percevoir des intérêts sur les réserves excédentaires déposés en sécurité auprès de la Fed ?

Ce que la Fed ne fera jamais

Alors voici une modeste proposition à destination du Conseil des gouverneurs de la Réserve fédérale ; il s’agit également d’un défi que je lance aux économistes qui rejettent le point de vue de l’école autrichienne d’économie concernant le QE et les cycles économiques :

Amorçons une phase de normalisation du bilan de la Fed afin de revenir au niveau d’avant la crise de 2008 en vendant progressivement les titres de dettes détenus par la Fed et/ou en laissant ces titres arriver à maturité.

Conduisons ce processus sur une période de six ans, soit une durée identique à celle des trois programmes de QE qui se sont succédé, en maintenant un rythme de réduction du bilan similaire au rythme auquel celui-ci avait été gonflé au cours la phase d’assouplissement quantitatif.

Pour plus de transparence et afin de laisser le temps aux marchés de se calmer, ce plan devra être annoncé suffisamment en avance avant sa mise en place effective.

En d’autres termes, retournons à une politique monétaire « normale ». Après tout, la crise est maintenant terminée et l’économie est en bonne santé, n’est-ce pas ? Si les économistes de l’école autrichienne se trompent, si le QE a en réalité bel et bien sauvé le pays et n’était pas qu’un tour de passe-passe pour donner l’illusion que l’économie se porte bien et monétiser la dette, alors il devrait à présent pouvoir être retiré.

En fait, c’est quasiment ce qu’avait promis en 2010 le directeur de la Fed de Saint-Louis, James Bullard :

« Le FOMC a souvent exprimé son intention de réduire à terme le bilan de la Fed afin de le ramener à un niveau normal, tel qu’il était avant la crise. Lorsque cela se sera produit, le trésor américain ne traitera plus qu’avec des investisseurs privés, exactement comme avant la mise en œuvre par la Fed de cette politique ».

Qu’en pensez-vous, M. Powell ? Une économie saine est capable de fonctionner sans l’intervention de la banque centrale au travers de taux d’intérêt ultra-bas et autres programmes monétaires de relance. […]

Faites simplement ce qui doit être fait : stoppez les injections de morphine et rentrez dans l’Histoire comme le premier président de la Fed à avoir à avoir permis à l’économie américaine de se rebâtir sur les bases solides d’une véritable épargne plutôt que sur la dette.

Réduisez le bilan de la Fed et nous verrons si le QE a vraiment « fonctionné ». En attendant, il est impossible de savoir si la croissance économique actuelle est réelle ou purement artificielle.

Article traduit avec l’autorisation du Mises Institute. Original en anglais ici