Une « décennie dorée » s’ouvre, selon ces deux prestigieux spécialistes du secteur aurifère, qui voient l’once d’or arriver jusqu’à 8 900 $ : ne soyez pas en retard à la fête…

La dernière mouture du rapport In Gold We Trust a été publiée le 27 mai. Chaque année, Ronald Peter Stöferle et Mark J. Valek (S&V) nous y livrent leur analyse de la planète Finance, en particulier du cours de l’or et du cours des sociétés d’exploitation minière.

L’année passée, je vous avais restitué le point de vue des deux analystes d’Incrementum AG au sujet de l’or, en laissant de côté les minières.

Comme je vous l’avais alors indiqué, il n’y avait en effet pas grand’chose de neuf à se mettre sous la dent depuis le descriptif de la situation en mai 2018 que je vous avais déjà brossé. La situation est différente cette année.

Les mines ont enfin levé le bout de leur nez !

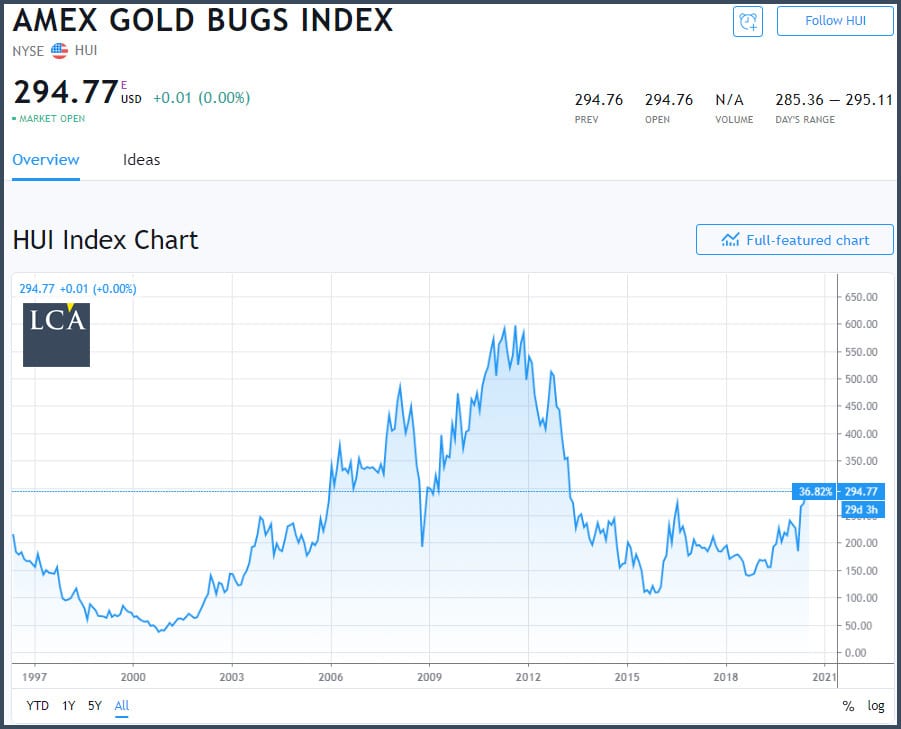

Pour récapituler les épisodes précédents, après le grand marché haussier qui a prévalu entre 2001 et 2011, les minières ont connu une longue descente aux enfers entre 2011 et janvier 2016, avant de rebondir au cours du premier semestre 2016 pour ensuite baisser de nouveau jusqu’au creux de septembre 2018. Depuis, leur valorisation a quasiment doublé.

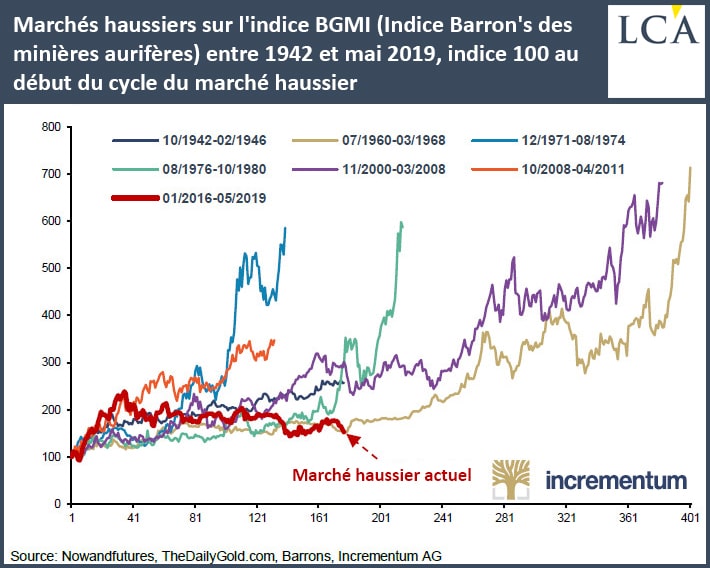

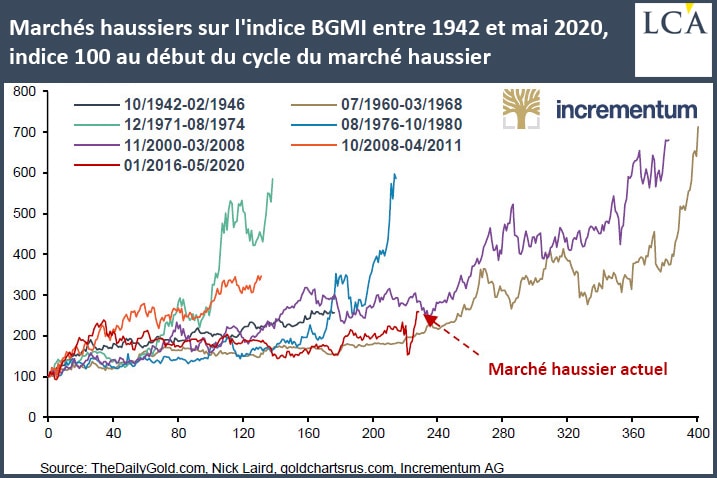

Voici ce à quoi ressemblait ce que Stöferle et Valek (S&V) persistaient à nous décrire comme un nouveau marché haussier des minières (courbe rouge) au mois de mai de l’année passée, lors du la publication du rapport In Gold We Trust 2019, alors que le marché minier était encore extrêmement délaissé par les investisseurs :

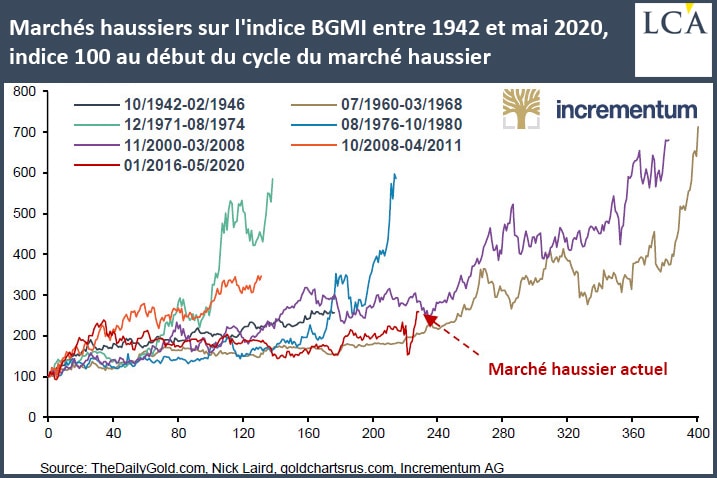

Et voilà où nous en étions un an plus tard, au 22 mai 2020 (date à laquelle les chiffres du rapport IGWT 2020 ont été arrêtés) :

Comme vous pouvez le constater, la courbe rouge a enfin significativement levé le bout de son nez, récompensant les investisseurs dotés d’une patience extrême et de nerfs d’acier.

La longue descente aux enfers des minières a permis au secteur de se restructurer

Comme l’écrivent S&V :

« Nous restons fermement convaincus que le cruel marché baissier de quatre ans a permis à la majorité des sociétés minières de retrouver des bases plus solides. Les producteurs sont maintenant plus minces ; ils ont réduit leur immense endettement et bénéficieront davantage de la hausse du prix de l’or à l’avenir. »

Le secteur a donc largement avancé sa restructuration mais les fusions et acquisitions sont loin d’avoir fini d’accroître son attractivité, estiment S&V.

Par ailleurs, et contrairement au marché haussier qui a prévalu entre 2001 et 2011, les minières se sont mises à distribuer des dividendes à leurs actionnaires :

« Du point de vue fondamental, le secteur n’a jamais été aussi attractif au regard de ce que vous obtenez par rapport à ce que vous payez. »

Qu’est-ce qui pourrait continuer de pousser les minières à la hausse ?

Voici la liste des facteurs qui pourraient faire progresser le cours des minières dans les trimestres à venir, selon S&V :

« La rentabilité des producteurs a progressivement augmenté au cours des derniers trimestres, alors que leur endettement a été réduit. La discipline en matière de capital et de contrôle des coûts reste rigoureuse.

[…] L’objectif du secteur reste d’accroître les marges et de récolter des flux de trésorerie pour rémunérer les actionnaires et attirer un panel plus large d’investisseurs.

[…] La faiblesse des prix de l’énergie et la force du dollar américain par rapport aux monnaies locales faibles vont agir comme un vent arrière.

[…] Les fusions et acquisitions continueront à être un moteur important. De tout le secteur minier, le sous-secteur aurifère est sans doute le plus fragmenté, et […] l’industrie aurifère et ses investisseurs tireraient des avantages importants de restructurations à venir.

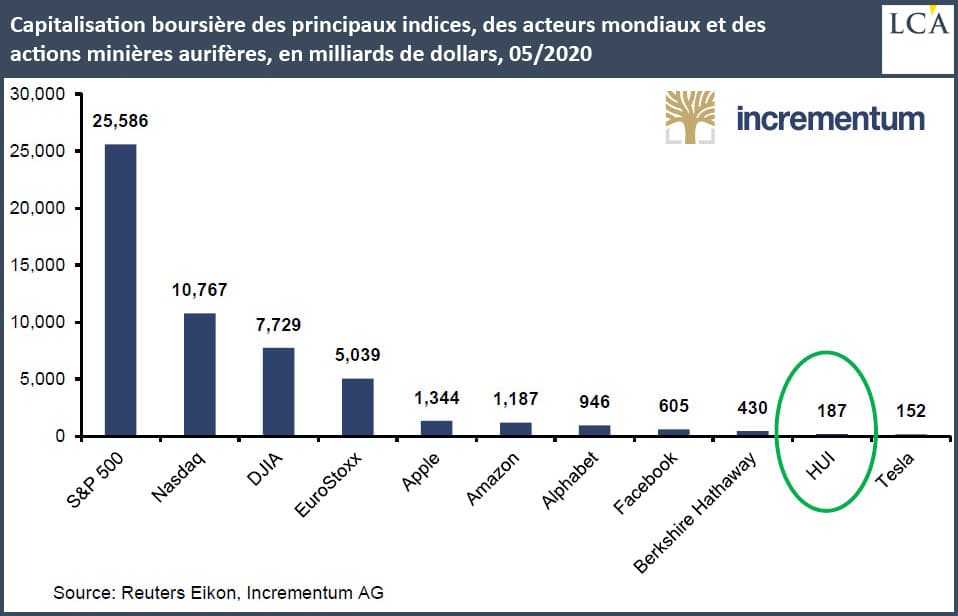

[…] Peu de secteurs sont à tel point sous-pondérés par la communauté des investisseurs que cela n’est le cas du secteur minier. »

Par ailleurs, « les grands producteurs d’or ont inversé la tendance sur de hauts volumes d’échanges. Les investisseurs lambda reviennent lentement sur le secteur », comme en témoigne le graphique suivant.

Nous ne sommes pas pour autant encore entrés dans la phase d’accélération des prix puisque les juniors sous-performent le reste du marché depuis 2017. On ne peut donc pas conclure que « l’appétit pour le risque ait […] vraiment repris. »

Quel potentiel pour les mines à « l’aube d’une décennie dorée » ?

Si les minières sont bien comme le pensent S&V dans un nouveau marché haussier, leur potentiel de hausse est énorme. En effet :

« Chaque marché haussier s’est toujours terminé par une tendance parabolique à la hausse qui a duré en moyenne neuf mois et qui a au moins doublé le prix. »

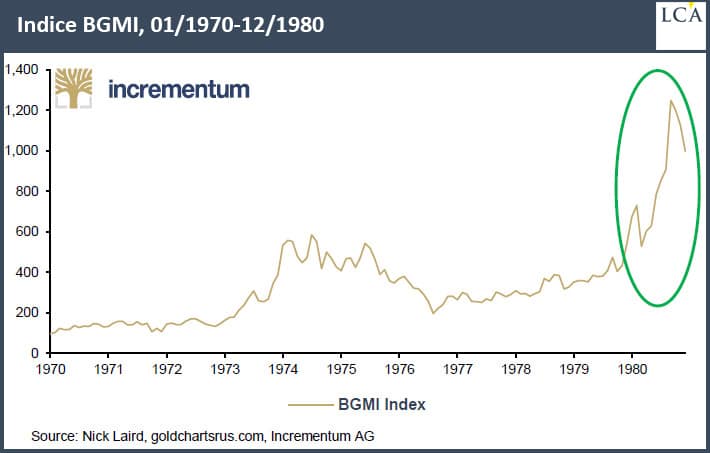

Aussi, si l’on considère que les deux marchés haussiers des années 1970 (12/1971-08/1974 et 08/1976-10/1980, représentés en vert et en bleu sur le graphique ci-dessus) ne représentent qu’un seul et même marché haussier, la performance du secteur minier au cours de cette période a été encore plus impressionnante.

Si je me permets de relever ce point, c’est parce que le rapport In Gold We Trust de cette année est sous-titré « L’aube d’une décennie dorée ». S&V y annoncent ni plus ni moins qu’une once d’or à 4 800 $ à horizon décembre 2029 sur la base d’hypothèses qu’ils jugent « conservatrices », et à 8 900 $ avec des hypothèses qu’ils estiment « réalistes ».

Voilà ce qui les conduit à considérer que les minières sont « potentiellement l’opportunité d’une vie. »

Je vous quitte sur cette citation de David Brown que les deux Autrichiens ont positionnée en exergue de leur chapitre dédié aux mines :

« Ne soyez jamais le premier à arriver à une fête, ni le dernier à rentrer chez vous ; et surtout ne soyez jamais, jamais, les deux à la fois. »