Dix ans après la crise, un krach est comme la mort : un événement certain dont personne ne connaît l’heure d’arrivée. Apprenez à investir sur le qui-vive.

Les marchés financiers vont très bien. Selon les commentateurs, les perspectives de paix commerciale entre la Chine et les Etats-Unis les rendent de bonne humeur et l’économie américaine ne s’est jamais aussi bien portée.

On peut lire d’autres commentaires sur le thème « 10 ans après la crise » … avec toujours autant de flagornerie vis à vis de la Parasitocratie financière : les banques centrales ont bien agi, le système financier est bien plus sûr qu’avant, blablabla….

Morceau choisi de monfinancier.com

« Le système financier est aujourd’hui plus solide.

Les contraintes réglementaires, surtout en Europe, ont renforcé la solidité des banques.

Tout cela au prix d’une politique de taux zéro et d’injections massives de liquidités par des banques centrales.

Des injections qui continuent malgré une forte reprise de l’économie mondiale et en particulier de l’économie Américaine.

Les banques centrales doivent un jour revenir à une activité plus normale, c’est peut-être là qu’est le danger aujourd’hui ? »

Les quelques commentaires sceptiques se font rares. Il est vrai que les annonceurs ne se bousculent pas pour sponsoriser ce genre d’éditoriaux. Signalons sur le blog de Jean-Marc Sylvestre :

« Les milieux financiers ne sont pas optimistes. Les clubs de traders londoniens avertissent leurs bons clients que le cycle de consolidation financière s’épuise et que le système est redevenu très fragile. Ils datent même la prochaine explosion à mars ou avril 2019.

Le passage au Brexit qui sera effectif fin mars peut certes allumer la mèche, mais ce qui est en cause, c’est surtout l’accumulation de matières inflammables un peu partout dans le monde.

Cette matière inflammable, c’est de la dette, de la dette publique et privée dont le montant est tel qu‘elles ne sont plus garanties ».

Quelque soit son montant, le paiement d’une dette n’est jamais garanti. C’est bien pour cela que les taux d’intérêts existent : c’est la prime de risque.

Les banques européennes ne sont pas plus solides qu’avant. Les artifices pseudo-mathématiques le font croire : c’est bien différent.

Les ratios de levier, lorsqu’on les démaquille, sont restés les mêmes, et les monstres « trop gros pour faire faillite » survivent. Or dans un capitalisme honnête ce qui est « trop gros pour faire faillite » est « trop gros pour exister ».

Su le blog de Jean-Pierre Chevallier :

« Les banksters cherchent toujours à tricher sur les deux éléments du calcul de ce multiple d’endettement, à savoir sur le montant des capitaux propres et sur le total des dettes.

Ainsi par exemple, les banksters français se sont fait les spécialistes des titres dits hybrides, c’est-à-dire de certains emprunts qu’ils ont fait passer comme étant des capitaux propres du fait qu’ils étaient quasiment permanents.

Par la suite, les autorités européennes ont mis un peu d’ordre en obligeant les banksters à publier hors bilan le montant de leurs capitaux propres tangibles. Les péquenots du Crédit qui bricole viennent d’ailleurs d’être (légèrement) sanctionnés pour avoir encore un peu triché sur ce point.

Les banksters ont quand même réussi à pouvoir publier des ratios qui sont calculés non pas sur le total des dettes, mais sur les actifs dits pondérés des risques, ce qui ôte toute signification au leverage ainsi calculé.

[…]

Pour rappel, les capitaux propres réels à prendre en considération sont les apports a priori initiaux (avec éventuellement des augmentations de capital) et surtout les bénéfices accumulés qui doivent logiquement constituer l’essentiel de ces capitaux propres tangibles (tangible equity) ».

Comment discerner le vrai du faux ?

Bill Bonner se réfère au ratio rêve sur réalité, le prix de l’indice Dow Jones rapporté à celui de l’or. Il dépasse son niveau d’avant-crise. Selon ce ratio, vous ne risquez pas grand-chose à avoir un peu d’or pour couvrir une chute du prix de vos actifs financiers.

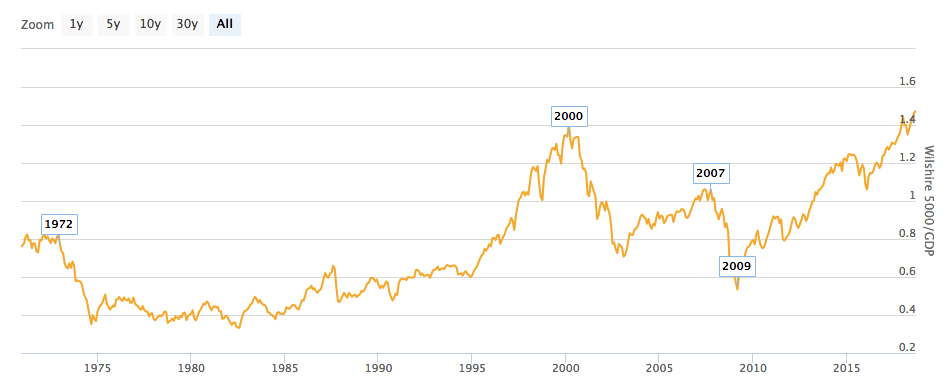

L’investisseur mythique Warren Buffett aime bien utiliser le ratio capitalisation sur PIB pour savoir où il en est. Selon cette mesure, nous avons largement dépassé le niveau de 2007 et de 2000. Le prix des actions des entreprises cotées est surévalué par rapport à l’économie dite réelle.

Evolution de l’indice Wilshire 5000 rapporté au PIB américain

Un krach est comme la mort : inévitable mais personne ne connaît l’heure…

Souvenez-vous : Alan Greenspan – du temps où il était président de la Fed – a parlé d’ « exubérance irrationnelle » en décembre 1997 mais la bulle internet n’a éclaté qu’en 2000.

Ne rien faire, c’est perdre de l’argent et condamner votre épargne à perdre son pouvoir d’achat en raison des politiques monétaires des banques centrales.

Voilà pourquoi, en dehors d’avoir un peu d’argent parqué dans les monnaies « hors système » que sont l’or, l’argent et les cryptomonnaies, il faut être sur le qui-vive si vous restez investis sur les marchés financiers.

1 commentaire

Pour une fois, je me permets d’émettre quelques doutes sur l’honnêteté intellectuelle de Simone !

Les banques européennes comme toutes les entreprises du monde s’adaptent au cadre réglementaire afin de ne pas trop pénaliser le business et d’assurer leur pérennité.

Aller prendre l’exemple des titres hybrides ou de la pondération des risques pour expliquer que les banques françaises sont des « banksters » est juste ridicule.

La réalité est que toutes les banques françaises et européennes « too big to fail » sont aujourd’hui 2 ou 3 fois plus robustes qu’elles ne l’étaient en 2007. Ca ne veut pas dire qu’elles sont à l’abri de tout, mais leurs risques principaux, c’est leur modèle de banque universelle, éventuellement la cybercriminalité, voire l’éclatement de la bulle immobilière qu’elles concourent à créer, mais pas un problème de solidité de leur Common equity Tier1 !

Quant aux allusions dirigées vers les entourloupes d’une banque mutualiste bien connue, elles font bien rire lorsqu’on connait la solidité financière des banques régionales, socle du groupe et scandaleusement richissimes ! (je précise, je n’y travaille pas 😉 )