Qu’est-ce qui pourrait empêcher la BCE de réaugmenter la taille de son bilan et la création de monnaie ?

Il n’y a pas que les traders et investisseurs du monde entier qui sont protégés par l’aléa moral des banquiers centraux (qui, malgré le cycle récent de politique monétaire restrictive de part et d’autre de l’Atlantique, est bien persistant avec le maintien d’une abondante surliquidité dans les systèmes bancaires).

On sait que cet aléa moral fut aussi appelé le PUT des banquiers centraux. Pourquoi employait-on la terminologie du PUT ? Lorsque vous êtes vendeur de put sur un actif financier à un niveau de prix déterminé, cela signifie que vous pariez sur l’impossibilité que cet actif descende en dessous de ce prix. Ainsi, il n’est pas exagéré de dire que les banques centrales ont donné et continuent à donner aux intervenants de marché une assurance – certes non explicite, mais quasi-inconditionnelle – d’impossibilité de baisse des cours de nombreux actifs financiers en deçà d’un certain niveau (niveaux naturellement inconnus, mais que les marchés cherchent en permanence à « deviner »).

Les gouvernements bénéficient également en quantité bien plus massive de cet aléa moral.

En effet, les banques centrales ont systématisé ce que l’on appelle la monétisation des dettes publiques de leurs pays (ou zone), de 2009 à 2021 au niveau de la Fed (avec une interruption de 2015 à 2018) et de 2015 à 2023 au niveau de la BCE. Le mécanisme était assez simple : en créant de la monnaie ex-nihilo (à partir de rien), la banque centrale émet une dette sur elle-même non exigible (en tout cas tant que la monnaie émise est acceptée comme moyen d’échange, de paiement, de transaction et de réserve) et avec cette monnaie, elle achète des obligations d’Etat (ce qui revient à financer tranquillement la dette publique, sans que les gouvernements soient incités à la discipline budgétaire et fiscale, assurés que l’acheteur en dernier ressort sera toujours là).

Alors certes, les banques centrales ont stoppé logiquement leurs programmes accommodants de rachat d’actifs publics dans le contexte de resserrement des politiques monétaires (à partir de mars 2022 aux Etats-Unis et de juillet 2022 dans la zone Euro), mais l’on a pu constater deux éléments forts.

- D’abord, pendant un certain temps, les dettes publiques achetées par les banques centrales ont été renouvelées lorsqu’elles sont arrivées à échéances (et les tombées de coupon sur les titres à l’actif du bilan de la banque centrale ont été systématiquement réinvesties). Tout ceci revenait donc pour les Etats à ne jamais rembourser leurs dettes (attention, nous parlons de la dette détenue par les banques centrales).

- Par ailleurs, les montants de titres vendus dans le cadre de la mise en place des quantitative tightenings (opposé des programmes de rachats d’actifs dans le cadre des quantitative easing) sont très limités, ce qui ne contrarie pas véritablement le financement des dettes publiques insoutenables (insoutenables du seul point de vue des fondamentaux budgétaires).

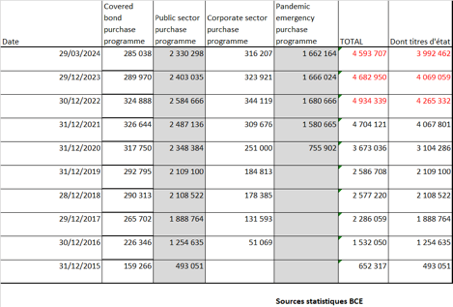

Le tableau ci-dessous montre l’évolution des encours d’actifs détenus par la BCE depuis leur date de mise en œuvre à échelle industrielle. Les montants sont exprimés en M€ (il s’agit de pure création monétaire ex-nihilo, qui correspond à un accroissement de la taille du bilan de la banque centrale).

On notera que les achats de titres d’Etat correspondent aux colonnes « Public sector purchase programme » et « Pandemic emergency purchase programme » (programme d’urgence décidé en mars 2020 par la BCE lors de la crise COVID).

Comme nous le disions, par le jeu du réinvestissement en nouveaux titres d’état des tombées, force est de constater que le volume d’encours de titres détenus à l’actif du bilan de la BCE décroît à doses vraiment homéopathiques depuis début 2023 :

- 4 934 Mds€ fin 2022 (dont 4 265 Mds€ d’actifs de dette publique) ;

- 4 682 Mds€ fin 2023 (dont 4 069 Mds€ d’actifs de dette publique) ;

- 4 593 Mds€ fin T 2024 (dont 3 992 Mds€ d’actifs de dette publique).

Montants exprimés en M€

On peut considérer qu’à la moindre alerte budgétaire ici ou là en zone Euro, dans la plus restrictive situation, la BCE continuera à réinvestir coupons et tombées de capital des titres détenus. Et dans une situation plus accommodante, on peut même imaginer des reprises ponctuelles de QE ciblés sur certaines dettes publiques nationales, ou certaines situations jugées exceptionnelles comme le Pandemic Emergency programme de mars 2020 (par exemple, des emprunts paneuropéens pour les dépenses militaires ou la transition énergétique qui seraient souscrits directement par la BCE sur le marché secondaire, mais peu de temps après leur émission).

Quand l’on constate à quel point la banque centrale a été peu restrictive au niveau de la liquidité globale dans un contexte de remontée de taux directeurs, ce qui est contre-nature (pas de réel mouvement de retrait de liquidités par ventes d’actifs), on ne voit pas ce qui empêcherait la BCE de réaugmenter la taille de son bilan et la création de monnaie dans un contexte d’assouplissement du crédit.

Dans leur for intérieur, les ministres des Finances des pays de la zone Euro parient donc en permanence sur le fait que leur insoutenable dette publique sera systématiquement refinancée (par la banque centrale à nouveau et par les banques et assureurs dans le cadre de la gestion de leurs ratios réglementaires).

On ne peut pas rêver plus bel aléa moral que ce type de situation.

En plus de la situation de non-exigibilité de la dette émise par les banques centrales (le passif banque centrale équivalent à la création monétaire ex-nihilo), nous nous retrouvons presque dans une situation de non-exigibilité de la dette émise par les Etats (tout du moins pour la partie de la dette publique détenue par la banque centrale). On sait que ce mécanisme de destruction implicite de cette partie de la dette publique est assez pervers, et peut se décomposer en deux étapes.

- Première étape

En réalité, c’est comme s’il y avait annulation des intérêts payés par l’Etat sur sa dette. En effet, la banque centrale nationale achète la dette publique de son pays. Ainsi, l’Etat débiteur verse les intérêts sur sa dette à la banque centrale, mais en transférant, comme l’exige la loi ses bénéfices annuels, à l’Etat, cela veut dire que notre banque centrale reverse les intérêts perçus au budget national. C’est l’un des plus beaux exemples de consanguinité que nous connaissons en économie. C’est un peu comme si la dette publique était, dans cette configuration, auto-détenue.

Rappelons toutefois que sur l’exercice 2023, la BCE a fait ressortir une perte de 1,3 Md€, et l’Institut de Francfort n’a pas distribué de dividendes aux banques centrales nationales qui la détiennent. C’est sans doute la raison pour laquelle la Banque de France avait décidé de ne pas verser de dividende à l’Etat français, et de mettre ses 4,4 milliards de bénéfices en réserve.

Mais sur ce sujet, il faut plutôt considérer que globalement, sur la durée de détention d’une obligation d’Etat par la banque centrale, les intérêts payés par l’état en question à son institut d’émission auront été largement payés par les dividendes versés par la banque centrale pour la période sous revue.

- Seconde phase

Au-delà de l’annulation des intérêts, comment le stock de dette (le capital) va-t-il être annulé ? Si l’on considère que toutes les dettes publiques achetées par les banques centrales seront renouvelées lorsqu’elles arriveront à échéance (ce qui est, comme nous l’avons vu, une assez bonne représentation de la réalité), alors cela revient à dire que les Etats ne rembourseront plus leurs dettes (encore une fois, pour l’instant nous parlons de la dette détenue par les banques centrales).

On commence à voir des politiques s’emparer de ce sujet en évoquant la dette publique en % du PIB retraitée de la part détenue par la banque centrale (en France, le ratio dette publique totale/PIB se situe à 110% contre 92% pour le ratio de la dette publique non-détenue par le système européen de banques centrales en % du PIB).

On reconnait bien là le dirigeant politique prêt à présenter les indicateurs, ratios et statistiques sous ses aspects les plus payants… Alors certes, si la partie des dettes publiques détenue par les banques centrales est annulée (donc non-remboursée par les mécanismes que nous avons vus plus haut), il reste une part considérable de dette publique détenue par le secteur privé (banques, assureurs, ménages via l’assurance vie par exemple en France). Sauf scénarios de réquisition de l’épargne privée, cette part doit être remboursée sous peine de crise bancaire systémique et de choc macroéconomique sans précédent.

Nous verrons la prochaine fois si des solutions existent pour empêcher la dérive des finances publiques.

2 commentaires

C’est déjà ce que faisait la BdF depuis que je suis né et même avant !

Elle avait arrếté un moment du temps que les taux d’intérêt étaient roboratifs (après 1973 jusqu’à 2000) pour laisser les financiers (banques et assureurs) privés les acheter sans réellement en faire profiter les déposants.

Dailleurs les privatisations ont eu lieu à partir de 1986 (taux 10 ans à Plus de 10% et inflation en forte baisse ) alors que les bilans étaient pleins de ces titres rentables et peu chers .

Plus près de nous, la BCE n’a pas fait de bonnes affaires en achetant des titres à taux négatifs, ce qui veut dire que ceux qui les lui ont vendu (les mêmes) peuvent lui dire merci.

On peut ainsi se rendre compte que le fonctionnement des institutions financières alimente une corruption de fait.

Une analyse de plus qui ne démontre pas la possibilité de ne pas rembourser les dettes détenues par les banques centrales et les conséquences si cette politique était mise en place.

C’est décevant.