Le surendettement des grandes banques européennes a créé une bulle monétaire gigantesque… mais mal comprise. Aux risques et périls des citoyens de la Zone euro.

Nous avons commencé à aborder le sujet hier : les grandes banques européennes ont accordé trop de crédits à leurs clients (par rapport à leurs capitaux propres). A partir de là, trop d’argent se trouve en circulation dans les pays où elles opèrent.

Ainsi par exemple, le total des capitaux propres des quatre grandes banques françaises était de 115 Mds€ à la fin de l’année 2018, derniers chiffres publiés.

Normalement, c’est-à-dire en respectant un leverage au maximum de 10, elles n’auraient dû avoir au maximum que 10 fois plus de dettes, c’est-à-dire 1 150 Mds€, soit 1 265 milliards d’actifs.

Or, le total de leurs actifs est de… 6 975 Mds€ (trois fois le PIB de la France !).

La différence, soit 5 710 Mds€, se trouve donc en trop dans les actifs de ces banques, ce qui alimente cette bulle monétaire qui se trouve dans la Zone euro et qui est en fait supérieure à 3 000 milliards.

Questions de masse

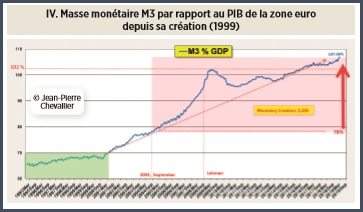

En effet, la masse monétaire M3 de la Zone euro se monte à 12 507 Mds€ (fin mars, derniers chiffres publiés) pour un PIB de 11 683 milliards (au quatrième trimestre 2018), ce qui représente 107,1% du PIB courant annuel alors que ce ratio n’aurait jamais dû dépasser 78% du PIB.

Cette bulle monétaire a dépassé les limites normales à partir de septembre 2004. Elle est supérieure à celle qui s’était développée lors de la crise américaine dite des subprime, et elle continue à augmenter dangereusement.

Ce graphique IV montre aussi qu’avant l’adoption de cette monnaie contre nature qu’est l’euro, les pays de cette zone avaient globalement une masse monétaire M3 inférieure à 70% du PIB courant annuel, ce qui était parfait.

C’est donc bien cet euro-système qui a permis à cette bulle monétaire de se développer car il ne peut que générer des déséquilibres ingérables et létaux à terme. […]

L’importance des agrégats monétaires

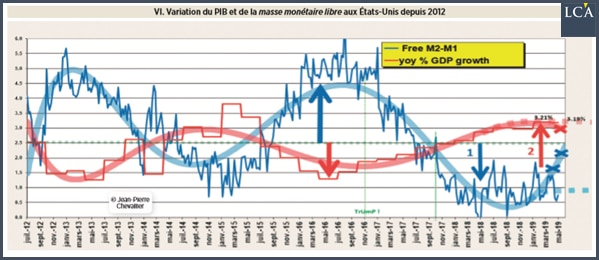

Ainsi par exemple, pour simplifier, lorsque les Américains (c’est-à-dire les habitants des Etats-Unis) augmentent leur épargne de précaution (qui correspond à l’agrégat M2-M1), la croissance du PIB diminue, et inversement : quand les Américains diminuent leur épargne pour dépenser les dollars qu’ils gagnent, la croissance est stimulée comme le montre clairement ce graphique VI.

L’importance de ces chiffres des agrégats monétaires est telle que Ben Bernanke, avant de prendre ses fonctions en tant que président de la Fed, avait exigé et obtenu que les chiffres de la masse monétaire M3 ne soient plus publiés à partir du moment où il allait prendre effectivement et officiellement la direction de la Fed, début février 2006.

En ne publiant plus ces chiffres de M3 (ainsi devenus confidentiels et ne sortant plus du cadre de la Fed), les investisseurs et les économistes (en dehors de la Fed) ne pouvaient donc plus analyser correctement les déséquilibres de ces agrégats monétaires annonciateurs de la crise en gestation que les autorités américaines ont fait éclater par la suite de façon à éliminer la bulle monétaire qui s’était développée dans l’agrégat M3-M2 (correspondant à la trésorerie globale des entreprises).

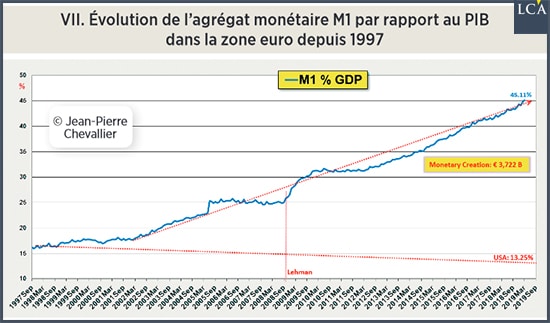

Actuellement, dans la Zone euro, cette bulle monétaire se trouve pour l’essentiel dans l’agrégat M1, c’est-à-dire sous la forme des billets (en euro) en circulation et de l’argent qui se trouve sur les comptes courants des Euro-zonards, c’est-à-dire des personnes physiques qui y résident.

La M1 se monte à 5 225 Mds€, ce qui représente 44,7% du PIB courant annuel de la Zone euro alors que ce ratio n’est que de 13,25 % aux Etats-Unis, ce qui correspond à une bulle monétaire théorique de… 3 590 Mds€ !