En pleine tourmente économique, la BNP affiche une hausse globale de ses revenus au dernier trimestre. Cependant, cette performance cache des disparités : la banque de détail souffre, tandis que les activités de marché et les services aux hedge funds tirent leur épingle du jeu.

En France, le brouillard se dissipe dans certains esprits au sujet de l’état des finances publiques, et on parle même de demander des comptes aux décideurs. Ce réveil tardif nous évitera-t-il une crise financière et monétaire, ainsi qu’un déluge d’impôts aussi inutiles que nuisibles ? C’est peu probable.

Le déficit public devrait être comparé aux recettes fiscales, et non pas à la taille de l’économie (le PIB), car jusqu’à nouvel ordre, nous ne vivons pas dans un pays où la totalité de l’économie appartient à l’Etat.

Présenté ainsi, la moitié des dépenses de l’Etat ne sont aujourd’hui pas financées par l’impôt. Dit autrement, sans recours à la dette, il faut augmenter les impôts de 50%.

En valeur absolue, le ministère de l’Economie et des Finances se serait trompé de 100 Mds€ dans ses prévisions entre fin 2023 et maintenant. Cela équivaut à une erreur de 50%.

Bercy, un bâtiment gigantesque, situé au coeur de Paris, est l’emblème de la démesure d’un Etat qui contrôle 56% de l’économie nationale.

Ce ministère est peuplé des plus brillants esprits que la République est censée nous donner : des énarques du corps de l’inspection des finances. Ce gratin intellectuel n’aurait rien vu de la dérive des comptes publics validant des erreurs de prévision à court terme qui disqualifieraient n’importe quel artisan, entrepreneur, restaurateur, médecin, boulanger, comptable…

Les banques donnent au gouvernement une source de fonds.

En effet, elles achètent les émissions d’obligations et fournissent ainsi le financement d’une partie des déficits. Le gouvernement veut encore plus d’épargne sous la main – d’où la création de fonds d’épargne-retraite, avec des exemptions de fiscalité et des garanties de rendement.

Les Français ont ainsi des centaines de milliards d’euros dans l’épargne réglementée, dont les livrets et plans d’épargne-retraite. Ils cumulent 935 milliards d’euros. Les dépôts fournissent une source d’achat d’obligations, et expliquent en partie la stabilité des taux d’intérêt malgré l’emballement du déficit.

Cependant, l’épargne-retraite crée des difficultés pour les banques. Elles paient des rendements plus élevés en raison de la hausse de taux. Même si elles génèrent peu de revenus sur les dépôts en réalité.

BNP : baisse de la banque de détail, mais plus d’activité de marché

Les banques, dont BNP – la plus importante du pays – ont publié leurs résultats du trimestre.

BNP affiche une hausse de revenus dans l’ensemble. Mais l’activité dans la banque de détail crée la déception. La hausse de revenus vient en effet de services dans des opérations de marché, ou à des hedge funds.

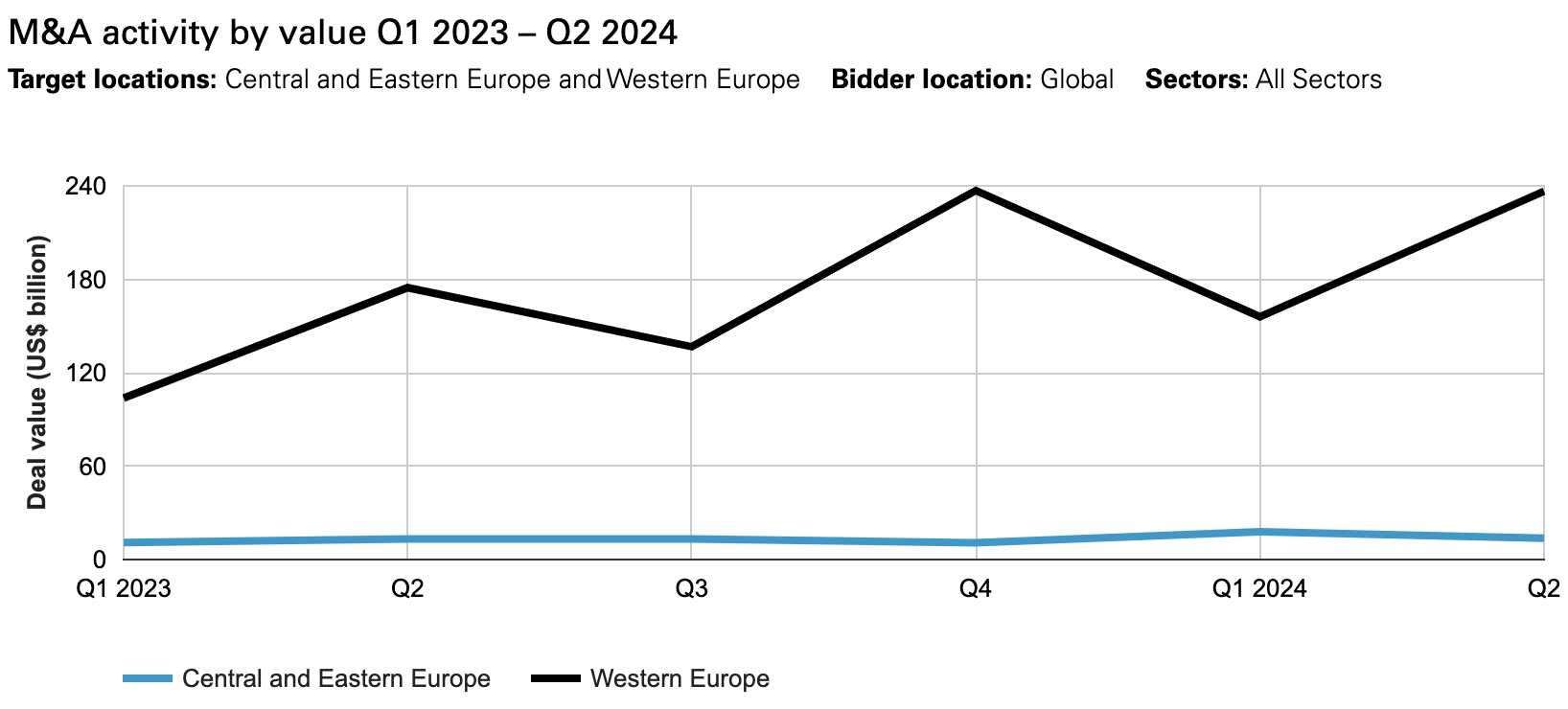

Le graphique ci-dessous montre la hausse par trimestre de l’activité de fusions et acquisitions dans la zone.

Selon les consultants White & Case :

« Le marché des fusions et acquisitions français a fait l’objet de transactions importantes en 2023, en raison des difficultés de groupes importants. La plus importante étant le plan de sauvegarde de Casino, évalué à environ 9 milliards d’euros, qui a généré des opportunités pour des cessions, de la part du groupe en quête de fonds.

En janvier, il a été annoncé que Casino avait trouvé un accord pour vendre 288 de ses hypermarchés et supermarchés les moins rentables, comprenant des stations de service, à deux de ses rivaux, Auchan Retail, et le Groupement Les Mousquetaires. Les magasins étaient valorisés environ 1,3 milliard d’euros. »

Les opérations de marché, via la vente d’activités à des acquéreurs, des fusions avec des compétiteurs ou les scissions en entités distinctes, sont des sources de revenus pour les banques.

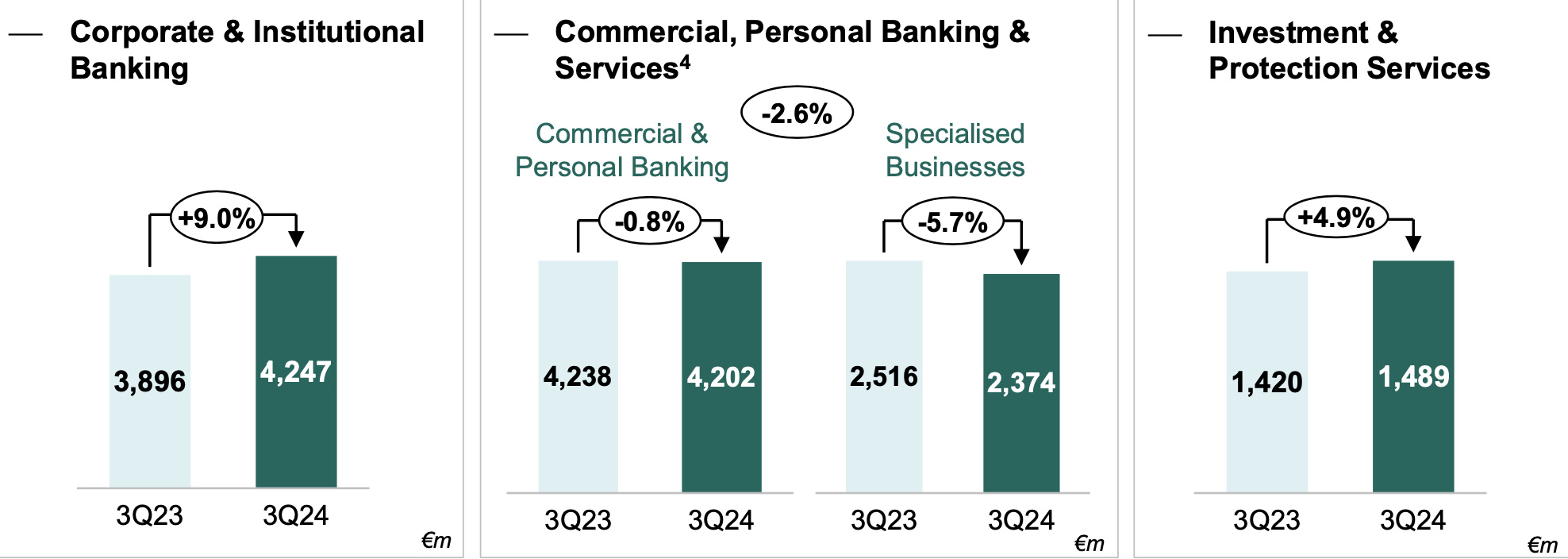

Les résultats de BNP Paribas pour le trimestre montrent une hausse dans la banque d’affaires (Corporate & Institutional Banking) de 9%. Les services aux entreprises ou aux particuliers ont baissé en volume sur un an. La gestion de patrimoine, l’assurance et la banque privée (Investment & Protection Services) augmentent de 4,9% sur un an.

Ainsi, les banques tirent profit de hausses d’opérations de marché au cours de l’année.

Les Echos rapporte :

« La tendance observée à Wall Street la semaine dernière se confirme de ce côté de l’Atlantique. Au troisième trimestre, les banques européennes ont aussi bénéficié de la bonne tenue des marchés et du redémarrage des fusions et acquisitions. Les revenus de la banque suisse UBS ont grimpé de 22% dans la banque d’investissement, et ceux de Deutsche Bank de 11%. »

En revanche, les autres activités – la banque de détail et prêts aux entreprises – rencontrent des difficultés.

Opérations de marché et services aux hedge funds

Les banques de détail gagnent peu d’argent sur le continent, en particulier en France, en raison de produits d’épargne avec des taux élevés.

La croissance des banques provient donc de l’activité des banques d’affaires – dans les fusions et acquisitions – et les prêts à des hedge funds et intermédiaires spécialisés, comme le private credit.

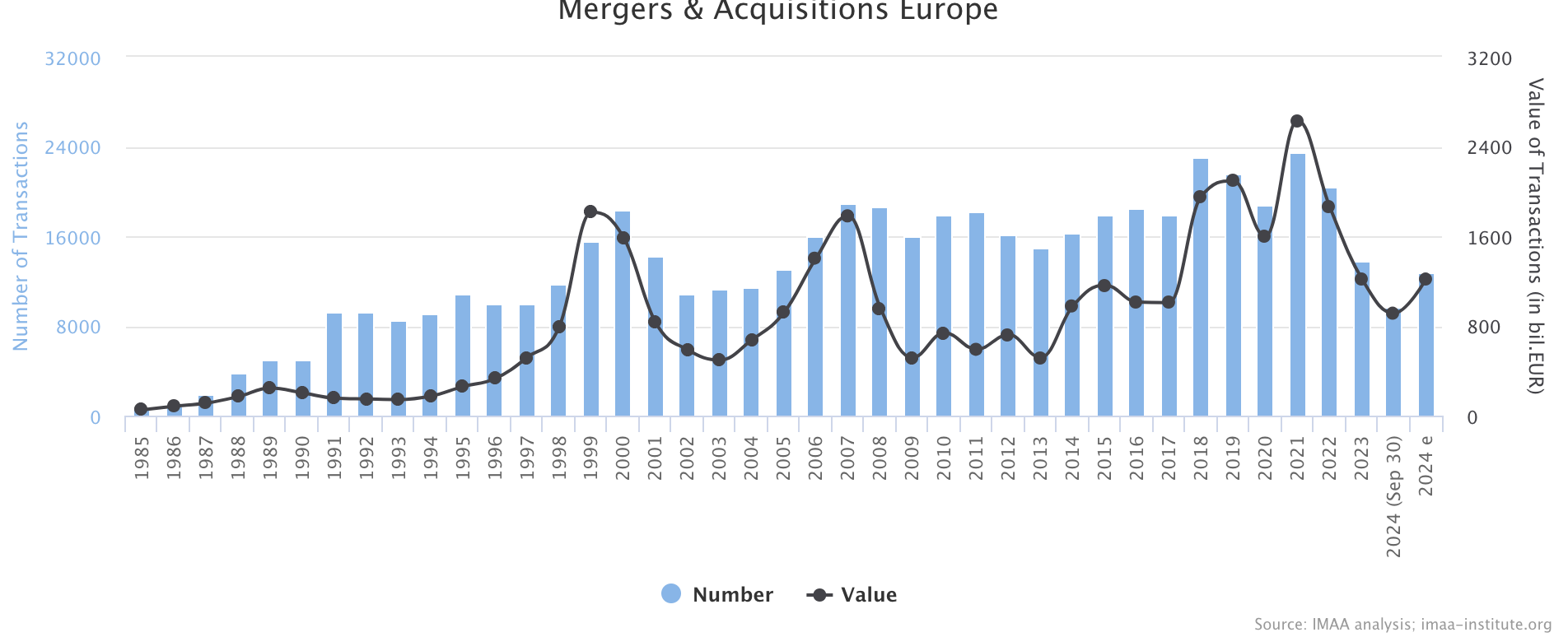

Le graphique ci-dessous montre une stabilisation des activités de fusion et acquisitions, en 2024 par rapport à 2023, en Europe. L’activité reste en baisse de plus de moitié par rapport à 2021.

L’Institute for Mergers, Acquisitions & Alliances estime les volumes de fusions et acquisitions pour l’année 2024 à 1 217 milliards d’euros, contre 2 633 milliards en 2021, comme on peut le voir ci-dessous.

La stabilisation provient d’un rebond sur la première moitié de l’année.

White&Case poursuit :

« Les fusions et acquisitions en Europe ont reçu un vent porteur sur la première moitié de 2024. L’Europe occidentale a effectué 390 milliards $ de transactions – soit une hausse de 40% par rapport à la même période en 2023. L’Europe centrale et orientale ont effectué des transactions pour 30 milliards $, soit une hausse de 25% par rapport à 2023. »

Pour le moment, une amélioration de l’activité de marché donne un répit face à l’affaissement de la banque de détail.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]

2 commentaires

L’état contrôle 56 % de l’économie française.

La France est es faillite.

L’état d’esprit général est » l’état doit plus gérer et contrôler »

Dans quel but ? Arriver jusqu’à la misère noire ?

Et vous dites » En France, le brouillard se dissipe dans certains esprits au sujet de l’état des finances publiques »

J’en doute fortement

L’état ne contrôle plus rien du tout, puisque en prétendant s’assimiler à une entreprise en concurrence pour l’obtention de financements étrangers et la création d’excédents commerciaux l’état s’est mis à la merci de l’étranger sur lesquel il n’a par définition aucun pouvoir.

Avec l’europe les holdings de capitalisation basés à l’étranger dans lesquels se déversent les profits et épargnes des citoyens qui ont les moyens échappent au contrôle de l’état tout en finançant une influence sur les français pour les diviser entre assistés improductifs et productifs taxés.

Lesquels se critiquent mutuellement tout en fichant une paix royale aux veritables profiteurs et assistés toujours propriétaires de la france et de son état légalement mis sous tutelle de l’europe et ses fonctionnaires non élus.

Cette europe est à la base une coalition économique et financière (CECA : communauté européenne du charbon et de l’acier, puis CEE) trustée par les entreprises et leur lobying.

Le but étant qu’ils oublient que le vrai pouvoir et le plus aliénant est celui qui possède la france , où la propriété privée est sacrée pour les grands bourgeois, qui ont remplacé l’église et le roi entre 1789 et Bonaparte, mais confiscable pour le citoyen de base au nom de l' »intérêt général ».

Les luttes politiques du peuple pour ne plus être asservi par ce nouveau pouvoir ont culminé avec le conseil général de la résistance et la création de la sécurité sociale , que les héritiers des « 200 familles » qui ont créé la banque de france en 1801 se sont empressés de vider de sa substance par l’étatisation et le déficit en se servant du cheval de Troie européen.