Faisons les comptes.

Le montant total des prêts non performants au sein de l’Union Européenne atteint près de 900 Mds€. Les banques ont provisionné (c’est-à-dire mis de côté) environ la moitié de ce montant. Il reste donc environ 450 Mds€ de créances douteuses sur lesquelles le risque n’est pas provisionné.

La capitalisation boursière totale des banques européennes, en se référant à l’indice MSCI du secteur bancaire européen, représente environ 730 Mds€.

Cela implique que le problème des prêts non performants en Europe pourrait entrainer la faillite de la majeure partie de son système bancaire…

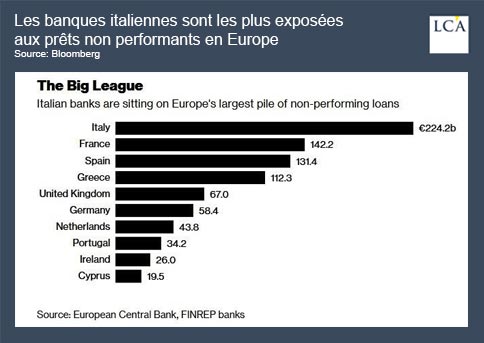

Bien entendu, ces prêts non performants sont loin d’être répartis de façon uniforme à travers le système. Comme vous pouvez le voir dans le graphique ci-dessous, il existe un pays européen particulièrement touché. Les banques italiennes portent dans leur bilan une part considérable des prêts non performants.

Pourtant, la capitalisation boursière des banques italiennes est faible, autour de 60 Mds€d’après l’indice MSCI.

Nous avons donc 224 Mds€ de prêts non performants d’un côté, et de l’autre côté des banques dont la capitalisation boursière représente à peine 60 Mds€.

Mais ce n’est pas ce qui m’inquiète le plus.

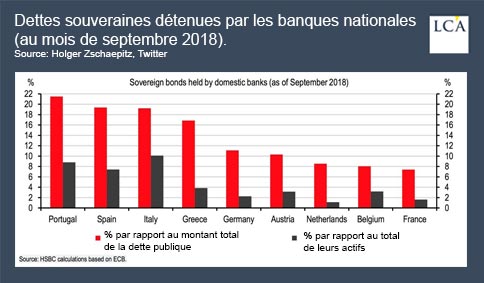

Les banques européennes sont lourdement exposées à une classe d’actif particulièrement risquée : les obligations souveraines émises par les Etats européens. D’après la réglementation bancaire européenne, ces obligations sont considérées comme sans risque. Les banques n’ont donc aucune obligation de détenir des réserves afin de se protéger contre un risque éventuel de perte sur leurs portefeuilles de dettes souveraines.

Les banques italiennes détiennent des positions particulièrement importantes sur ce marché. Le graphique ci-dessous indique qu’elles possèdent la plus forte proportion de dettes souveraines en Europe, rapporté à la taille de leur bilan.

Il s’agit précisément de la classe d’actif la plus à risque, au moment où les facteurs de déclenchement d’une crise des dettes souveraines occupent chaque jour davantage l’actualité : la bataille autour du budget de l’Union Européenne, l’arrêt du QE par la BCE, ou encore la hausse des taux d’intérêt.

Etant donné les risques de pertes auxquels sont exposées les banques européennes, je vais vous poser cette question une dernière fois : le système bancaire italien existe-t-il encore réellement ?

Je ne suis pas sur d’avoir la réponse à cette question. Mais il se pourrait qu’il soit en réalité complètement insolvable, un système bancaire zombie, un fantôme.

Le pire dans tout ca, c’est que le gouvernement italien serait incapable de financer un sauvetage des banques étant donné que son propre niveau d’endettement constitue une part importante du problème.

Si vous n’êtes pas inquiet, je ne sais plus quoi dire pour vous convaincre.

1 commentaire

Bonjour. A mon avis, la situation économique mondiale va se dégrader, l’accumulation des dettes, y compris en France, ne cesse d’augmenter. En France (et ailleurs) on dépense plus qu’on ne gagne. Je n’ai pas vraiment peur des politiques, mais de la dette. Si on envisage comme moi que la France sera dans l’obligation de rembourser sa dette grandissante (ou une partie), et que la BCE ne viendra pas à son aide (donc si on envisage une faillite de l’Etat français), dans quoi faudra-t-il placer ses petites économies de retraité cadre ? Retraité, je ne fais pas partie de la catégorie choyée par Macron (bien au contraire), ne faudra-t-il pas se placer sur l’or ? le yen ? le franc suisse ? Bref sortir de la France ? Ne faudrait-il pas acheter des actions suisses (Nestlé?) ? Qu’en pensez-vous ? C’est un scénario catastrophe qui revient en boucle chez moi, n’ayant plus confiance dans nos politiques ni dans nos institutions. J’avoue que je n’ai pas du tout envie de financer les erreurs commises par nos politiques, y compris l’actuel. J’ai lu aussi qu’on pouvait ouvrir un contrat d’assurance vie luxembourgeois, où l’on peut se positionner sur des fonds hors euro. Qu’en pensez vous ? En cas de scénario catastrophe et de défaut de l’Etat français. Puisque dans un tel cas ce seront les épargnants qui paieront. Surtout le petits et moyens.