Quoi qu’en pense la presse grand public et bon nombre d’analystes, le « tout en bulle » n’a pas encore éclaté, notamment sur le marché des obligations d’Etat – mais ce n’est pas forcément une bonne nouvelle.

Pour comprendre le présent, il faut la mémoire du passé.

Les marchés financiers du présent sont tout à fait logiques, leur comportement découle de ce qui s’est passé en mars 2020 : un krach ultra-rapide, violent.

Alors que toute la presse et les gourous commentaient le krach et, bien sûr, annonçaient que la bulle était en train de crever… j’ai expliqué que non, la bulle n’éclatait pas mais que le sauvetage allait provoquer de nouvelles difficultés pour l’avenir, y compris sous l’aspect de l’inflation.

Ce qui s’est passé en mars 2020 réduit encore considérablement les marges de manœuvre des autorités monétaires, voilà ce qu’il fallait et faut retenir. Elles sont de plus en plus otages. Les autorités sont dans la seringue.

Une séquence logique

Retenez la séquence développée dès le 28 mars 2020 :

Soulagement + inondation de monnaie + regonflement du tout en bulles + choc de l’offre + demande potentielle comprimée + début de reprise économique + régression de la globalisation + dette de l’Etat considérable = rapport de forces plus favorable aux salariés = accélération des prix des biens et des services.

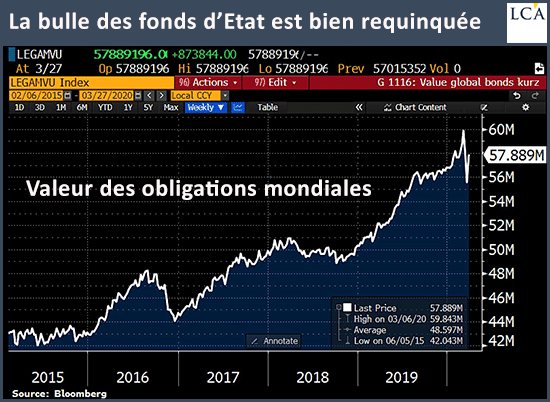

Contrairement aux affirmations que l’on entend un peu partout, la bulle mondiale n’a pas éclaté. Il suffit pour s’en persuader de considérer le graphique ci-dessous, qui montre l’évolution de la bulle des obligations d’Etat dans le monde :

Le capital mondial placé en fonds d’Etat est de 57 900 Mds$. Pour ceux qui ne comprendraient pas comment cela fonctionne, il faut préciser que ce capital a progressé de 2 300 Mds$ grâce au début des achats des banques centrales.

Les banques centrales ont re-soufflé dans la bulle en grossissant l’actif de leur bilan.

Le rendement du 10 ans US a baissé de 16 points de base à 0,67% comme celui du Bund qui se retrouve à -0,48%.

Le « tout en bulle » ne bouge pas

Le « tout en bulle » reste en place, simplement les « hernies » se sont un peu déplacées. Elles se répartissent différemment entre les actions, les obligations, les emprunts investment grade, les emprunts junk et les money market funds (MMF).

Le « tout en bulle » c’est tout cela, tout ce que je viens d’énumérer. Le tout en bulles, ce n’est pas seulement un concept de prix gonflés, c’est aussi une masse hypertrophiée comme celle des MMF.

Je suis assez satisfait – relisez mes textes, très clairs – de ne pas m’être trompé et d’avoir annoncé dès les premiers jours que la bulle ou le « tout en bulles » n’étaient pas en train d’éclater.

Il était important de le diagnostiquer non seulement pour le présent mais pour l’avenir – j’y reviendrai.

Pour le présent, car cela permet aux autorités de prétendre contrôler la situation et de maintenir un certain effet de richesse qui évite la déflation en chaîne.

Pour l’avenir, car si la bulle et le « tout en bulles » n’éclatent pas, la sortie des politiques actuelles et la reprise économique future vont être très difficiles à gérer, voire impossibles.

C’est à partir de ces analyses que j’ose affirmer avec conviction que, dans quelques années, à la sortie, nous aurons une forte accélération de l’inflation des prix et des salaires contre laquelle les autorités ne pourront rien ; elles seront tétanisées.

Je répète cette formule, importante à retenir :

Soulagement + inondation de monnaie + regonflement du tout en bulles + choc de l’offre + demande potentielle comprimée + début de reprise économique + régression de la globalisation + dette de l’Etat considérable = rapport de forces plus favorable aux salariés = accélération des prix des biens et des services.

Accélération contre laquelle la banque centrale ne pourra pas lutter car l’existence de bulles colossales et d’un endettement astronomique la paralyseront, elle n’osera pas remonter les taux de peur de refaire une grande crise financière, une GCF3.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]