Derrière les arbitrages hésitants de la Réserve fédérale, un scénario de rupture se dessine : celui d’un accident soudain sur les marchés obligataires.

Nous sommes à une période charnière de l’histoire, dont peu perçoivent réellement la portée. Face à l’explosion de la dette américaine, un événement majeur finira par survenir, tôt ou tard, de l’autre côté de l’Atlantique. Ce n’est plus qu’une question de temps.

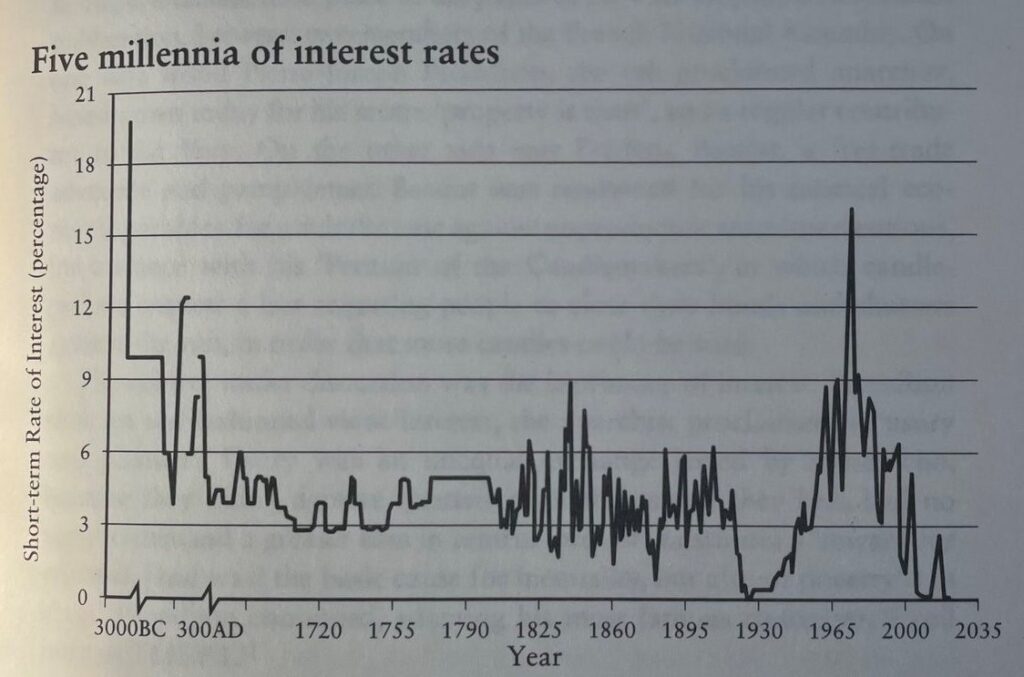

Il n’est pas difficile de constater que les Etats-Unis, en tête, suivis du reste du monde, se dirigent vers une crise de la dette. Non seulement parce que la dette mondiale atteint un niveau record, dépassant les 320 000 milliards de dollars, mais surtout à la lumière d’une analyse de long terme : si les taux d’intérêt ont toujours fluctué au fil des siècles, leur chute vers zéro – voire en territoire négatif – au cours de la dernière décennie constitue un événement sans précédent, aux conséquences évidentes sur l’ensemble du système financier.

En 2021, les banques centrales des pays occidentaux ont été confrontées à un dilemme irréversible : choisir, à terme, entre une crise financière ou une crise monétaire.

La résurgence de l’inflation au lendemain de la crise sanitaire a contraint les institutions monétaires à réduire leur soutien à l’économie. Les taux ont augmenté, les liquidités ont été réduites, mais rapidement, les premiers effets sont survenus : hausse des défaillances d’entreprises, ralentissement des investissements et évidemment baisse de la croissance.

Nous sommes alors entrés à la fin d’un cycle ayant débuté il y a plus d’un demi-siècle. En début de cycle financier, les taux d’intérêt sont élevés : la croissance étant soutenue, les débiteurs acceptent plus volontiers de payer cher pour emprunter. A l’inverse, en fin de cycle, lorsque les dettes se sont accumulées et que la croissance ralentit, les taux ont tendance à baisser afin d’inciter les créanciers à continuer de prêter et à soutenir ainsi l’économie.

L’inflation est venue sonner le glas de ce cycle financier, et le dilemme des banques centrales – loin d’avoir disparu – n’a été que repoussé.

Après avoir nié l’arrivée de l’inflation, puis l’avoir attribuée à la guerre en Ukraine (qui n’a fait qu’aggraver la situation), les banquiers centraux ont longtemps entretenu l’illusion d’un « atterrissage en douceur ». Beaucoup se souviennent de cette promesse : l’inflation retomberait à 2 % sans perturber la croissance. Or c’est le scénario inverse qui est en train de se produire sous nos yeux : l’inflation repart à la hausse (à 2,7 % aux Etats-Unis) et la croissance ne cesse de diminuer, faisant même craindre le risque d’une récession de l’autre côté de l’Atlantique.

Les banques centrales ne savent plus si elles doivent baisser leurs taux d’intérêts pour soutenir l’économie (au risque que l’inflation reparte très vite à la hausse), ou si elles doivent les maintenir à des niveaux élevés (au risque que l’économie ralentisse, et qu’un choc financier survienne). Elles sont donc prises dans un entre-deux qui n’arrange rien au problème de fond…

Repousser l’échéance de ce choix cornélien ne fait qu’accroître les conséquences futures, car c’est bien grâce à la dette, instrument de contrôle du temps, qu’elles parviennent encore à éviter d’assumer leurs responsabilités.

Mais les taux longs remontent partout, notamment aux Etats-Unis où ils dépassent désormais 4,5 %. Et la dette américaine, loin de se stabiliser, poursuit sa trajectoire ascendante. Selon les projections les plus plausibles, elle atteindra 46 000 milliards de dollars en 2028, soit le double de son niveau de 2020.

Ce dilemme, concentré avant tout aux Etats-Unis du fait de la position dominante du pays, ne fait qu’évoluer sous la figure d’un nouveau président. Depuis la Maison-Blanche, Donald Trump tente de résister aux dynamiques historiques à l’oeuvre : réduction des dépenses publiques, réindustrialisation pour freiner la financiarisation de l’économie, relèvement des droits de douane pour générer de nouvelles recettes et attirer les capitaux, dévaluation du dollar pour alléger le poids de la dette.

Autant de manoeuvres pour ralentir la spirale infernale de l’endettement. Mais face à la mécanique profonde du cycle, il ne pourra pas changer le cours de l’histoire.

Le symbole le plus révélateur de cette perte de pouvoir reste la baisse du dollar. Car si le billet vert a besoin d’un excès de liquidités pour asseoir son hégémonie – c’est le fameux paradoxe de Triffin –, un trop-plein de dollars dans un contexte de défiance ne fait que précipiter sa dévalorisation. Or, on voit aujourd’hui que la monnaie américaine est de moins en moins attractive face à la dédollarisation du monde (réduction de la part de dollars dans les réserves des banques centrales, échanges dans d’autres monnaies locales, achats d’or dans les pays émergents…).

La devise ne joue même plus son rôle historique de valeur refuge face à l’incertitude mondiale, d’où les ventes d’obligations américaines à travers le monde et la hausse conjointe des taux d’intérêts américains.

A mesure que le déficit se creuse et que la dette américaine s’envole, les mois à venir pourraient être marqués par une nouvelle flambée des taux. Ce scénario devient d’autant plus probable dans les périodes de faible liquidité, comme l’été, traditionnellement propice aux mouvements brusques sur les marchés.

La Réserve fédérale, de son côté, voit sa marge de manoeuvre se réduire : le retour de l’inflation limite sa capacité à contenir les taux. Il devient donc envisageable que les taux courts dépassent les taux longs, signalant un retournement du cycle et semant la panique chez les investisseurs. Un choc soudain sur les taux américains est désormais possible…

C’est en raison de cette fragilité financière que Trump se montre aujourd’hui si agressif. Qu’il s’agisse de sa guerre commerciale tous azimuts, de l’implication renforcée des Etats-Unis dans divers conflits – souvent source de nouvelles recettes, notamment pour l’industrie de la défense –, ou encore de ses prises de position politiques, comme sa volonté affichée de remplacer Jerome Powell à la tête de la Réserve fédérale (dont le départ semble de plus en plus probable), toutes ces actions traduisent une stratégie de rupture face à un système à bout de souffle.

Face à de telles prises de position, rien n’exclut que Trump finisse par annoncer, un jour ou l’autre – à l’image de son retrait des Accords de Paris – la fin du remboursement de la dette américaine. Le monde pourrait alors se réveiller en découvrant que les Etats-Unis refusent tout simplement d’honorer leurs engagements, décidant d’annuler leur dette d’un simple trait de plume, comme cela se pratiquait régulièrement dans l’Antiquité.

A moyen terme, plusieurs scénarios de défaut sont déjà envisageables : les élections de mi-mandat de 2026 pourraient aboutir à un Congrès divisé, incapable d’autoriser un relèvement du plafond de la dette. Parallèlement, la dépréciation continue du dollar pourrait finir par anéantir définitivement la confiance dans la monnaie américaine, et avec elle, sa valeur.

L’incertitude financière, conjuguée au risque d’un accident brutal sur les marchés, alimente la panique des investisseurs. Et plus cette panique grandit au même rythme que la violence politique et économique, plus un fossé profond se creuse entre les différentes classes d’actifs.

Les actifs abondants, éphémères et dépendants des choix politiques risquent de se déprécier, tandis que les actifs rares, intemporels et affranchis de toute autorité étatique pourraient, au contraire, susciter un regain d’intérêt.

Nous sommes entrés dans une période de crise – donc de destruction. Mais c’est aussi dans chaque crise que germent, par effet miroir, de nouvelles opportunités.

1 commentaire

Très intéressé