Les banques centrales ne peuvent plus nier les effets de leurs méfaits : la fuite en avant monétaire est face à un mur.

Quelle incroyable situation quand on y pense : la finance profite de milliers de milliards d’un côté pour être sauvée des effets de sa cupidité (crise de 2008) ; de l’autre, les petites gens qu’on pousse à la diète monétaire sous la pression de cette même finance ! C’est cocasse.

Tout cela pour contenir l’inflation « officielle » qui constitue le seul frein à la création monétaire des banques centrales. En effet, la stabilité des prix à la consommation est la principale mission des banques centrales. Stabilité des prix à la consommation bien sûr, et non pas celle des prix des actifs.

La mission des banques centrales est de veiller à la stabilité des prix à la consommation, c’est à dire l’inflation des pauvres, et non à veiller à l’inflation des prix des actifs qui est l’inflation des riches.

Un hold-up monétaire

En agissant ainsi, les banques centrales ont depuis 2008 nourri « l’inflation des ultra-riches », faisant décupler leur patrimoine.

Donc tant que le peuple ne profite pas de la création monétaire, le « hold-up monétaire » peut continuer. Les banques centrales continuent d’injecter toujours plus de monnaie à partir de 2015.

Les marchés sont rassasiés de monnaie, les bulles se créent. Les plus avertis sentent que quelque chose cloche.

C’est ainsi qu’en 2017, devant les élèves de la prestigieuse Ecole Polytechnique, Bernard Arnault s’étonnait même de la situation monétaire inédite :

« De l’argent qui se déverse de manière incroyable, donné par les banques centrales… des taux d’intérêt… nous, le groupe LVMH, on emprunte à des taux négatifs. C’est la première fois dans les affaires qu’on me dit on va vous prêter de l’argent et en plus on va vous payer, c’est formidable. »

Vers d’autres actifs

Ainsi, la monnaie continue de se frayer un chemin, de marchés en marchés.

Ce n’est pas pour rien qu’en 2017, le monde découvre le bitcoin, resté jusque-là cantonné à une communauté de pionniers de la cryptomonnaie.

D’ailleurs, le marché des cryptos et celui de l’art sont les autres destinations de la monnaie magique qui essaie de se frayer un chemin pour fuir les marchés de la dette, des actions, et de l’immobilier qui ont atteint des niveaux de valorisations qui ne veulent plus rien dire !

Puis vint la crise sanitaire de 2020 et l’arrêt presque total de l’économie. Cette fois-ci, impossible de ne pas faire profiter l’économie réelle de la monnaie magique, car, sans le travail de la plèbe, la finance n’a plus personne à exploiter.

Cette fois-ci, les PME et les multinationales profitent des prêts garantis par l’Etat pour assurer le paiement des échéances de leurs dettes. Les Etats payent en partie des chiffres d’affaires et des salaires grâce à l’argent magique.

Aux Etats-Unis, la Fed offre même des chèques directement aux citoyens. Partout, la monnaie déferle plus seulement sur les marchés mais aussi sur les consommateurs. Tout cela alors que la machine économique mondiale est à l’arrêt car frappé de plein fouet par la pandémie de coronavirus !

A la sortie du confinement, le « pouvoir d’achat » des citoyens, qui ont dû épargner par la force des choses, est ponctuellement trop fort par rapport à la production et aux stocks qui ont été fortement réduits pendant le confinement. Un « pouvoir d’achat » dopé cette fois en partie par une dette privée (les prêts garantis par l’Etat, ou PGE, par exemple) qu’il faudra bien payer un jour !

Fuir les marchés

En même temps, sentant le bon coup de la reprise économique, la monnaie s’est frayé un nouveau chemin pour fuir les marchés dont la perspective de hausse est plus que limitée. Exit le marché des actions : les matières premières sont le nouvel eldorado de la monnaie magique et de la spéculation.

La monnaie, comme l’eau, est intelligente et cherche toujours la meilleure pente. Sa pente à elle, c’est le profit et la spéculation. Elle est dynamique, elle flaire les opportunités. Elle arbitre la moindre faille, la moindre faiblesse, le moindre manque.

Pour comprendre l’inflation qui est un des effets de la monnaie magique, il ne faut pas prendre une image figée de l’économie et en tirer des conclusions. Il faut s’inscrire dans un film, dans un mouvement. Il faut suivre le flot monétaire à la trace pour enfin le comprendre !

Pour comprendre le chemin pris par la monnaie créée et injectée par les banques centrales depuis la crise de 2008, imaginons cette monnaie comme l’eau, et chacun des marchés comme des bassins interconnectés.

La monnaie a d’abord été injectée dans le bassin du marché de la dette, avant de se répandre simultanément dans les bassins du marché actions et du marché immobilier, avant de remplir le bassin du marché crypto en 2017…

La monnaie a fini par remplir le dernier bassin du marché des matières premières à la sortie de la crise sanitaire, ce bassin qui est le plus proche de l’économie réelle. Une économie réelle qui a naturellement fini par être inondée !

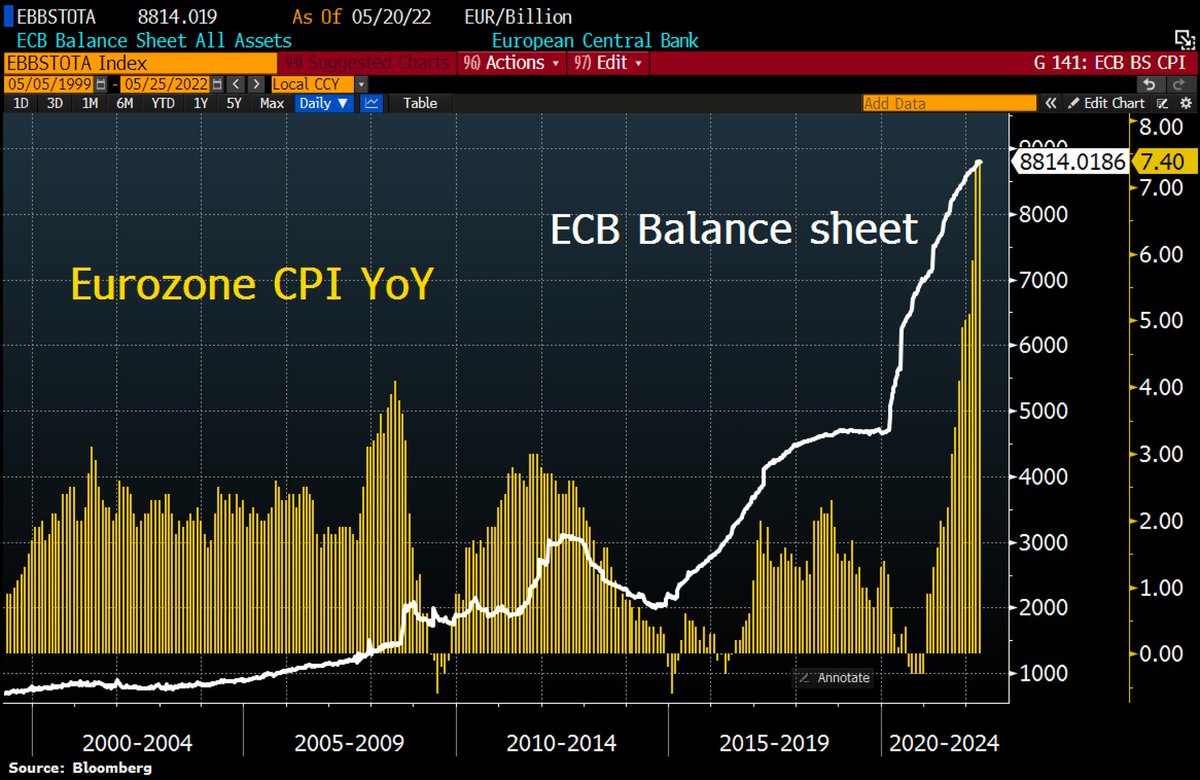

Si on prend le bilan de la BCE (courbe blanche ci-dessous), on se rend compte que le débit de son robinet monétaire a été multiplié par plus de 13, si l’on compare la période de 2008-2015 à celle de 2020-2022 !

Entre 2008 et 2015, le bilan de la BCE a augmenté de 150 Mds€ par an (de 1 000 à 2 000 Mds€).

Entre 2020 et 2022, le bilan de la BCE a augmenté de 2000 Mds€ par an (de 4 500 à 8 500 Mds€).

La monnaie et la vitesse de sa circulation sont une variable de l’équilibre de l’offre et de la demande, c’est-à-dire une variable non négligeable de l’équilibre des prix…

De l’autre côté, il y a une productivité qui a baissé (confinements et démotivation des travailleurs), une rupture des chaînes d’approvisionnement, la spéculation, la guerre, la peur de manquer, la spirale inflationniste…

Mais qui peut nier que la création monétaire des banques centrales (qui a permis l’endettement public) n’est pas une variable qui explique une part importante de l’inflation ?

Les économistes qui persistent dans cette erreur ne voient pas le caractère dynamique de la monnaie.

Aujourd’hui les banques centrales ne peuvent plus nier les effets de leurs méfaits. La fuite en avant monétaire est face à un mur : arrêter l’argent magique et risquer la chute brutale des marchés ; continuer et risquer l’appauvrissement des travailleurs et des épargnants. Dans le second cas, le risque de chaos social n’est pas loin !