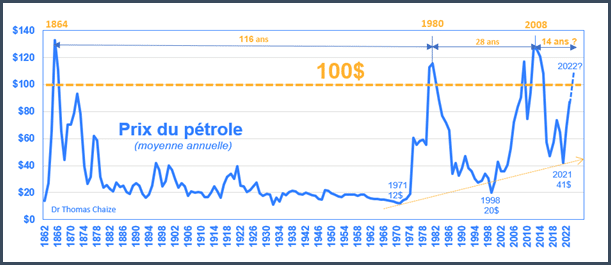

Ajuster les prix du pétrole à l’inflation permet de se rendre compte qu’en 160 ans d’histoire, le baril d’or noir n’a dépassé le seuil des 100 $ qu’à trois reprises… Et cette année pourrait bien être la quatrième.

Je me présente brièvement : je m’appelle Thomas Chaize, et j’écris sur l’or (surtout), le pétrole et les matières premières depuis la fin de la bulle internet, en 2001-2003. Les plus anciens lecteurs de La Chronique Agora ont d’ailleurs pu lire mes articles dans ces colonnes jusqu’en 2009.

Après avoir terminé la lecture de mon premier livre d’analyse technique, Secret pour gagner en Bourse de Stan Weinstein, je cherchais alors un secteur délaissé, prêt à partir à la hausse en « phase 2 », tel que Weinstein le décrit dans son livre. Le graphique de l’or, dont le cours était alors à 300 $, a été une révélation !

Cerise sur le gâteau, l’or était ignoré de la « foule », et la presse financière n’en parlait que négativement. Bref, tous les voyants étaient au vert pour l’investisseur contrarien que j’étais. J’ai donc troqué mes manuscrits pour des livres de Bourse et des fichiers Excel. J’ai terminé mon doctorat d’histoire, et je n’ai plus jamais quitté le monde des matières premières.

Le seuil des 100 $ le baril

Aujourd’hui, j’aimerais revenir sur un article que j’ai écrit il y a 13 ans, intitulé « Le pétrole depuis 150 ans ».

J’y évoquais le fait que la barre des 100 $ le baril de pétrole est un événement rare (en moyenne annuelle, et en utilisant un prix en dollars corrigé de l’inflation).

Cela n’est arrivé que trois fois en 160 ans… Cliquez ici pour lire la suite.

Cela n’est arrivé que trois fois en 160 ans :

1864 : Technologie de production archaïque et forte demande.

1980 : Guerre entre producteurs dans une zone stratégique.

2008 : Le pic de production du pétrole conventionnel (il a eu lieu en 2006 selon AIE).

2022 ? : aujourd’hui, c’est probablement la proximité du pic de production du pétrole qui en est la cause.

L’idée présentée dans mon article était la suivante : la prochaine fois que le prix du pétrole passerait le seuil des 100 dollars, la cause en serait un changement structurel majeur probablement dû au pic de production.

Y sommes-nous ?

Attention, notez que même si le prix est aujourd’hui au-dessus des 100 dollars le baril, cela ne veut pas dire que la moyenne annuelle sera à ce niveau de prix le 31 décembre 2022.

Le second point présenté dans cet article était que la crise suivante arriverait dans un laps de temps plus court que la précédente.

1864-1980 : 116 ans

1980-2008 : 28 ans

2008-2022 ? : 14 ans ?

Vous remarquerez que le temps entre chaque pic se réduit : 116 ans, 28 ans… et maintenant 14 ans (potentiellement) : rendez-vous fin 2022 pour le savoir.

Les raisons de la hausse

En 2008, les médias expliquaient cette hausse par la spéculation, aujourd’hui par la géopolitique. Mais ne vous trompez pas, et c’est le point le plus important de ces lignes : les causes de ces deux « fièvres » pétrolières sont structurelles (pic de production du pétrole conventionnel et non conventionnel) et non pas conjoncturelles.

Cela fait plus d’une décennie que le secteur pétrolier connaît un sous-investissement chronique, dans une période qui nécessitait au contraire de très gros efforts financiers, à cause du pic de pétrole conventionnel depuis 2006. La crise du Covid, c’est finalement le coup de grâce, face à des investissements déjà anémiques. Il y avait un besoin important de capitaux pour développer le pétrole conventionnel et surtout non conventionnel (sables bitumineux, pétrole extra lourd, schistes bitumineux…). Voilà pourquoi aujourd’hui il n’y a aucun surplus de production disponible pour calmer cette hausse.

Le pétrole et les énergies fossiles sont des secteurs que les investisseurs fuient en raison du réchauffement climatique. Mais ce qui fait encore tourner le monde aujourd’hui ce sont, malheureusement, les énergies fossiles (pétrole, gaz et charbon). Elles représentaient encore en 2020 environ 83% de la consommation mondiale d’énergie primaire.

Et il y a une sorte de tempête parfaite qui se prépare sur le pétrole. Le pétrole non conventionnel est gourmand en capitaux (baisse des investissements), mais aussi en technique (plus complexe), et il est énergivore (plus d’émission de CO2). Certains pensent que la production de pétrole baissera à cause du pic de la demande (transition énergétique) et d’autres à cause de la baisse de production. Je penche très nettement en faveur de la seconde option.

Il était impossible de prédire l’élément déclencheur et le moment exact de la hausse actuelle (guerre, OPEP, politique etc.), mais elle était parfaitement prévisible car le pétrole est dans une situation structurellement critique.

Se préparer à l’avance

Nous ne nous passerons malheureusement pas des énergies fossiles par un coup de baguette magique, et la volatilité des prix augmentera quelle que soit l’ampleur de la transition énergétique.

Dans son rapport de 2005 pour le département de l’énergie des États-Unis, Robert Hirsch indiquait que la seule façon d’atténuer les effets du pic de production était de s’y préparer au moins une décennie avant. Sinon, cela engendrerait un déficit chronique pendant au moins deux décennies. Je n’ai pas le sentiment que les politiques des pays occidentaux préparent quoi que ce soit depuis 10 ans.

Cela risque donc de conduire à une hausse importante de toutes les matières premières (particulièrement celles nécessaires à la transition énergétique) et des matières agricoles (liste, malheureusement, non exhaustive).

Si on ajoute la croissance de la masse monétaire, les prix n’ont donc pas fini de monter.

Mon propos est donc le suivant : « comprenez vite ce qui arrive », car cela va tout changer.

Il n’est pas question uniquement d’investissement, mais de changement de monde.

Si la thématique des matières premières vous intéresse, restez à l’affût : dans de prochains articles, j’aborderai les sujets du cuivre, des gisements de lithium, de forage pétrolier, du zinc, du nickel, du fer, de la potasse, du gaz naturel, du charbon, des terres agricoles…

Ainsi que des stratégies d’investissement sur les matières premières de Bill Gates, de Warren Buffet, de Jim Rogers…