L’or reste loin de ses sommets de 2020 mais… tout n’est pas perdu pour autant. Loin de là, même, selon l’analyse d’un grand nom du secteur des métaux précieux.

Je vous parle souvent de Ronald Stöferle et Mark Valek, les deux auteurs du rapport In Gold We Trust. Pour varier les plaisirs, je vais vous présenter aujourd’hui le point de vue d’un autre grand nom du secteur des métaux précieux.

Qui est John Hathaway de Sprott AM ?

« Il faut avoir la foi » ! Voilà comment s’intitule le Hathaway Q2 2021 Quarterly Commentary qui est arrivé dans ma boîte e-mail le 9 août dernier, en compagnie de son traditionnel Gold Monitor.

Cette analyse trimestrielle est celle d’un gérant dont le nom ne vous est sans doute pas inconnu si vous vous intéressez à l’or. En poste chez Tocqueville AM pendant 23 ans (1997-2020), John Hathaway et son équipe ont rejoint (par absorption) un autre grand nom du microcosme des métaux précieux le 17 janvier 2020, j’ai nommé Sprott AM USA.

Comme je l’écrivais au mois de mars dans d’autres colonnes :

« Autant vous le dire tout de suite : Hathaway est haussier sur le cours de l’or, voire très haussier. Pour lui, sur le plan technique, ‘une longue correction qui a duré jusqu’en 2016 et le bouillonnement qui s’en est suivi ont abouti à la mise en place d’une puissante structure de base pluriannuelle’. » (Commentaire de marché du 20 avril 2020)

Aujourd’hui, je vous propose une synthèse de la vision de ce gérant de fonds spécialisé dans les mines d’or au travers de ses deux derniers commentaires trimestriels des 9 avril et 12 juillet 2021.

Retour sur l’évolution du cours de l’or et des mines depuis le plus haut de l’été dernier

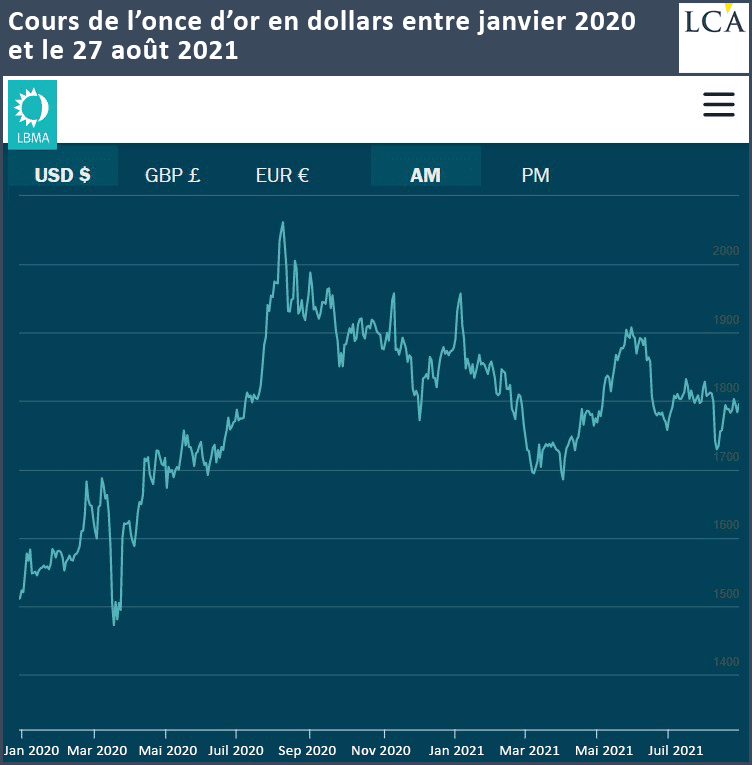

Libellée en dollars US, l’once d’or n’a toujours pas repris sur plus haut historique du 6 août 2020 à 2 067 $.

Précisons à ce sujet que selon Hathaway, ce sommet aurait pu être « 200 à 300 $ plus haut » si le bitcoin n’avait pas à l’époque détourné des flux d’argent vers une autre direction que celle de l’or.

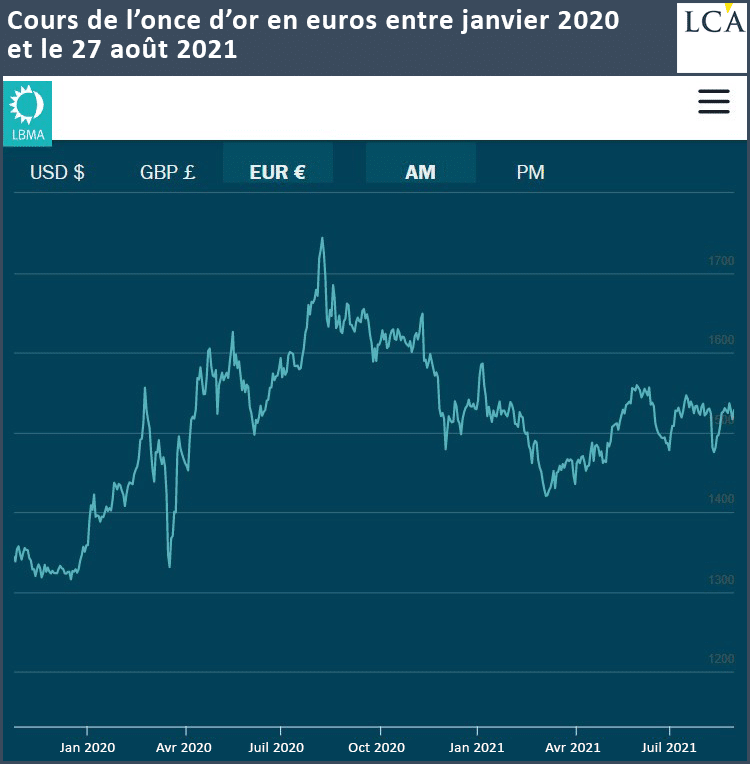

Même constat pour le cours de l’once libellé en euros, avec un plus haut qui reste en date du 7 août 2020 à 1 743 €.

Alors que la courbe de prix semblait solidement repartie de l’avant entre début avril et fin mai, le mois de juin est venu tempérer l’ardeur des haussiers avec une baisse de 7,17% en dollars.

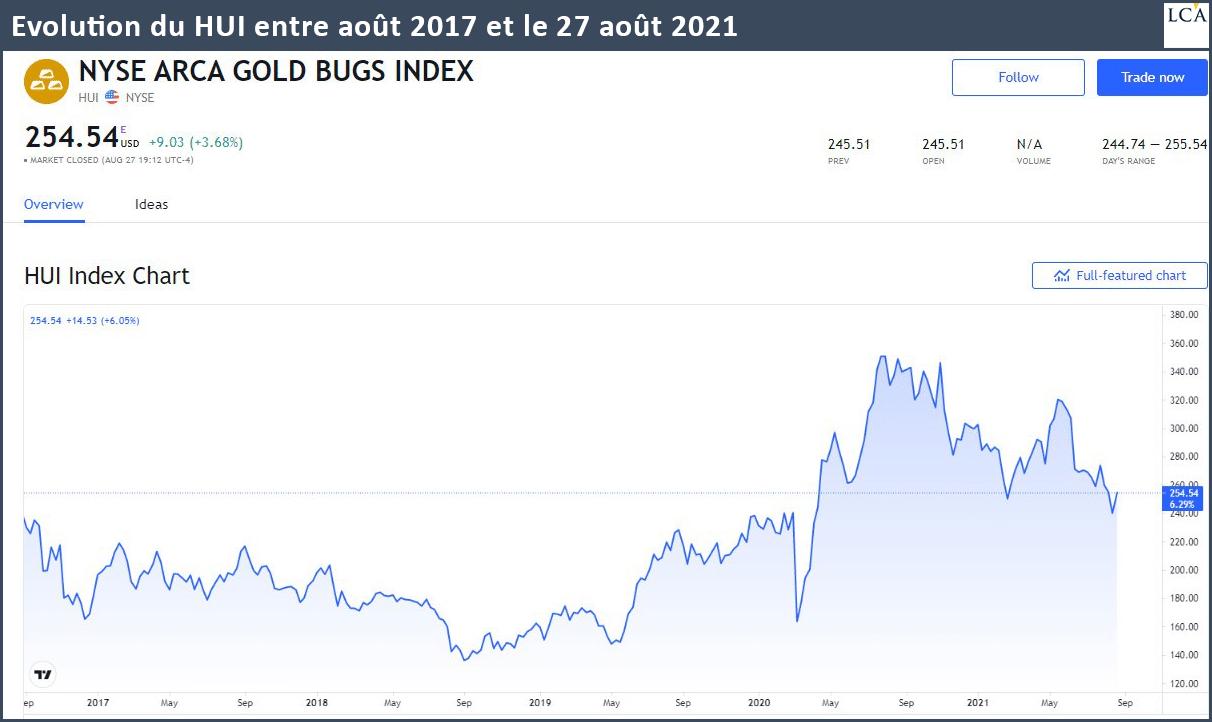

En cause ? « L’orientation hawkish exprimée lors de la réunion du FOMC des 15 et 16 juin », explique Hathaway. Celle-ci a coûté 12,64% de baisse supplémentaire jusqu’à la fin du mois à un secteur minier qui décline en Bourse depuis juillet 2020.

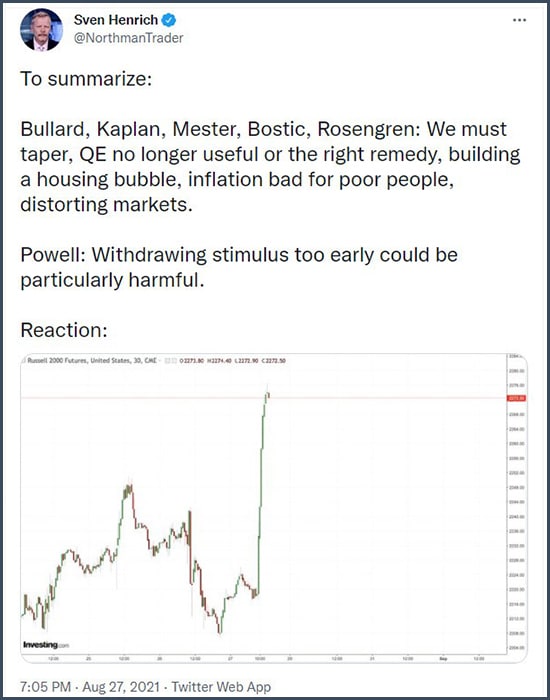

Depuis ce FOMC, la question « taper or not taper » (resserrer ou non la politique monétaire) reste ouverte, avec un Comité fédéral d’open market officiellement divisé entre des membres qui souhaitent réduire le débit du robinet monétaire, et un président de la Fed qui estime que c’est prématuré.

27 août 2021 :

« Pour résumer :

– Bullard, Kaplan, Mester, Bostic, Rosengren : il faut enclencher le tapering, le QE n’est plus utile ni le bon remède, il crée une bulle immobilière, une inflation mauvaise pour les pauvres, des distorsions de marchés.

– Powell : retirer le stimulus [monétaire] trop tôt pourrait être particulièrement néfaste. »

Face à cette incertitude, l’once et les mines latéralisent

John Hathaway a une vision tranchée de la situation. Pour lui, il ne faut voir dans ce mouvement de prix de l’or et des minières aurifères que ceci :

« Une réaction temporaire au changement perçu de la position de la Fed en vue d’une éventuelle réduction de son bilan. Nous pensons que la raison d’être de l’investissement dans les métaux précieux reste intacte. […] L’or et les minières aurifères sont des must have. »

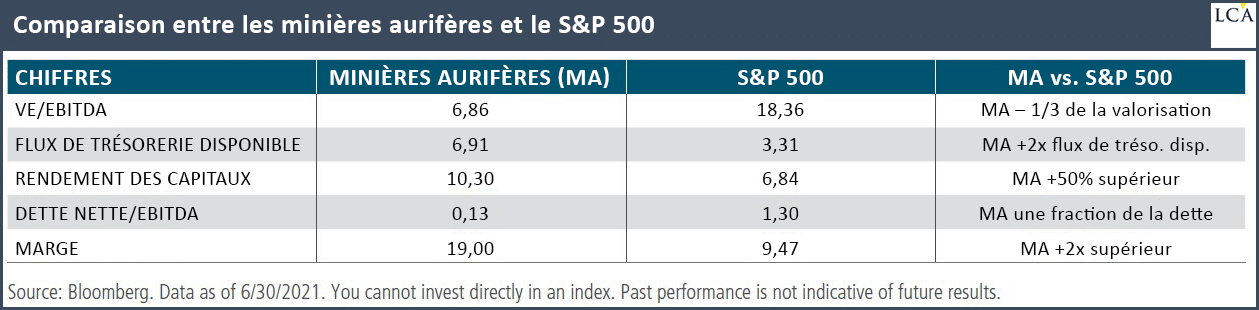

Pour ce qui est des mines, « comme le montrent les données du tableau ci-dessous (compilées par mon collègue Paul Wong), les valorisations, tant relatives qu’absolues, sont les plus attrayantes depuis deux décennies ».

Et pour ce qui est de l’or physique, Hathaway fait un constat éloquent.

Correction du mois de juin : une chute limitée au marché papier

Comme l’explique le gérant :

« Les ventes de juin ont été presque exclusivement le résultat d’un réflexe synthétique provoqué par des fonds macro algorithmiques et robotisés. L’accumulation et l’investissement dans l’or physique se poursuivent.

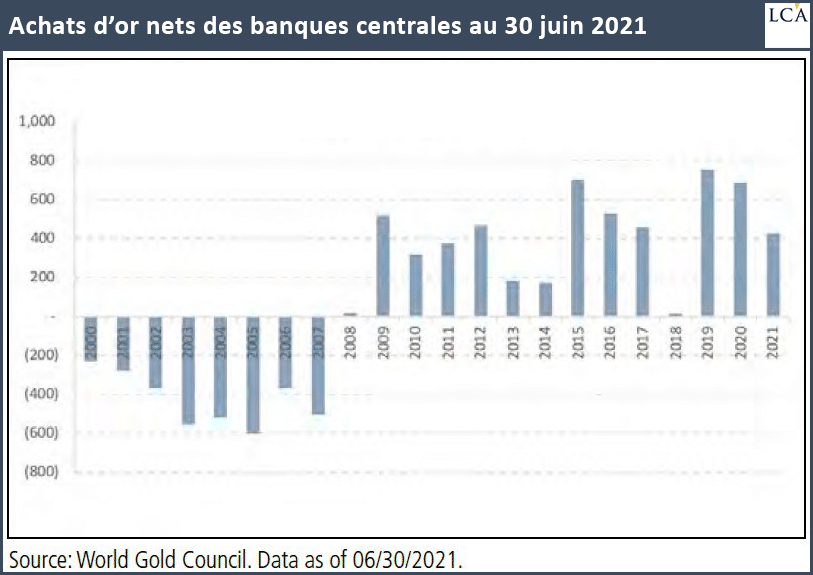

Le 18 juin, les investisseurs ont acheté pour 630 M$ de parts du GLD (SPDR Gold Shares ETF) garanties à 100% par de l’or, ce qui représente le plus grand afflux de fonds en une journée depuis le 15 janvier 2021. Les banques centrales ont acheté 6,3 Mds$ de métal jaune au cours du deuxième trimestre (selon le World Gold Council).

Pratiquement pas d’or physique n’a été abandonné dans la déroute. Ce qui a été vendu a presque exclusivement été des contrats à terme ou des produits dérivés. […]. Les flux sur les marchés de l’or physique et de l’or papier semblent aller dans des directions opposées. »

Et oui : sur le marché de l’or, et a fortiori sur celui de l’argent, ce n’est pas parce que l’offre physique est supérieure à la demande physique que les cours augmentent nécessairement.

Comme je le rappelle dans cette vidéo, c’est le papier qui fait la loi ! En 2020, le ratio marché de l’argent papier/marché de l’argent physique se montait à plus de 140, et celui de l’or à environ 60.

Mais quid de la suite ?

Dans un prochain billet, je vous expliquerai pourquoi John Hathaway a basculé dans le camp des inflationnistes, et les conséquences qu’une augmentation des prix à la consommation pourrait avoir sur le cours de l’or.