Les systèmes de paiement et de transfert échappent aux banques, comme le montre Apple. Les dépôts ne sont plus rémunérés. Les banques sont des machines à prêter.

Hier, Apple a exposé les nouveaux services que la société comptait commercialiser : vidéo à la demande et carte de paiement en partenariat avec Mastercard et Goldman Sachs.

A La Chronique, nous parlons d’argent : c’est donc au deuxième point que nous allons nous intéresser aujourd’hui.

Cette annonce d’Apple s’inscrit dans la logique d’un système de paiement sans contact par téléphone mobile, Apple Pay, introduit en 2014. Apple entend devenir une fintech, une entreprise de technologie financière capable d’assurer des transactions en prenant une commission au passage, commission qui rentrait d’habitude dans l’escarcelle des banques.

Que restera-t-il aux banques à nous proposer comme services ? Pas grand-chose.

La banque pour riches

Autrefois, le service bancaire était aux mains des orfèvres et fournissait un double service pour riches : coffre-fort et comptabilité. Elle évitait à des gens aisés d’avoir à déplacer physiquement de grosses sommes d’argent, c’est-à-dire de métaux précieux. Elle tenait aussi la comptabilité entrées-sorties de ses clients. Les banques facturaient un droit de garde sur les dépôts précieux.

Des billets à ordre commencèrent à circuler, ils permettaient à quelqu’un d’effectuer un retrait sur le compte de celui qui avait émis le billet. Puis ces billets devinrent « endossables » : celui qui les détenait pouvait transférer ses droits de retrait à quelqu’un d’autre. Enfin, ils devinrent négociables, ce statut étant entériné par une loi du Parlement anglais.

A la fin du XVIIème siècle, en Angleterre, les orfèvres prennent l’habitude de prêter les dépôts de leurs clients, ne conservant qu’une réserve de 10%. Ils font partager à leur clientèle une partie des profits et les dépôts sont rémunérés, ce qui leur attire encore plus de déposants.

Puis le capitalisme se développe. Les banques d’affaires prêtent l’argent déposé par leurs riches clients pour des développements industriels gourmands en capitaux. Les profits sont partagés entre les actionnaires de la banque et les prêteurs. En cas de grosses pertes, la banque peut faire faillite et tous les déposants perdent leurs avoirs. Mais comme ce sont des riches, peu nombreux et supposés savoir ce qu’ils font, cela n’émeut personne.

Bancarisation et apparition du « créditisme »

Après la fin des accords de Bretton Woods, en 1971, toutes les monnaies deviennent flottantes, dématérialisées, sans ancrage dans le réel.

Parallèlement, les banques commerciales collectent les dépôts des particuliers et sont légalement autorisées à créer du crédit, de l’ordre de 10 à 30 fois leurs fonds propres (l’argent que les actionnaires de la banque ont mis au pot).

Nous entrons dans un système selon lequel « les crédits font les dépôts » et non pas l’inverse comme du temps de la banque de grand-papa où « les dépôts faisaient les crédits ».

Lorsqu’une banque accorde un prêt, l’argent correspondant est créé et apparaît comme dépôt ailleurs. Par exemple vous achetez un bien immobilier à crédit : le prix de votre bien devient un dépôt dans la banque de votre vendeur, qui « possède » ainsi l’argent de la vente et en disposera.

Le système dit des réserves fractionnaires permet à chaque banque de ne consigner auprès de la banque centrale dont elle dépend qu’une infime partie des dépôts qu’elle reçoit.

Dans les faits, les banques commerciales ont une patente pour prêter de l’argent qui n’existe pas encore. En effet, pour 1 de dépôt, les banques commerciales peuvent en prêter 99 par le jeu du système des réserves fractionnaires. Si elles prêtent à leur gouvernement, on ne leur demande même pas de bloquer des fonds propres par sécurité.

Cette pratique a créé une masse monétaire sous forme de crédit complètement déconnectée de l’économie réelle.

Dans ce système, les banques n’ont pas besoin de notre argent, nos dépôts, pour prêter. Elles ne rémunèrent plus nos dépôts puisque les banquiers centraux ont décidé que les taux resteraient éternellement bas. Petit à petit, le monopole des transferts d’argent leur échappe au profit des fintechs et des réseaux comme Mastercard ou Visa.

Les banques ne sont plus que des machines à prêter de l’argent qui n’existe pas encore. Mais pour qu’elles gagnent de l’argent avec cette activité fantomatique, encore faut-il que les taux d’intérêt le leur permettent. Les banques gagnent de l’argent si les taux sont élevés et si la différence entre taux long et taux court est substantielle.

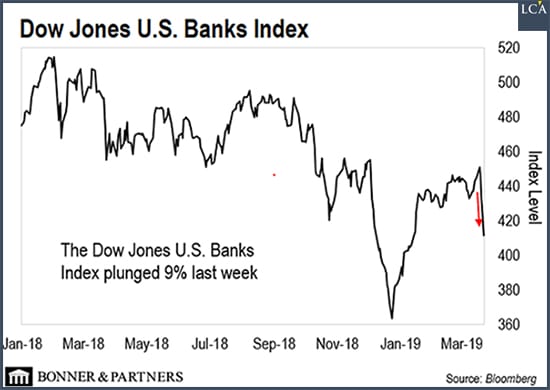

Monsieur le Marché n’a pas l’air de penser que les banques puissent faire de gras profits avec les taux actuels. La semaine dernière, avec le renoncement de la Fed à toute normalisation, l’indice des banques américaines a chuté de 9%.

Au passage, d’après mon collègue américain Joe Withrow, analyste chez Bonner & Partners, c’est mauvais signe pour les actions en général car, dans cette économie financiarisée, les actions bancaires représentent 13% de l’indice S&P 500 et ont tendance à mener le marché. Donc si les banques baissent, à terme, le reste de l’indice devrait baisser.

Mais revenons à nos moutons.

La seule raison d’être de nos dépôts bancaires est de nous rendre otages. C’est en raison des dépôts clientèles qu’une banque sera considérée comme trop grosse-pour-faire-faillite par son gouvernement et sa banque centrale. Car les déposants votent… et un déposant dont l’argent serait englouti par la faillite de sa banque serait tenté de mal voter.

Voici mon conseil gratuit du jour : si vous recherchez une banque sûre pour vos dépôts, choisissez une banque qui a de nombreux déposants et qui prête peu. C’est-à-dire une banque dont le ratio dépôts sur engagements est le plus gros possible.

Quant aux systèmes de paiements et de transferts, ce n’est plus depuis belle lurette un monopole bancaire. La concurrence fait rage et c’est une bonne nouvelle car cela va faire baisser les coûts de ces services.